Van még kakaó a minőségi rumokban, és egyre jobban terjednek a világban az alkoholmentes italok. Tényleg idővel sikk lesz nem inni?

A cégek likviditási helyzetének megerősítése fontosabb, mint valaha. A költségek növekedése mellett ugyanis a vevők fizetésképességének romlásával is számolni kell a következő hónapokban. A Bankmonitor pénzügyi szakértői ehhez most egy, a jelenlegi helyzetben anyagilag és biztonság szempontjából is kedvező forrást mutatnak.

Hulló kés alá ne nyúlj! A tőzsdén ez a figyelmeztetés akkor hangzik el, amikor egy hatalmas esésbe kockázatos belevenni bármily csábítónak is tűnik, ha egy részvényt korábbi árfolyamának akár a feléért is megvásárolható. Ilyenkor ugyanis túl nagy a kockázata annak, hogy a trendek érdemben megváltoznak, és ami ebben a felfokozott hangulatban jó lehetőségnek tűnik néhány pillanat múlva már messze nem biztos, hogy az lesz.

A termelő, szolgáltató vállalkozások működését ritkán érik olyan sokkok, amikor egy ilyen erőteljes figyelemfelhívás indokolt. Az elmúlt hónapok változásai azonban sok szempontból átírták a forgatókönyveket. A Bankmonitor szakértői ezért arra hívják fel a figyelmet, hogy az óvatosság, a kockázatok csökkentése számukra is indokolt. A jelenlegi rendkívül gyorsan változó környezetben jóval nagyobb hangsúlyt kell fektetni pénzügyi stabilitás megőrzésére. Aranyat ér, ha van tartalék a cégben, amihez hozzá lehet nyúlni, ha váratlan helyzetek adódnak.

Annak támogatására, hogy a kihívások kezeléséhez legyen elegendő pénz, most még van olcsó forrás: a Széchenyi Kártya Program MAX hitelek az év végéig érhetőek el évi fix 0,5-3,5 százalékos kamattal. Ebben az összeállításban a folyószámlahitelről írunk részletesebben, de érdemes a többi Széchenyi Kártya Program MAX konstrukció feltételeit is átböngészni.

A fizetőképesség romlásával is számolni kell

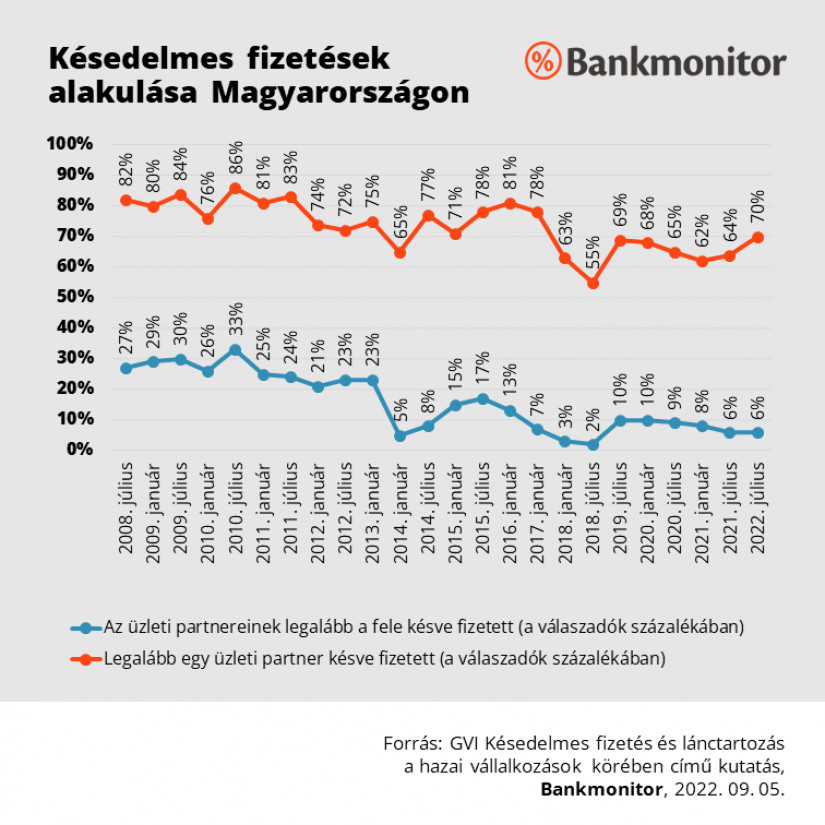

A cégek fizetőképességének alakulására az üzleti környezet romlása már az esztendő első felében is érezhetően rányomta bélyegét. A hazai vállalkozások 70 százalékának már volt legalább egy olyan üzleti partnere, amely késedelmesen fizetett a Gazdaság- és Vállalkozáskutató Intézet (GVI) napokban publikált felmérése szerint. (A kutatás az első félévben zajlott.) A megkérdezett cégek 6 százalékánál pedig a partnerek több mint fele csúszott már a számlák kiegyenlítésével.

Ez a kép - különösen, ha az elmúlt évek trendjével vetjük össze - még nem tekinthető kritikusnak. Ha azonban azt is figyelembe vesszük, hogy mi változott meg gyökeresen, amióta a felmérés készült, lehet, hogy érdemes jobban figyelni erre a jelzésre.

A stabil likviditási helyzet aranyat ér

Nyár elején az infláció még "csak" tesztelgette a kétszámjegyű tartományt. Júliusra már 13,7 százalékra gyorsult a pénzromlás üteme, és a várakozások szerint augusztusban akár a 16 százalékot is megközelítheti a fogyasztói árak emelkedése (a KSH szeptember 8-án teszi közzé gyorstájékoztatóját az árak alakulásáról).

Az első félévben még senki nem számolt a rezsiköltségek alakulásával összefüggő változásokkal. Ennek várható hatásairól egyelőre csak durva becslések állnak rendelkezésre. Ezek alapján azonban szinte minden cég elképesztő energiaköltség-növekedéssel kell, hogy számoljon a következő hónapokban.

Az energiaszámlák a 3-5-szörösükre nőhetnek a vállalkozások többségénél, de nem kevés azon vállalatok száma sem, akiknek akár a rezsiköltségek 5-10-szeres ugrására kell készülniük.

Mindeközben elképesztő tempóban romlott a helyzet a pénzpiacon is. A felmérés óta eltelt időben a jegybank több lépésben, összesen 585 bázisponttal 11,75 százalékra emelte a jegybanki alapkamatot, az irányadó ráta 18 éve nem volt ilyen magasságban. És a szigorítási ciklusnak szinte biztosan nincs itt a vége: a Magyar Nemzeti Bank - az elmúlt hetek kommunikációja alapján - minden eszközt bevet az árstabilitás érdekében.

A fenntebbieken túl említhetnék a kisadózó vállalkozások tételes adója, a kata szabályainak a megváltoztatását, és számos egyéb kedvezőtlen változást is, amelyek durván rontják a feltételeket, amelyek között cégünket vezetni kell. Ezek további sorolása helyett nézzük azonban a megoldást.

Hogyan készítsük fel a cégünket egy ilyen időszakra?

A költségek ugrása a fizetőképesség erőteljes romlását vetíti előre. A korábban idézett felmérésben a lánctartozás okozta problémák súlya a válaszadó cégek 27 százaléka szerint nőtt a 2022 júliusát megelőző féléves időszakban, ami magasabb arány a 2021 júliusában mértnél (23%), bár még elmaradt a Covid-19-világjárvány kirobbanása után, a 2020 júliusában mért 44 százaléktól. Az elmúlt hónapok eseményei ezen a területen szinte biztos, hogy további negatív változást hoztak.

A tankönyvi megoldás az ilyen helyzetek kezeléséhez a cég likviditásának javítása. Ha fel akarunk készülni arra, hogy költségeink növekedése ellenére időben teljesítsük kötelezettségeinket akkor is, ha vevőink nem fizetnek időben, ahhoz pénz kell. Erre való egy jó forgóeszközhitel, amely kerete rugalmasan felhasználható a pénzforgalmi döccenők idején is.

A mostani kamatkörnyezetben azonban minden gazdaságossági szempont a hitelfelvétel ellen szól: a piaci folyószámlahitelek kamata 14-16 százaléknál indul, ami még visszafogott banki árazásra utal azt figyelembe véve, hogy a kamatok alakulásának szempontjából irányadó Budapesti Bankközi Hitelkamatláb, a Bubor fixingek szeptemberben már a 13 százalékot súrolták. (A 3 havi Bubor szeptember 5-én 12,81 százalék volt. A piaci vállalati hitelek kamata jellemzően változó, mértéke Bubor plusz kamatfelár.) Ráadásul - figyelemmel arra, hogy ezek jellemzően változó kamatozású hitelek - a következő hónapokban ezeknek a hiteleknek a kamata még tovább nőhet.

Mi lehet a racionális cél és eszköz?

Mindezek ellenére a Bankmonitor szakértői arra biztatnak minden olyan vállalkozást, amely javítani szeretné likviditási helyzetét, hogy vizsgálja meg a forgóeszközhitel igénylésének lehetőségét. Persze nem bármilyen áron - csak kiszámítható a jelenlegi piaci feltételek alapján olcsó forrás bevonása lehet racionális cél a vállalkozások számára.

Van ilyen? Még igen!

A kamattámogatott Széchenyi Folyószámlahitel MAX kamata 3,5 százalék. A kamat mellett további évi 2 százalék kezelési költséggel is számolni kell ugyanakkor, így összesen évi 5,5 százalék a hitel költsége. Ez a korábbi 0,5-2,5 százalékos kedvezményes hitelkamatokhoz képest magas, a mostani helyzetben azonban már messze nem az.

Ráadásul - és talán ez a Széchenyi MAX konstrukciók egyik legnagyobb előnye - ezekkel a kondíciókkal a hitel teljes futamideje alatt lehet számolni, mert a kamatozás fix. Kiszámítható tehát a hitel költsége - bármi történik is a következő hónapokban a pénzpiacokon, ez a kiadás nem változik.

JÓL JÖNNE 2,8 MILLIÓ FORINT?

Amennyiben 2 809 920 forintot igényelnél 5 éves futamidőre, akkor a törlesztőrészletek szerinti rangsor alapján az egyik legjobb konstrukciót, havi 62 728 forintos törlesztővel a CIB Bank nyújtja (THM 12,86%), de nem sokkal marad el ettől az MBH Bank 62 824 forintos törlesztőt (THM 12,86%) ígérő ajánlata sem. További bankok ajánlataiért, illetve a konstrukciók pontos részleteiért (THM, törlesztőrészlet, visszafizetendő összeg, stb.) keresd fel a Pénzcentrum megújult személyi kölcsön kalkulátorát. (x)

A Széchenyi Folyószámlahitel MAX futamideje 3 év. Az igényelhető összeg 400 millió forint.

A Széchenyi Folyószámlahitel MAX-nak van egy Széchenyi Energiakártya MAX alkonstrukciója, amely kamata még kedvezőbb, fix 1 százalék. Ennek igénylésére azon vállalkozások jogosultak, amelyeknél a 2021. teljes évi és 2022. évi törtidőszaki rezsiköltségeinek aránya (mindkét vizsgált időszakban) eléri a vállalkozás összes költségének 30 százalékát és - az átlagos havi energiaköltségük a 2022. vizsgált törtidőszakában legalább a duplájára emelkedett a 2021. évihez képest.

Ezekkel a feltételekkel a Széchenyi Folyószámlahitel MAX-ot még azoknak a vállalkozásoknak is érdemes lehet igénybe venni, amelyek jelen pillanatban nem érzik úgy, hogy a következő időszakban likviditási problémáik lehetnek, de biztonsági tartalékot képeznének váratlan helyzetekre.

Ennek a hitelnek ugyanis csak abban az esetben van költsége, a rendelkezésre bocsátott hitelkeretet vagy annak egy részét a cég igénybe veszi, lehívja. Ha erre nem kerül sor, akkor a hitelkeret fenntartása jó esetben ingyenes.

Hogyan lehet ingyenes a hitelkeret?

A forgóeszközhitel egy hitelkeret, amelyről a vállalkozás dönti el, hogy lehívja vagy sem, illetve milyen mértékben használja ki a hitelkeretet. Kamatot a hitelkeretnek csak azon része után kell fizetni, amelyet a cég ténylegesen igénybe vesz. Ha tehát a vállalkozásnak nem lenne szüksége a hitelre (nem hív le abból valamekkora összeget) akkor kamatot és kezelési költséget sem kell fizetnie. Ám ez még nem minden esetben jelenti azt, hogy ez a keret ingyenesen áll a cég rendelkezésére.

A folyószámla hiteleknél a hitelkeret tartásáért is fizetni kell általában a banknak. Ezt a díjat rendelkezésre tartási jutaléknak hívják, amelyet a keretből le nem hívott rész után számít fel a pénzintézet.

A bankoknak a Széchenyi Folyószámlahitel MAX esetében is van arra lehetőségük, hogy a le nem hívott keret után felszámítsanak maximum 1 százalék díjat. Ezzel a lehetőséggel van olyan bank, amelyik él, de olyan is, amelyik nem. Célszerű tehát alaposan áttekinteni a majdani választott banknál érvényes feltételeket. Bármilyen alacsony kiadás is feleslegesen kidobott pénz, ha van olyan eset, amikor ezt meg lehet spórolni.

Ha a hitelkeretből lehív a cég valamekkora összeget, akkor az után arra az időre kell fizetni a kamatot és a kezelési költséget, amíg vissza nem fizeti. Nézzük mekkora lehet ez a költség.

Mekkora költséget jelent a Széchenyi MAX folyószámlahitel lehívása?

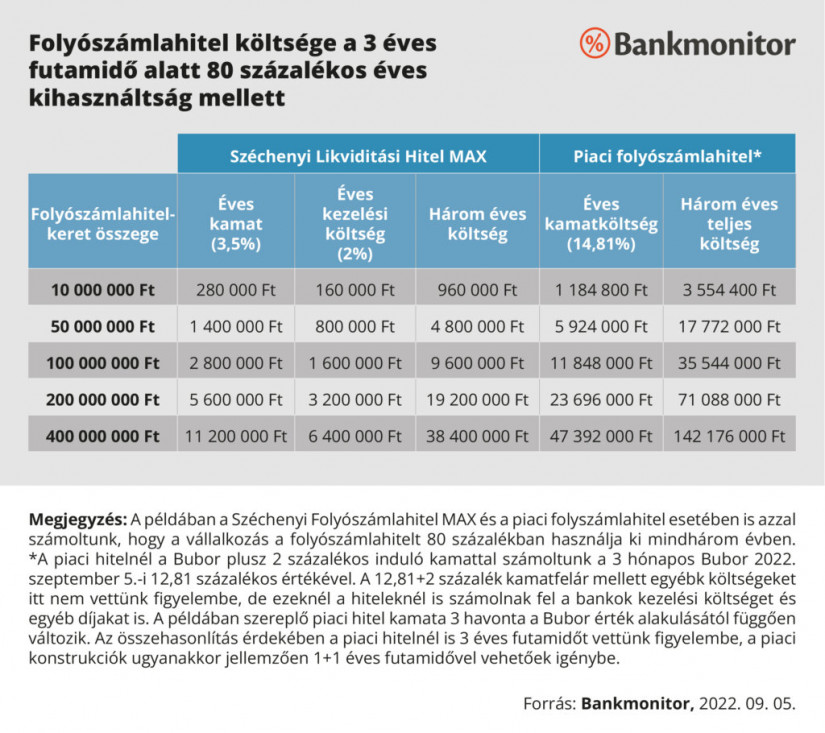

Az alábbi táblázat különböző hitelösszegekre tartalmazza, hogy mekkora költséget jelenthet a Széchenyi Folyószámlahitel MAX igénybevétele. A példákban a hitelkeret 80 százalékos kihasználásával számoltunk teljes évre. Ilyen feltételekkel a 10 milliós keret kevesebb mint évi 500 ezer forintját viszi el a cégnek - havi 40-50 ezer forintba kerül tehát a vállalkozásnak a pénzügyi teljesítések zavartalan biztosítása.

Összehasonlításként egy jelenleg elérhető piaci hitel aktuális költségeit is szerepeltetjük a táblázatban, amely révén egyértelműen látszik az a pénzügyi előny, amelyet a támogatott módozat jelenthet a vállalkozások számára.

Fontosnak tartjuk ugyanakkor felhívni a figyelmet arra, hogy nincs idő a halogatásra, a Széchenyi hitel a jelenlegi feltételekkel csak az év végéig érhető el. Nincs idő a halogatásra. Az igénylés feltételeiről, a hitelkérelemhez szükséges dokumentumokról az innen elérhető összefoglalónkban részletesen írtunk.

(x)

A Wörtering matricák megkönnyítik a nyelvtanulást a tanulási nehézségekkel küzdő gyerekeknek.

A "Pisztrángok, szevasztok!" című könyv az online zaklatás és egyéb digitális veszélyek témáját járja körül, különös tekintettel a 7-12 éves korosztályra.

Balogh Petya: Ennyi lelkes, inspirált fiatalt egy helyen még nem is láttam életemben.

Nyílt homoktövis élményszüretet hirdet augusztus-szeptemberre egy Tápió-vidéki, többszörösen díjazott gazda.

-

Még könnyebb lesz a lakástakarékok felhasználása: te mit vennél belőle?

A lakástakarék megtakarítás lényegében bármilyen lakáscélra felhasználható.

-

Te mire költenéd a lakástakarékpénztári megtakarításodat?

A lakástakarék típusú öngondoskodás a piaci változások közepette is képes biztonságot adni.

-

20 éves Magyarország egyik legkedveltebb üzletlánca, a Lidl (x)

Közel 3,5 millió magyar elsőszámú választása, ha élelmiszerről van szó.

REA 2024 SUMMIT – Powered by Pénzcentrum

Future of Finance 2024

Sustainable World 2024