Hitelt igényelnél, de bizonytalan vagy? Tudod, mi az a jegybanki alapkamat és miért fontos, hogy megismerd? Ha kitöltöd mai kvízünket, hasznos pénzügyi tudással gazdagodhatsz!

Sokan elvesztették a bankokba vett bizalmukat, így sok olyan olvasói levelet kapunk, hogy a párnacihában tartják a pénzt és más úton próbálnak hitelhez jutni. Számukra lehet jó megoldás, hogy rokontól vesznek fel kölcsönt. Mire van szükség, hogy ezt megtehessük? Hogyan fogjunk hozzá a kamat és a törlesztőrészletek megállapításához?

Talán nem meglepő, hogy a devizahitelek törlesztőrészletének elszállása miatt sokan elvesztették a bankokba vetett bizalmukat, ezért családon belüli kölcsönszerződéssel oldanák meg a hitelfelvételt. Számukra négy dolgot elengedhetetlenül szükséges meghatározni:

- Mennyi legyen a kamat?

- Mennyi legyen a törlesztőrészlet?

- Milyen kamatperiódust válasszunk?

- Hogyan írjuk meg a szerződést?

Hogyan határozzam meg a kamatot?

A kamat meghatározásánál érdemes meghatározni azt, hogy fix kamatozású, vagy periodikus kamatozású a hitel, illetve ez utóbbinál azt is meg kell határozni, hogy milyen gyakorisággal változhat a kamatozás. Alapvetően három olyan viszonyítási alap van, amihez érdemes lehet viszonytani a felvett kölcsön kamatozását:

- A Magyar Nemzeti Bank (MNB) által meghatározott alapkamat

- Az Államadósságkezelő Központ (ÁKK) által nyílvánosságra hozott referenciakamatok (Az ÁKK Zrt. által a 3, 6 és 12 hónapos, továbbá a 3, 5, 10 és 15 éves futamidőkre az Elsődleges forgalmazók által teljesített árjegyzéséből számított átlagos kamat)

- Az elmúlt időszak (hónap vagy negyedév) átlagos kamatszintjei (az MNB teszi közzé)

Mind a három kamattípus alkalmazható periódusonként, ami alapján akár évente felülvizsgálható a kamat mértéke. A túl gyakori újraszámolásokat elkerülhetjük, ha az ÁKK referenciakamatait alkalmazzuk. Ezen belül is célszerű az öt éves referenciakamatot választani, így legközelebb öt év múlva kell felülvizsgálni a kamatozást. Az öt éves referenciakamat mértéke 4,82 százalék jelenleg.

A másik két esetben a kamatperiódus nincsen meghatározva, így akár havonta is változtathatjuk a törlesztőt, ha ezt szeretnénk (igaz ezt jelentős többletmunkával járhat, így ezt nem javasoljuk).

Hogyan számoljam ki a törlesztőrészletet?

Erre a legegyszerűbb módszer egy olyan táblázatkezelő (pl: Excel) használata, amiben a kamat, a futamidő és a hitelösszeg megadását követően megtudhatjuk, hogy mennyinek kell lennie a havi részletnek. Ekkor érdemes kiszámolni a teljes tartozást is, ezt a hónapok számát a havi törlesztőrészlettel felszorozva kapjuk meg, így láthatjuk, hogy mennyit kell összesen visszafizetni.

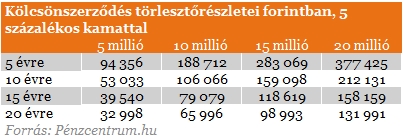

A példa kedvéért kiszámoltunk, hogy mennyi lenne a törlesztőrészlet egyes kamatszintek mellett. Elsőként az öt éves referenciakamathoz közeli, öt százalékos értékkel számoltunk.

Második esetben a jegybanki alapkamattal számoltunk, ez jelenleg jobb hozammal kecsegtet, mint a bankbetétek többsége, viszont nehézkes a kamatperiódus meghatározása. A kölcsönfelvevő viszont az általunk említett három variáció közül ezzel jár a legjobban.

NULLA FORINTOS SZÁMLAVEZETÉS? LEHETSÉGES! MEGÉRI VÁLTANI!

Nem csak jól hangzó reklámszöveg ma már az ingyenes számlavezetés. A Pénzcentrum számlacsomag kalkulátorában ugyanis több olyan konstrukciót is találhatunk, amelyek esetében az alapdíj, és a fontosabb szolgáltatások is ingyenesek lehetnek. Nemrég három pénzintézet is komoly akciókat hirdetett, így jelenleg a CIB Bank, a Raiffeisen Bank, valamint az UniCredit Bank konstrukcióival is tízezreket spórolhatnak az ügyfelek. Nézz szét a friss számlacsomagok között, és válts pénzintézetet percek alatt az otthonodból. (x)

A harmadik eset az átlagos jelzálog alapú hitelkamathoz közeli érték, vagyis nyolc százalék. Ez a kamatszint is alkalmazható, sőt kedvezőnek mondható, a fedezet nélküli személyi kölcsönök esetén a kamatok ennek a dupláját is könnyedén kitehetik, vagyis a hitelköltsége fele a banki személyi kölcsönöknek.

Hogyan számoljam ki a kamatváltozást?

A teljes tartozás ismeretére szükség van a kamatperiódus lejáratakor is, amikor az eddig befizetett összeget le kell vonni a tartozásból, így kiszámolva, hogy mekkora összeget kellene a régi kamatszint mellett törleszteni. Miután megkaptuk a megmaradt tartozást, újra kell számolni a részleteket a korábbi módszerrel. A táblázatkezelő használata esetén arra figyeljünk, hogy csupán a korábbi kamat és az új kamat különbözetével számoljunk, így megkapva a helyes törlesztőrészletet.

Nézzünk egy példát: válasszuk ki az első táblázatból az ötmillió forintos hitelt, tíz évre felvéve, öt éves kamatperiódussal számolva. A kezdeti számítás alapján ez havi 53 033 forintos törlesztőrészletet eredményez. Ez azt jelenti, hogy a teljes tartozás a hitel felvételekor 6 363 931 forint lesz, ami a kamatperiódus lejáratakor (öt év múlva) már csak ennek a fele, azaz 3 181 965 forintot tesz ki. Tegyük fel, hogy ekkorra a referenciakamat 8 százalékra nő, így 3 százalékos kamatkülönbözettel kell számolnunk, ami alapján a havi részletek 57 176 forintra, a teljes adósság pedig 3 430 545 forintra növekszik. Lényeges hozzátenni, hogy az adósság csökkenhet is, mivel öt évre előre nem lehet megmondani a kamatok alakulását, a nyolc százalékot csak a szemléltetés kedvéért alkalmaztuk.

Előfordulhat, hogy rövid futamidejű hitelről van szó, ilyen esetben nem feltétlenül szükséges kamatperiódust meghatározni, azaz a törlesztőrészletet fixen lehet tartani, és az újraszámolással sem kell bajlódni ebben az esetben.

Hogyan írjuk meg a szerződést?

A szerződés megírásakor érdemes olyan ügyvédet felkeresni, akinek van tapasztalata kölcsönszerződések megírásában, mivel így rengeteg később felmerülő kellemetlenségtől kímélhetjük meg magunkat. Ha az ügyvédi és egyéb a hitelfelvételkor felmerülő költség miatt fordulunk rokonunkhoz egy bank helyett, akkor nem biztos, hogy megéri az ezzel járó többletmunkát a rokoni kölcsön.

A Wörtering matricák megkönnyítik a nyelvtanulást a tanulási nehézségekkel küzdő gyerekeknek.

A "Pisztrángok, szevasztok!" című könyv az online zaklatás és egyéb digitális veszélyek témáját járja körül, különös tekintettel a 7-12 éves korosztályra.

Balogh Petya: Ennyi lelkes, inspirált fiatalt egy helyen még nem is láttam életemben.

Nyílt homoktövis élményszüretet hirdet augusztus-szeptemberre egy Tápió-vidéki, többszörösen díjazott gazda.

-

Még könnyebb lesz a lakástakarékok felhasználása: te mit vennél belőle?

A lakástakarék megtakarítás lényegében bármilyen lakáscélra felhasználható.

-

Te mire költenéd a lakástakarékpénztári megtakarításodat?

A lakástakarék típusú öngondoskodás a piaci változások közepette is képes biztonságot adni.

-

20 éves Magyarország egyik legkedveltebb üzletlánca, a Lidl (x)

Közel 3,5 millió magyar elsőszámú választása, ha élelmiszerről van szó.

REA 2024 SUMMIT – Powered by Pénzcentrum

Future of Finance 2024

Sustainable World 2024