A Pénzcentrum legújabb gazdasági kvíze a valuták világába kalauzolja el olvasóit: válaszold meg mai kérdéseinket és szerezz új ismereteket a fizetőeszközök világáról!

A jegybank legfrissebb felmérése szerint hiába erős a bankok hitelezési képessége, illetve likviditása, továbbra sem szívesen vállalnak kockázatot, aminek főként a vállalatok látják kárát, a még mindig meglehetősen szűkös hitelkínálat miatt. A hitelezés visszaesésében persze az is közrejátszik, hogy mi magunk sem igényeljük igazán a bankok pénzét.

A Magyar Nemzeti Bank (MNB) 2003 óta rendszeresen készít hitelezési felmérést a hazai bankok körében, melyben egyrészt az előző negyedévre visszatekintő, másrészt a következő félévre prognosztizált hitelezési gyakorlatot elemzi. A legfrissebb, 2009 negyedik negyedévre vonatkozó, januárban végzett felmérése is a háztartási és vállalati szektor hitelezését, és az önkormányzatok bankok általi finanszírozását vizsgálta. A lakossági szegmensre vonatkozó részben ez alkalommal arra is választ kerestek, hogy a lakáscélú, illetve a fogyasztási hitelállomány átstrukturálási folyamata hogyan zajlik, és mi várható a jövőben.

A felmérés eredményei alapján nyugodtan mondhatjuk, hogy a bankok kissé fukarul bánnak pénzükkel, ugyanis hiába erős a hitelezési képességük, valamint megfelelő a likviditási és tőkehelyzetük, kockázatvállalási hajlandóságuk még mindig alacsony, ami bizony nem túl kecsegetető az ügyfelekre nézve.

Éles a verseny a jó ügyfelekért!

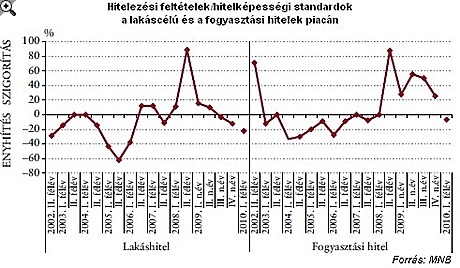

A lakás célú hitelek esetében a bankok döntő többsége, piaci részesedésének növelése és a kellően fizetőképes ügyfelek megszerzése érdekében enyhítette árjellegű tényezőit. Ez elsősorban a kamatfelárak, illetve a válság kitörése óta először a felszámolt díjak csökkentésében jelentkezett, ami várhatóan az idei első félévben is folytatódni fog.

Más a helyzet a fogyasztási hitelekkel, ahol összességében tovább szigorítottak a bankok a feltételeken, még ha a korábbinál kevesebb bank számolt is be ilyenről.

Milyen hitelt keresünk?

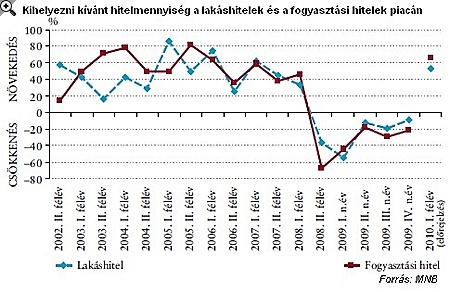

2009 első három negyedévében a bankok még szinte egyöntetűen erőteljes keresletcsökkenést jeleztek a fogyasztási hitelek esetében, míg a lakáscélú hiteleknél a forint alapúak iránti kereslet némileg már emelkedett, a devizahitelek kereslete pedig stagnált.

Az utolsó negyedévben bankok már nem érzékelték a háztartási hitelek iránti kereslet csökkenését, sőt, a forintalapú hitelek esetében az igények növekedésére számítanak idén, főként a megjelenő új termékek, az aktívabb piaci jelenlétük, valamint az általános kamatszint csökkenése miatt.

Bárkinek járhat ingyen 8-11 millió forint, ha nyugdíjba megy: egyszerű igényelni!

A magyarok körében évről-évre nagyobb népszerűségnek örvendenek a nyugdíjmegtakarítási lehetőségek, ezen belül is különösen a nyugdíjbiztosítás. Mivel évtizedekre előre tekintve az állami nyugdíj értékére, de még biztosítottságra sincsen garancia, úgy tűnik ez időskori megélhetésük biztosításának egy tudatos módja. De mennyi pénzhez is juthatunk egy nyugdíjbiztosítással 65 éves korunkban és hogyan védhetjük ki egy ilyen megtakarítással pénzünk elértéktelenedését? Minderre választ kaphatsz ebben a cikkben, illetve a Pénzcentrum nyugdíj megtakarítás kalkulátorában is. (x)

Mi van a problémás hitelekkel?

A mostani felmérés során arra is kitértek, hogy a leromlott portfoliójú háztartási hitelekkel mit tesznek a bankok. A válaszok alapján a bankok állományuk közel 2-5 százalékát strukturálták át annak érdekében, hogy az ügyfelek fizetési képessége stabilizálódjon. Ezt elsősorban a futamidő meghosszabbításával, és a törlesztő terhek átmeneti (jellemzően 6-12 hónapos), jelentős enyhítésével igyekeztek elérni. Ezen ügyleteknél az előző év végéig 80-90 százalékos arányban sikerült az újbóli fizetési késedelembe esést elkerülni.

Ami a kilátásokat illeti, a bankok jelentős része bizakodónak tűnik, és a hitelezési hajlandóságuk növelését tervezik, legalábbis a jelzáloggal fedezett hitelek esetében. Sajnos azonban a hitelkínálat bővítése nem jelenti azt, hogy az elmúlt negyedévek nem ár jellegű szigorításait (pl. fedezeti követelmények, hitelminősítés) eltörölnék a bankok.

Ez a tendencia egyébként nem mond ellent a nemzetközi tapasztalatoknak sem: az eurozóna bankszektorában, valamint az USA-ban a fogyasztási és a lakáscélú hiteleknél is csökken ugyanis a szigorító bankok aránya, még ha utóbbi szegmensben kisebb mértékben is a hazánkban tapasztalhatónál.

A vállalatokkal a legszűkmarkúbbak a bankok!

A vállalati hitelpiacon szinte semmiféle enyhülést nem lehetett tapasztalni a korábbi felmérés óta, sőt, az üzleti célú ingatlanhitelezés terén még tovább csökkent a kihelyezni kívánt hitelmennyiség.

Bár az előző jelentés óta jóval kevesebben, de még így is majdnem minden harmadik bank szigorított a vállalati hitelezési feltételein, ami elsősorban iparág-specifikus problémákra vezethető vissza.

Ami a keresleti oldalt illeti, 2009-ben szép fokozatosan megcsappant a rövid lejáratú, forgóeszköz-finanszírozási hitelek iránti, korábban tapasztalt kereslet-növekedés, míg a beruházási hitelek esetében tovább csökkent az igény.

A Wörtering matricák megkönnyítik a nyelvtanulást a tanulási nehézségekkel küzdő gyerekeknek.

A "Pisztrángok, szevasztok!" című könyv az online zaklatás és egyéb digitális veszélyek témáját járja körül, különös tekintettel a 7-12 éves korosztályra.

Balogh Petya: Ennyi lelkes, inspirált fiatalt egy helyen még nem is láttam életemben.

Nyílt homoktövis élményszüretet hirdet augusztus-szeptemberre egy Tápió-vidéki, többszörösen díjazott gazda.

-

Még könnyebb lesz a lakástakarékok felhasználása: te mit vennél belőle?

A lakástakarék megtakarítás lényegében bármilyen lakáscélra felhasználható.

-

Te mire költenéd a lakástakarékpénztári megtakarításodat?

A lakástakarék típusú öngondoskodás a piaci változások közepette is képes biztonságot adni.

-

20 éves Magyarország egyik legkedveltebb üzletlánca, a Lidl (x)

Közel 3,5 millió magyar elsőszámú választása, ha élelmiszerről van szó.

REA 2024 SUMMIT – Powered by Pénzcentrum

Future of Finance 2024

Sustainable World 2024