Az elmúlt évek gazdasági nehézségei jelentősen visszavetették a kis-és közepes vállalatok számára nyújtott hitelezés mértékét is. A bankok még mindig óvatosak, a cégek viszont sokszor csak hitelből képesek fejleszteni, beruházni, megőrizni piaci pozíciójukat. A pénzintézeteknek és a vállalkozásoknak tehát olyan együttműködést szükséges kialakítaniuk, mellyel partnerként, akár évtizedes időtávban is együtt gondolkodhatnak.

Az elmúlt évek gazdasági nehézségei jelentősen visszavetették a kis-és közepes vállalatok számára nyújtott hitelezés mértékét is. A bankok még mindig óvatosak, a cégek viszont sokszor csak hitelből képesek fejleszteni, beruházni, megőrizni piaci pozíciójukat. A pénzintézeteknek és a vállalkozásoknak tehát olyan együttműködést szükséges kialakítaniuk, mellyel partnerként, akár évtizedes időtávban is együtt gondolkodhatnak.

Egy nyereségre törekvő vállalkozás életében szinte biztosan el kell érkeznie ahhoz a ponthoz, amikor hitel nélkül már elképzelhetetlen a további fejlődés. A legoptimálisabb esetben a vállalat, vállalkozás ezt a forrást fejlesztésre fordítja: a cél a további növekedés, a piacon betöltött helyzet megerősítése - ez a gyakorlatban megvalósulhat például új eszközök, gépek vásárlásával, az árukészlet bővítésével, nagyobb ingatlan vásárlásával, bérlésével. Kezdő vállalkozásoknál kiemelten fontos a hitel szerepe: sok esetben csak ilyen segítséggel tudják beindítani működésüket, csak így képesek megtenni az első lépéseket.

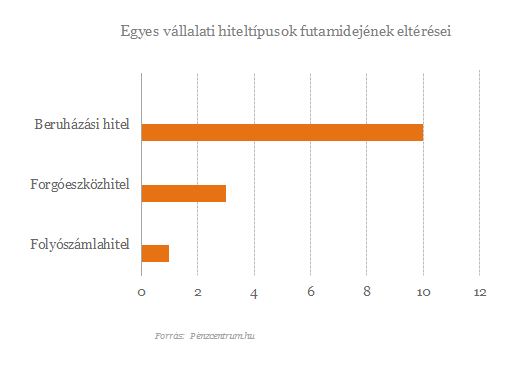

A gyakorlatban a vállalkozások háromféle finanszírozási típusban

gondolkozhatnak: likviditási finanszírozás, forgóeszköz- hitel és

beruházási hitel.

A likviditási finanszírozás leggyakoribb formája a folyószámlahitel általában általában a napi működéshez szükséges likviditás menedzseléséhez nyújthat segítséget. Jellemző rá, hogy rugalmas finanszírozást biztosít, a hitelkeret ugyanis a számla fedezetlensége esetén automatikusan rendelkezésre áll. Előnye továbbá, hogy a számlára befolyó összegeket a bank azonnal törlesztésre fordítja, a vállalkozásnak csak az igénybe vett rész után kell kamatot fizetnie. Ma már van olyan bank is a magyar piacon, amely a vállalkozói folyószámla-hitelkeretet nem az általános minősítéshez, hanem a cég árbevételéhez köti. A hitelbírálat és a kockázatértékelés egyik kulcs eleme is lehet a folyószámlahitellel kapcsolatos cégtörténet. Rögtön kibukik bármely banki szakember számára, hogy baj van annál a vállalatnál, melynek folyószámla hitelkerete huzamosabb ideig 100 százalékos kihasználtság körül le van terhelve.

A forgóeszköz- hitelkeret akkor lehet jó megoldás, ha a cégnek rendszeres forgóeszköz-finanszírozásra van szüksége, szeretné áthidalni a hosszú fizetési határidőket, vagy szezonális vevőkövetelései vannak. Ez a konstrukció leginkább középtávra (1-3 év ajánlott), a folyószámlahitelhez képest hosszabb a futamideje.

A beruházási kölcsön leginkább hosszú távra (akár 10 évre is) nyújthat megoldást, például kapacitásbővítéshez, gépbeszerzéshez, ingatlanvásárláshoz. A kölcsön lehívása egy összegben vagy a szerződésben előre rögzített ütemterv szerint történhet. A hitel legfőbb biztosítéka - általában- a beruházás tárgya.

Hogyan válasszunk bankot, hogyan kapunk hitelt?

A vállalkozások hitelhez jutása számos tényezőtől függ. Alapvetően fontos szempont a finanszírozás célja, a cég piaci helyzete, pénzügyi beszámolójának tartalma, üzleti terve és a rendelkezésre álló fedezetek köre egyaránt, de természetesen a pénzügyi beszámoló is nagyon fontos eleme ennek a dokumentumcsomagnak.

NULLA FORINTOS SZÁMLAVEZETÉS? LEHETSÉGES! MEGÉRI VÁLTANI!

Nem csak jól hangzó reklámszöveg ma már az ingyenes számlavezetés. A Pénzcentrum számlacsomag kalkulátorában ugyanis több olyan konstrukciót is találhatunk, amelyek esetében az alapdíj, és a fontosabb szolgáltatások is ingyenesek lehetnek. Nemrég három pénzintézet is komoly akciókat hirdetett, így jelenleg a CIB Bank, a Raiffeisen Bank, valamint az UniCredit Bank konstrukcióival is tízezreket spórolhatnak az ügyfelek. Nézz szét a friss számlacsomagok között, és válts pénzintézetet percek alatt az otthonodból. (x)

A legtöbb bank a finanszírozott vállalkozással szemben elvárja a stabil üzleti modellt, az átlátható működést, valamint az is fontos, hogy a hitelt olyan célra vegye fel a vállalkozás, amely gazdaságilag megalapozott, teljesíthető. Ugyanilyen kockázatcsökkentő elvárás -főleg a legkisebb cégekkel szemben- az aktív számlavezetés: ezzel sokkal jobban nyomon követhető a cég pénzmozgása, működése. Ez a hitel felvevőjének ugyanannyira érdeke, mint a banknak, hiszen az átláthatóbb működés azt is jelenti, hogy javulhat a minősítése (ez pedig kedvezőbb feltételekhez segítheti).

Bár az alapfelállás szerint a bankok "versenyeznek" a cégekért, azt érdemes szem előtt tartani, hogy egy-egy hiteldöntésnél még mindig nagy óvatossággal, körültekintéssel járnak el. Természetesen a vállalkozásnak is fontos, hogy céljai megvalósításához megfelelő pénzügyi partnert találjon.

Célravezető lehet, ha attól a banktól próbálunk meg hitelt felvenni, amellyel már korábban is kapcsolatban álltunk -például vállalkozói számlánkat vezetjük ott, esetleg megtakarításunk volt náluk. A pénzintézet számára ugyanis fontos a cég "előélete": ha látja, hogy honnan hova jutott a vállalkozás, milyen financiális háttérrel rendelkezik - egy ilyen partneri viszony sokat segíthet a hitelfelvételnél.

Ha új pénzintézetet választunk, érdemes időt szánni arra, hogy a lehető legtöbb bank ajánlatát is meghallgassuk, kikérjük véleményüket - ezt megtehetjük hiteltanácsadó segítségével is (fontos tudni, hogy nem szükséges ezért a hitelösszeg 2-3 százalékát kifizetnünk, hiszen már több cég is díjmentesen kínálja a szolgáltatásait, mivel a bankoktól is kap jutalékot). Induló vállalkozások esetében különösen fontos, hogy olyan bankot válasszunk, amellyel hosszabb távú (akár több éves, évtizedes) kapcsolatot is elképzelhetőnek tartunk.

A választásnál fontos szempont lehet, hogy vannak olyan bankok, amelyeknél speciálisan a kisvállalatok hitelezéseire szakosodott szakértő munkatársakkal várják az ügyfeleket, akik nem csak szaktanácsadást nyújtanak részükre, hanem végigkísérik a hitelfelvétel folyamatát.

A Wörtering matricák megkönnyítik a nyelvtanulást a tanulási nehézségekkel küzdő gyerekeknek.

A "Pisztrángok, szevasztok!" című könyv az online zaklatás és egyéb digitális veszélyek témáját járja körül, különös tekintettel a 7-12 éves korosztályra.

Balogh Petya: Ennyi lelkes, inspirált fiatalt egy helyen még nem is láttam életemben.

Nyílt homoktövis élményszüretet hirdet augusztus-szeptemberre egy Tápió-vidéki, többszörösen díjazott gazda.

-

Még könnyebb lesz a lakástakarékok felhasználása: te mit vennél belőle?

A lakástakarék megtakarítás lényegében bármilyen lakáscélra felhasználható.

-

Te mire költenéd a lakástakarékpénztári megtakarításodat?

A lakástakarék típusú öngondoskodás a piaci változások közepette is képes biztonságot adni.

-

20 éves Magyarország egyik legkedveltebb üzletlánca, a Lidl (x)

Közel 3,5 millió magyar elsőszámú választása, ha élelmiszerről van szó.

REA 2024 SUMMIT – Powered by Pénzcentrum

Future of Finance 2024

Sustainable World 2024