Sok cég esetében a növekedés kulcsa, hogy kap-e hitelt? A hitel megszerzése után is vannak viszont feladatai a cégvezetésnek. Akár deviza, akár forinthitelről van szó a kockázatok kezelése egyre fontosabb feladat. A devizakockázatok mellett a piaci viszonyok alakulása is csődbe vihet egy nem megfelelően felkészült vállalkozást.

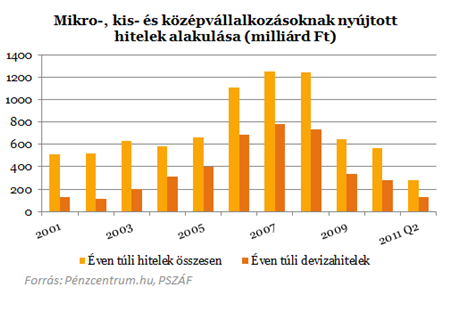

2000-től egészen a válságig folyamatosan nőtt a devizahitelek súlya a teljes kihelyezésen belül. 2004-től kezdve a kkv hitelek több mint fele euróban vagy frankban került folyósításra. A legtöbben a kedvező kamatfeltételek miatt tértek át a devizaalapú finanszírozásra, mindenfajta exportbevétel nélkül. A devizában való eladósodás csak azoknak lehet biztonságos, akiknek a bevétele az adott devizában keletkezik. A 2007-es csúcson viszont olyan vállalkozások is keresték az olcsóbb forrásokat, akik semmilyen devizaforrással nem rendelkeztek és a kockázatok kezelésére sem voltak felkészülve.

A reálgazdasági helyzet romlása és a hitelek költségeinek növekedése duplán szorítja ráadásul azokat a vállalkozásokat, akik nem készültek fel a kockázatokra. Az árfolyamok emelkedésével a cégek teljesen más helyzetben találták magukat, mint amilyenben a válság előtti időben voltak. Felértékelődött a kockázatkezelés és a tartozásmenedzselés szerepe, amelyekben óriási a banki, devizapiaci szakemberek és a vállalat felkészültségének szerepe.

Ki fizeti a legtöbbet, mennyit buktak a devizahitelesek

A devizahitelek esetén a gyengébb forint magasabb adósságállományt jelent. Az exportáló cégek vesztesége a magasabb forintbevételek miatt kezelhető, míg az importáló cégek a szabad forrásaikat tudják devizaeszközbe fektetni. Azok a vállalkozások nem tudják megfelelően kezelni az árfolyamváltozásokat, melyeknek nincs, vagy elenyésző a devizabevétele.

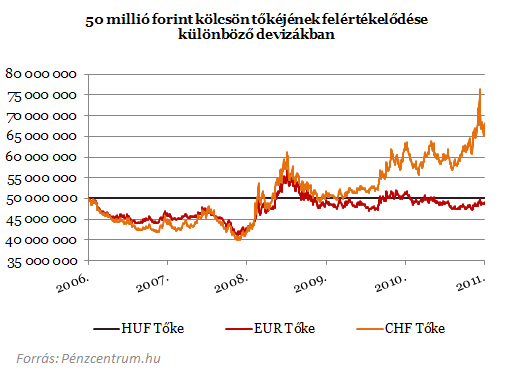

A forintgyengülés hatására lezajló tőkefelértékelődést mutatja mindkét jelentős devizában és referenciaértékként forintban is a következő diagram 50 milliós kezdeti hitel esetén. A forgóeszközhitel kamatának mértéke minden esetben a referenciaráta 2,5 százalékpont marzzsal növelt értéke. A vizsgált időszak 2006 szeptemberétől 2011 szeptemberéig terjed ki.

Első ránézésre a frankhitelesek sínylették meg leginkább az elmúlt időszakot. Tőketartozásuk az eredeti 145 százalékára nőtt. Forinthitel esetén a tőketartozás semmit sem változott (tőketörlesztés még nem volt). Euró esetén festett a legjobban a helyzet szeptember végén, tőkerész ugyan egy időszakban magasabb volt a kezdetinél, de közben az árfolyam csökkenésével a kezdeti érték alá tért vissza, amennyiben szeptemberben törlesztette volna teljes tartozását a cég az euróval járt volna a legjobban! A tegnapi eurócsúcson viszont ugyanez a tartozás már 57 millió forint fölött lenne.

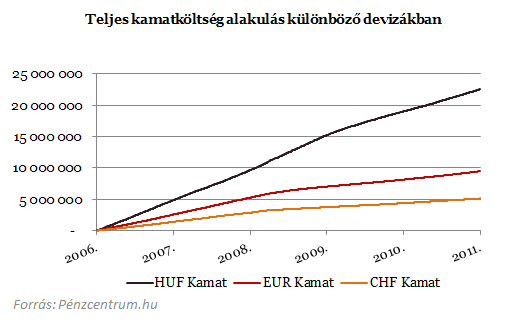

Nézzük meg az érem másik oldalát is, valahol ugyanis "kerestek" a frankhitelesek! A hitelfelvételtől eltelt időszakban ugyanis a kamatfizetés volt meghatározó. Ez a hitel költsége, jelen esetben felhasznált példánkban nincs is tőketörlesztés a hitel futamidejének végéig, így az összes költséget a kamatok jelentik.

A diagramon ábrázoltuk az addig kifizetett kamatok nagyságát, jól látszik, hogy a forinthitel eddigi összes kamatköltsége több mint négyszerese a frankhitelnek. Ha innen nézzük a dolgot, a frankhiteles vállalkozások jártak a legjobban, hiszen viszonylag olcsón tudták finanszírozni hitelüket. Hogy is van ez, ki járt a legjobban?

Az összes eddigi kamatterhek fényében a frank volt a legjobb választás, a tőketartozást vizsgálva viszont az euró, vagy - stabilitása miatt - a forint? Nézzük meg, mit mutat az összkép!

Bárkinek járhat ingyen 8-11 millió forint, ha nyugdíjba megy: egyszerű igényelni!

A magyarok körében évről-évre nagyobb népszerűségnek örvendenek a nyugdíjmegtakarítási lehetőségek, ezen belül is különösen a nyugdíjbiztosítás. Mivel évtizedekre előre tekintve az állami nyugdíj értékére, de még biztosítottságra sincsen garancia, úgy tűnik ez időskori megélhetésük biztosításának egy tudatos módja. De mennyi pénzhez is juthatunk egy nyugdíjbiztosítással 65 éves korunkban és hogyan védhetjük ki egy ilyen megtakarítással pénzünk elértéktelenedését? Minderre választ kaphatsz ebben a cikkben, illetve a Pénzcentrum nyugdíj megtakarítás kalkulátorában is. (x)

Ha összeadjuk a devizahitelek tőkerészét (fennmaradó tartozás) és az eddig kifizetett kamatokat, akkor kiválaszthatjuk a "legjobb" hitelt. Jól látszik az eurókölcsönök előnye a forinttal és a frankkal szemben. A frank is "csak" 5 millió forinttal költségesebb, mint a forinthitel (szeptemberi 240,37 CHF/HUF-os árfolyamon számolva).

A devizahiteleknek tehát megvannak az előnyei, olcsóbb finanszírozhatóság révén olcsóbban tudja finanszírozni működését, növekedését. A kockázatok kezelése viszont nagyon fontos, hiszen láthatjuk, nem mindegy mikor fizetjük ki, milyen árfolyamon a tartozásunkat. Mint példánk esetében szeptemberben még 49, november közepén már 57 milliót kell fizetnünk ugyanazért a hitelért.

Nem is olyan egyértelmű ezek szerint, hogy melyik hitellel is jártak a legjobban a vállalkozások. A devizahitelek nagy előnye a költségek viszonylag szolid mértéke. A kockázatok mérséklésére is vannak módszerek. Amennyiben bármelyik vállalat úgy érzi, hogy túl nagy terhet jelent számára a devizahitele, akkor forduljon bankjához, akivel közösen találhat megoldást. Az átütemezés is lehetséges lehet, vagy akár a devizanemváltás. A szakemberekkel közösen a megfelelő döntést meghozni sokkal könnyebb, ami sok esetben az eredeti devizanem megtartását jelenti.

A finanszírozást mindenképp érdemes a cég bevételeihez igazítani, a megfelelő devizában eladósodva nagyban csökkenthetjük kockázatainkat. Az alacsonyabb díjú euróhitel például nemcsak olcsó, de biztonságos is lehet azoknak, akik bevétele euróban van. Itt az árfolyamváltozástól az exportálókat a magasabb forintbevétel, az importálókat a felszabadult eszközök deviza befektetése fedezheti. A kockázatok kivédéséért köthetünk határidős ügyleteket, mellyel fedezve a tartozásokat könnyebben kiszámítható: megéri-e számunkra az ügylet.

Óriási olívaolaj csalást lepleztek le Magyarországon: ezek a termékek érintettek, mindenkit átvertek

Az ellenőrzés nyomán több termék esetében is megállapították, hogy azokon a termékforgalmazásért felelős vállalkozás adatai nem voltak feltüntetve.

"Gyakori tévhit, hogy fenntarthatóan élni drága. (...) Pedig a fenntarthatóság sokkal gazdaságosabb" - Hegedűs Kristóf.

Egy fiatal közgazdász házaspár miért dönt úgy, hogy a budapesti életet hátrahagyva a Mátrába költözik, és megment egy 3,2 hektáros, kivágásra ítélt gyümölcsöskertet?

A környezettudatos, fenntartható életmód kialakítása mindannyiunk közös érdeke.

Anita a kislányának keresett használt télikabátot az online piacon, de a hatalmas kínálat ellenére sem találta meg, amit keresett. Így született meg a Ruhacsúszda ötlete.

-

Hitelfelvétel 2025-ben: mire figyelnek leginkább a magyarok?

Kutatásunkban arra keressük a választ, hogy olvasóink milyen szempontok alapján vesznek fel hitelt.

-

Az OTP Bank elkötelezett a digitális fejlesztések támogatása mellett (x)

Új, online gyorsan és kényelmesen igényelhető hitelterméket vezetett be az OTP Bank kisvállalkozói ügyfelei számára

-

Jön a nyári kupondömping a SPAR-nál! (x)

Több száz termék akár féláron – indul a SPAR nyári kuponakciója! Júliusban visszatérnek a SPAR kuponnapok, ahol nemcsak a strandtáskád, hanem a bevásárlókosarad is tele lehet kedvezményekkel!

-

Digitális vállalkozói számla a BinX-től (x)

Gyors, modern és ügyfélbarát vállalati számlaszolgáltatást kínál a hazai neobank, a BinX, sőt a tranzakciós illetéket sem hárítja át ügyfeleire.