Egyre nyitottabbak és felkészültebbek a vezetőváltás kapcsán, ami üdvözítő,hiszen a magyar foglalkoztattak 72 százaléka dolgozik családi vállalkozásnál.

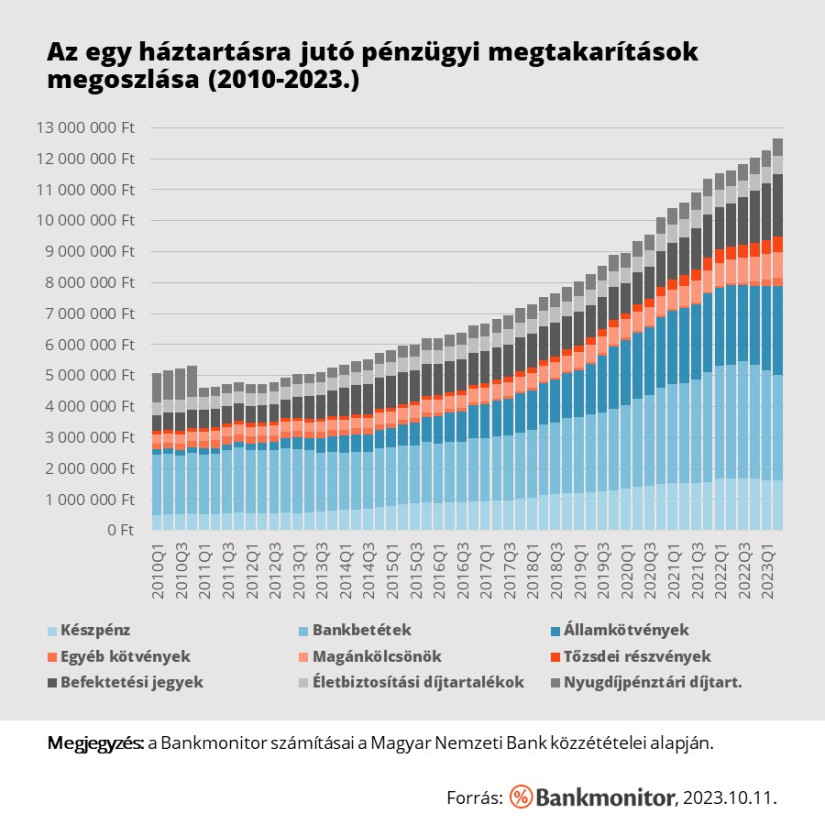

Első hallásra talán hihetetlennek tűnik, de az egy magyar háztartásra jutó pénzügyi megtakarítás idén megközelítette a 13 millió forintot. Szakértők szerint jelentős átrendeződés is megfigyelhető: csökkent a bankbetétben és készpénzben tartott összeg, míg az államkötvény és a befektetési jegyek szerepe felértékelődött.

Megjelentek a Magyar Nemzeti Bank legfrissebb statisztikái a háztartások pénzügyi megtakarításairól és kötelezettségeiről. Elmondhatjuk, hogy minden korábbinál nagyobbra nőttek a magyar lakosság megtakarításai: egy háztartásra most átlagosan közel 13 millió forint jut.

Csúcsot döntöttek a lakossági megtakarítások

Minden korábbinál magasabbra, 54 ezer milliárd forint fölé emelkedett a lakossági kézben tartott, szigorúan értelmezett pénzügyi megtakarítások állománya 2023 második negyedévében. (Megtakarításnak tekintjük a készpénzt, a bankbetétet, az államkötvényeket és egyéb kötvényeket, a magánkölcsönöket, a tőzsdei részvényeket, a befektetési jegyeket, valamint az életbiztosítási és nyugdíjpénztári díjtartalékokat.) Ismét a bankbetét, az állampapír, a befektetési alapok és a készpénz bizonyultak a legnépszerűbb befektetéseknek: ezek az eszközök együttesen a pénzügyi megtakarítások 78 százalékát tették ki.

A megtakarítások mennyiségét és összetételét egy háztartásra vetítve is vizsgálhatjuk. (A háztartások számára vonatkozó konzisztens adatok hiányában a 2022-es népszámlálás megállapítására hagyatkoztunk, és a teljes vizsgált időszakban egységesen 4 millió magyar háztartást feltételeztünk.) Az idei év második negyedévében az alábbiak szerint oszlottak meg az egy háztartásra jutó pénzügyi megtakarítások:

- Készpénz: 1,61 millió Ft

- Bankbetétek: 3,40 millió Ft

- Államkötvények: 2,89 millió Ft

- Egyéb kötvények: 240 ezer Ft

- Magánkölcsönök: 850 ezer Ft

- Tőzsdei részvények: 480 ezer Ft

- Befektetési jegyek: 2,03 millió Ft

- Életbiztosítási díjtartalékok: 570 ezer Ft

- Nyugdíjpénztári díjtartalékok: 580 ezer Ft

Összesen: 12,66 millió Ft

Reálértelemben elveszítettünk 3,5 évet

Ugyan a pénzügyi megtakarítások 2010. óta nominális értelemben csaknem megtriplázódtak, az inflációval korrigált értékeket szemlélve már sokkal mérsékeltebb emelkedést láthatunk. A csúcs 2021. utolsó negyedévében következett be: akkor a 2010-es helyzethez képest reálértéken nagyjából 56 százalékkal volt több pénzügyi megtakarítás a lakosság kezében.

Ezt követően azonban – az infláció rendkívüli felfutása okán – öt negyedéven keresztül kellett reálveszteséget elkönyvelniük a megtakarítóknak. Hiába híztak a befektetések, a drágulás egyre erodálta a félretett pénz értékét. Végül az idei első negyedévben a csúcshoz képest már 13,1%-kal volt kisebb a reálvagyon. Ekkor a megtakarítások a 2019. harmadik negyedévivel megegyező reálszinten helyezkedtek el, tehát gyakorlatilag 3,5 év elveszett.

Bizakodásra adhat okot, hogy az idei második negyedévben már ismét pozitív trendet tapasztalhattunk, azaz a lakossági pénzügyi megtakarítások növekedésének üteme meghaladta az inflációt.

A megtakarítók reagáltak az inflációra

Az adatokból kiolvasható, hogy a kétszámjegyű (sőt 25%-ot is elérő) inflációra reagálva a magyar megtakarítók érdemi változtatásokat eszközöltek a portfóliójukban. Ennek legerősebb jele, hogy három negyedév alatt kb. 11%-kal csökkent a bankbetétekben tartott befektetések mennyisége, míg az állampapírok állománya a kedvezőbb kamatozásnak köszönhetően 19%-kal nőtt ugyanez idő alatt. Hatalmas volt a kereslet a befektetési alapok iránt is, a befektetési jegyekben tartott vagyon egy év alatt 44%-kal bővült. Mindeközben a készpénzállomány enyhén (3%-kal) mérséklődött.

LAKÁST, HÁZAT VENNÉL, DE NINCS ELÉG PÉNZED? VAN OLCSÓ MEGOLDÁS!

A Pénzcentrum lakáshitel-kalkulátora szerint ma 19 173 855 forintot 20 éves futamidőre már 6,54 százalékos THM-el, havi 141 413 forintos törlesztővel fel lehet venni az UniCredit Banknál. De nem sokkal marad el ettől a többi hazai nagybank ajánlata sem: a K&H Banknál 6,64% a THM, míg a CIB Banknál 6,68%; a MagNet Banknál 6,75%, a Raiffeisen Banknál 6,79%, az Erste Banknál pedig 6,89%. Érdemes még megnézni magyar hitelintézetetek további konstrukcióit is, és egyedi kalkulációt végezni, saját preferenciáink alapján különböző hitelösszegekre és futamidőkre. Ehhez keresd fel a Pénzcentrum kalkulátorát. (x)

Nagyok az egyenlőtlenségek a társadalmon belül

Az összesített statisztikák (illetve átlagok) egyik legfőbb korlátossága, hogy nem képesek bemutatni a teljes sokaságon belüli különbözőségeket. A vagyoni helyzet elemzése során mégis nagy szükség van erre, hiszen a társadalom egyes rétegei között igen nagy egyenlőtlenségek figyelhetők meg. Nyilvánvaló, hogy a 13 millió forintos átlagos megtakarítás sokak számára irreálisan soknak tűnik, míg a leggazdagabbak ennek a többszörösével is rendelkeznek.

Az egyenlőtlenségek feltérképezéséhez érdemes szemügyre vennünk a 3 évente elkészülő háztartási vagyonfelmérést, ami legutóbb 2022-ben jelent meg. A vagyonfelmérésből kiderült, hogy

Magyarországon a pénzügyi megtakarítások 83%-a a háztartások leggazdagabb 30 százalékánál összpontosul, a háztartások legszegényebb 30 százaléka pedig mindössze a megtakarítások 5%-a felett rendelkezik, míg a középső réteg a megtakarítások 13%-át tartja kézben.

Mennyi pénzt kell félretenni a 13 milliós célhoz?

A Bankmonitor tapasztalatai alapján az egyik legnépszerűbb megtakarítási cél a nyugdíjas évek anyagi biztonságának megalapozása. Aki idős korára összegyűjt 13 millió forintot, ő 20 éven keresztül akár havi 54 ezer forintnak megfelelő plusz jövedelemmel tudja majd kiegészíteni az állami nyugdíját.

Egy 13 millió forintos megtakarítási cél – kellően korai életszakaszban elindítva – akár egészen alacsony havi befizetés vállalásával is megvalósítható. 25 éves korban kezdve havonta 12 ezer forint is elegendő arra, hogy mai értéken 13 millió forint álljon rendelkezésre a nyugdíjba vonulás időpontjában. Ezzel szemben 35 éves korban kezdve már havi 19 ezer forintos befizetés szükséges ugyanehhez. Aki pedig 45 éves koráig halogatja az előtakarékosság elindítását, ő 33 ezer forintos havi megtakarítással érheti el a kitűzött célt. A pénz felhalmozását tehát érdemes mielőbb elkezdeni, így kihasználható a kamatos kamat jótékony hatása.

A Wörtering matricák megkönnyítik a nyelvtanulást a tanulási nehézségekkel küzdő gyerekeknek.

A "Pisztrángok, szevasztok!" című könyv az online zaklatás és egyéb digitális veszélyek témáját járja körül, különös tekintettel a 7-12 éves korosztályra.

Balogh Petya: Ennyi lelkes, inspirált fiatalt egy helyen még nem is láttam életemben.

Nyílt homoktövis élményszüretet hirdet augusztus-szeptemberre egy Tápió-vidéki, többszörösen díjazott gazda.

-

Még könnyebb lesz a lakástakarékok felhasználása: te mit vennél belőle?

A lakástakarék megtakarítás lényegében bármilyen lakáscélra felhasználható.

-

Te mire költenéd a lakástakarékpénztári megtakarításodat?

A lakástakarék típusú öngondoskodás a piaci változások közepette is képes biztonságot adni.

-

20 éves Magyarország egyik legkedveltebb üzletlánca, a Lidl (x)

Közel 3,5 millió magyar elsőszámú választása, ha élelmiszerről van szó.

REA 2024 SUMMIT – Powered by Pénzcentrum

Future of Finance 2024

Sustainable World 2024