Lépéseket tesznek a társadalom alacsonyabb jövedelmű és sérülékenyebb csoportjainak védelme érdekében a végrehajtási szabályok módosításával

Rengeteg élethelyzet van, amikor megtakarításunk nem elegendő egy régóta vágyott termék megvásárlásához, vagy életünk egy-egy fontos eseményének finanszírozásához. Akár kis dologról van szó, akár nagyobb értékű árucikkről, szolgáltatásról, ingatlanról, minden esetben felmerül a kérdés: kell-e az a dolog annyira, hogy mástól kérjünk rá pénzt? Ezúttal ebben nyújt némi kapaszkodót a Pénzcentrum.hu.

A pénzügyi válság óta egyre nagyobb jelentőséggel bír az emberek pénzügyi műveltsége. De mi is az a pénzügyi műveltség? Nos, a Magyar Nemzeti Bank definíciója szerint nem más, mint a pénzügyi ismeretek és képességek olyan szintje, amelynek segítségével az egyének képesek a tudatos és körültekintő döntéseikhez szükséges alapvető pénzügyi információkat azonosítani, majd azok megszerzése után azokat értelmezni, és ez alapján döntést hozni, felmérve döntésük lehetséges jövőbeni pénzügyi, illetve egyéb következményeit.

A fogalom tehát magában foglalja a pénzügyi tudást (pénzügyi ismeretek); a pénzügyekben való jártasságot és tapasztalatot; a pénzügyi készségeket; és végül, de nem utolsó sorban a pénzügyi tudatosságot is. Ezek összessége határozza meg azt, hogy az egyének miként hozzák meg pénzügyi döntéseiket, legyen szó befektetésekről, öngondoskodásról, vagy éppen hitelfelvételről. Mivel az elmúlt években talán a legnagyobb presztízsveszteségen a hitelpiac esett át, ezúttal itt próbálunk némi kapaszkodót nyújtani a hazai lakosságnak. A hitel, tudatosan használva ugyanis mindenképp segít céljaink elérésében.

A tudatos hitelfelvétel

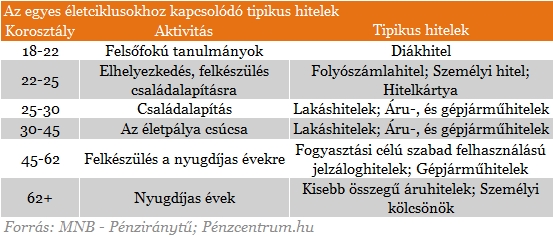

Számtalan élethelyzet van, amikor a meglévő pénzünk nem elegendő egy régóta vágyott termék megvásárlásához, vagy életünk egy-egy fontos eseményének finanszírozásához. Az életkor előrehaladtával más és más kihívásokkal kell szembenéznünk. De akár kis dologról van szó, akár nagyobb értékű árucikkről, szolgáltatásról, ingatlanról, minden esetben felmerül a kérdés: kell-e az a dolog annyira, hogy mástól kérjünk rá pénzt? Természetesen a különböző célok és/vagy igények kielégítésére különböző hiteltermékeket ajánlanak a bankok. A hitelfelvételkor tudnod kell, hogy a sokféle hitel közül mikor, melyikre lehet szükséged.

Az viszont, hogy eldönthesd, a hitelfelvétel ésszerű megoldást jelent-e számodra, már más tészta. Pénzügyi helyzeted alakulását egyszerűen nyomon követheted és könnyebben kézben tarthatod, ha "házi" költségvetést állítasz össze. Ennek segítségével jobban fel tudod mérni, hogy havi bevételeidből mennyit tudsz tartalékolni, illetve milyen nagyságrendű hitelt tudnál törleszteni hosszabb távon is. Ehhez első lépésként írd össze havi bevételeidet, és kiadásaidat.

A bevételi és kiadási oldal összevetése alapján egyértelműen látni fogod, hogy egy hónapban mennyivel költöttél kevesebbet (vagy többet!) az adott havi jövedelmednél. A költségvetés tehát egyértelműen megmutatja, hogy rendszeres kiadásaidon felül marad-e pénzed, és ha igen, mennyi. A fennmaradó összegből tudod hiteleidet is törleszteni, azonban ügyelj arra, hogy ne kelljen az utolsó forintodat is törlesztésre fordítanod! Kalkulálj azzal, hogy a havi törlesztés összege később meg is változhat. Ráadásul akciós hiteleknél az első néhány törlesztőrészlet jóval alacsonyabb lehet a később esedékes részleteknél.

A szabadfelhasználású hitelek körébe tartozik a személyi hitel, szabadfelhasználású jelzáloghitel, folyószámlahitel.

NULLA FORINTOS SZÁMLAVEZETÉS? LEHETSÉGES! MEGÉRI VÁLTANI!

Nem csak jól hangzó reklámszöveg ma már az ingyenes számlavezetés. A Pénzcentrum számlacsomag kalkulátorában ugyanis több olyan konstrukciót is találhatunk, amelyek esetében az alapdíj, és a fontosabb szolgáltatások is ingyenesek lehetnek. Nemrég három pénzintézet is komoly akciókat hirdetett, így jelenleg a CIB Bank, a Raiffeisen Bank, valamint az UniCredit Bank konstrukcióival is tízezreket spórolhatnak az ügyfelek. Nézz szét a friss számlacsomagok között, és válts pénzintézetet percek alatt az otthonodból. (x)

Lakásvásárlási, lakásfelújítási hitelek

Ezen hitelek a legtöbb, lakáscélúnak nevezett célra fordíthatóak, legyen szó lakáshitelről, építési hitelről, korszerűsítésről, bővítésről, vagy akár egy lakáshitel kiváltásáról. Az ilyen jellegű hitelek rendszerint ingatlanfedezet, illetve jövedelemigazolás mellett vehetők igénybe.

Gépjárművásárlási hitelek

Autóvásárlásra, autóhitel kiváltására, 500 ezer és 10 millió forint közt igényelhető kölcsönök, 1-6 év futamidő mellett.

Áruhitelek

Az áruvásárlásra fordítható hitelek jellemzően 200 ezer és 1 millió forint közötti összegű kölcsönt jelentenek, 6-24 hónapos futamidőre. Az igénylésükhöz állandó jövedelem szükséges.

Hogyan válasszunk?

Elérni kívánt célunk tehát egyértelműen meghatározza, milyen típusú hitelre is van szükségünk. Az viszont már más kérdés, hogyan igazodjunk el a rengeteg ajánlat, s konstrukció között. A visszafizetési konstrukciók vizsgálatánál természetesen fontos szempont a kamat mértéke. Csaknem minden hitel kamattal jár, amely lehet állandó mértékű, változó, vagy egy megadott ideig állandó és utána változó. Általánosságban elmondhatjuk, hogy minél hosszabb időtartamú a hitel, annál nagyobb összegű kamat fog felhalmozódni. Éppen ezért a konstrukciók összehasonlításakor kiemelt figyelmet kell fordítani a futamidőre is. Az előbbieket természetesen nagymértékben meghatározza a hitelösszeg is. Tudatos döntést csak mindezek figyelembevételével hozhatunk.

Nem kell azonban megijednünk, a különböző konstrukciók összehasonlításához ma már rengeteg segítség áll rendelkezésünkre, melyeket akár otthonról is igénybe vehetünk. Ilyen például a Pénzügyi Szervezetek Állami Felügyeletének fogyasztóvédelmi honlapja, amelyen a hasznos tanácsok, termékismertetők olvasgatása mellett összehasonlítást segítő alkalmazásokat is igénybe vehetünk. De nem a felügyelet az egyetlen, aki az elmúlt években előállt folyamatosan frissített hitelkalkulátorral. Piaci alapon jó pár hasonló létezik, melyek gyakran még pontosabb összehasonlítást tesznek lehetővé.

A Wörtering matricák megkönnyítik a nyelvtanulást a tanulási nehézségekkel küzdő gyerekeknek.

A "Pisztrángok, szevasztok!" című könyv az online zaklatás és egyéb digitális veszélyek témáját járja körül, különös tekintettel a 7-12 éves korosztályra.

Balogh Petya: Ennyi lelkes, inspirált fiatalt egy helyen még nem is láttam életemben.

Nyílt homoktövis élményszüretet hirdet augusztus-szeptemberre egy Tápió-vidéki, többszörösen díjazott gazda.

-

Még könnyebb lesz a lakástakarékok felhasználása: te mit vennél belőle?

A lakástakarék megtakarítás lényegében bármilyen lakáscélra felhasználható.

-

Te mire költenéd a lakástakarékpénztári megtakarításodat?

A lakástakarék típusú öngondoskodás a piaci változások közepette is képes biztonságot adni.

-

20 éves Magyarország egyik legkedveltebb üzletlánca, a Lidl (x)

Közel 3,5 millió magyar elsőszámú választása, ha élelmiszerről van szó.

REA 2024 SUMMIT – Powered by Pénzcentrum

Future of Finance 2024

Sustainable World 2024