Elemzői várakozásokkal ellentétben kamatcsökkentésre szánta magát a monetáris tanács múlthét kedden. Ez a 25 bázispontos, vagyis az alapkamatot 7 százalékról 6,75 százalékra mérséklő döntés hatással van a háztartások pénztárcájára is. Mit jelent a döntés a hiteleseknek, csökkenhet a törlesztőrészletünk?

A döntés hivatalos indoklása szerint "A monetáris kondíciók lazítására csak addig van mód, amíg a gazdaságot érő kínálati sokkok és árszintemelő kormányzati intézkedések nem okoznak tovagyűrűző inflációs hatásokat és a kockázati megítélésünk javulása folytatódik." De mi az alapkamat és miért ilyen fontos?

Az alapkamat a monetáris politika egyik fontos eszköz az infláció letörésére. Hazánkban a Nemzeti Bank (jegybank) tanácsa ülésein változtathatja mértékét, amivel a hitelintézetek a jegybanknál elhelyezett rövidtávú megtakarításai és hitelei kamatát határozza meg. De változása az egész gazdaságra ki tud hatni. Az alacsony kamat kedvező a gazdaság számára, hiszen az alacsonyabb kockázatmentes hozam nagyobb beruházási kedvet szül, a hitelfelvétel is olcsóbbá válik, ami szintén a fellendülést könnyíti. Ezek a folyamatok viszont a kívánatosnál magasabb inflációt gerjeszthetnek, ami ellen lépni kell, a leggyakoribb esetben kamatemeléssel.

A jelenlegi kamatcsökkentés tehát azt az üzenetet hordozza, hogy a Nemzeti bank tanácstagjai biztosítottnak látják a 3 százalékos inflációs cél megvalósulását és kívánatosnak tartják, hogy a hitelek olcsóbbá váljanak. De vajon a mi hiteleink is olcsóbbak lesznek?

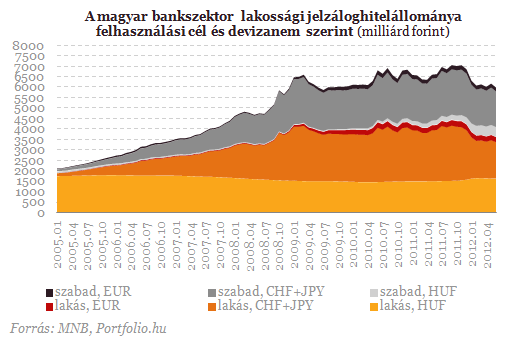

A devizahitelesek nem örülhetnek

A háztartások eladósodottsága nagyrészt külföldi devizában van. Ezekre a kölcsönökre csak korlátozott mértékben hat a magyar alapkamat. Sokkal inkább meghatározó tényező az országkockázat, a kölcsön devizanemének kamatszintje és a forinttal szembeni árfolyam. Ez utóbbi az, aminek hatására a devizahitelek törlesztőrészletei a legnagyobb mértékben változhatnak. A kamatdöntés bejelentése utáni napokban az euró 3 százalékkal került többe, és előreláthatólag ugyanennyivel fognak nőni a devizahitelesek terhei is az augusztusiakhoz képest.

Minden szempontból kissé túláradt az optimizmus a forintpiacon a keddi MNB kamatdöntés előtti napokban és ez volt a fő oka annak, hogy a forint csütörtökig mintegy 3%-kal esett a mindössze 0,25 százalékos kamatcsökkentésre - olvasható ki a jegybank által közzétett szokásos havi ábrakészletből. Természetesen a menet közben egyébként is romló külpiaci befektetői hangulat is gyengített a forinton. A túláradó forintpiaci optimizmus tényéből és a gyors korrekcióból még nem következik automatikusan, hogy tartós forintgyengülési hullám indult volna el - mondta el lapunk kérdésére a Portfolio.hu elemzője Weinhardt Attila.

A forinthiteleknél sem egyértelmű a helyzet

LAKÁST, HÁZAT VENNÉL, DE NINCS ELÉG PÉNZED? VAN OLCSÓ MEGOLDÁS!

A Pénzcentrum lakáshitel-kalkulátora szerint ma 19 173 855 forintot 20 éves futamidőre már 6,54 százalékos THM-el, havi 141 413 forintos törlesztővel fel lehet venni az UniCredit Banknál. De nem sokkal marad el ettől a többi hazai nagybank ajánlata sem: a K&H Banknál 6,64% a THM, míg a CIB Banknál 6,68%; a MagNet Banknál 6,75%, a Raiffeisen Banknál 6,79%, az Erste Banknál pedig 6,89%. Érdemes még megnézni magyar hitelintézetetek további konstrukcióit is, és egyedi kalkulációt végezni, saját preferenciáink alapján különböző hitelösszegekre és futamidőkre. Ehhez keresd fel a Pénzcentrum kalkulátorát. (x)

A fogyasztási hitelek és személyi kölcsönök többségének kamatozása semmilyen szempontból nem kötődik a jegybanki alapkamathoz, a teljes futamidő alatt fix díjú hitelek törlesztőrészletei így nem változhatnak a döntés hatására.

A referenciahozamhoz kötött forinthitelek felvevői viszont megérezhetik a változást. A Buborhoz vagy referenciahozamokhoz kötött kölcsönök esetén már a következő kamatperiódusban kevesebbet fizethetnek a hitelesek. A hosszabb, 3-5 évre fixált hitelek esetén a kamatváltozás hatása jóval később, a kamatperiódus lejárta után lehet érezhető.

A rövidebb futamidejű (3-12 hónapos) állampapírhozamokra és ezzel párhuzamosan a bankközi hitelkamatokra általában dominánsan a jegybanki alapkamattal kapcsolatos piaci várakozások hatnak, illetve az alapkamat változása ezekbe a konstrukciókba gyorsabban/nagyobb intenzitással átgyűrűzik - mutatott rá a Pénzcentrum kérdésére Weinhardt Attila. A Portfolio.hu elemzője hozzátette: a hosszabb futamidejű konstrukciókra ezzel ellentétben inkább az ország gazdaságpolitikai megítélésének változásai, illetve az államadósság finanszírozásával kapcsolatos kilátások hatnak. Éppen ezzel magyarázható az is, hogy az augusztus végi MNB kamatcsökkentés dominánsan a rövid futamidejű állampapír hozamokba gyűrűzött át, míg az ország kockázati megítélésének viszonylagos stabilitása miatt a 10 éves futamidejű államkötvény hozama csekély elmozdulást mutatott az elmúlt egy hét során.

A fogyasztóval kötött kölcsönszerződések (pl. személyi kölcsön, áruhitel) vagy pénzügyi lízingszerződések a pénzügyi intézmény által egyoldalúan, az ügyfél számára kedvezőtlenül kizárólag a kamatok, díjak, költségek vonatkozásában módosíthatóak. Egyéb feltétel, ideértve az egyoldalú módosításra okot adó körülmények felsorolását is, egyoldalúan nem módosítható az ügyfél számára kedvezőtlenül.

A hitelszerződést a pénzügyi intézmények akkor jogosultak egyoldalúan módosítani, ha az erre okot adó körülményt az ügyféllel kötött hitelszerződésben, valamint az ún. árazási elveket a belső szabályzatukban rögzítették.

Az árazási elveknek legalább a következőket kell tartalmazniuk:

a) a módosítás csak a hitelszerződésben rögzített, ténylegesen hatást gyakorló ok (pl. adós fizetőképességének megváltozása) alapján történhet;

b) amennyiben valamely feltétel a kamatok, díjak, költségek csökkentését teszik indokolttá azt is érvényesíteni kell;

c) az adott kamat-, díj- vagy költségelemre kihatással bíró feltételeket együttesen, tényleges hatásuk arányában kell figyelembe venni;

Jó, ha tudja, hogy...

díjat vagy költséget évente legfeljebb a Központi Statisztikai Hivatal által közzétett előző évi éves fogyasztói árindex mértékében lehet emelni.

Szerződés egyoldalúan nem módosítható új díj vagy költség bevezetésével sem. Az egyes kamatok, díjak vagy költségelemek szerződésben meghatározott számítási módja sem változtatható az ügyfél számára kedvezőtlenül. Az ügyfél számára kedvezően azonban bármikor módosíthatja a szerződés feltételeit a pénzügyi intézmény.

Az ügyfél értesítésének szabályai egyoldalú szerződésmódosítás esetén

Amennyiben a pénzügyi intézmény valamely okból a hitelszerződést az ügyfél számára kedvezőtlenül módosítja, a módosítást annak hatálybalépését megelőzően

• legalább 60 nappal hirdetményben közzé kell tenni,

• és az ügyfelet közvetlenül, postai úton vagy más, a szerződésben meghatározott módon is tájékoztatni kell.

A Wörtering matricák megkönnyítik a nyelvtanulást a tanulási nehézségekkel küzdő gyerekeknek.

A "Pisztrángok, szevasztok!" című könyv az online zaklatás és egyéb digitális veszélyek témáját járja körül, különös tekintettel a 7-12 éves korosztályra.

Balogh Petya: Ennyi lelkes, inspirált fiatalt egy helyen még nem is láttam életemben.

Nyílt homoktövis élményszüretet hirdet augusztus-szeptemberre egy Tápió-vidéki, többszörösen díjazott gazda.

-

Még könnyebb lesz a lakástakarékok felhasználása: te mit vennél belőle?

A lakástakarék megtakarítás lényegében bármilyen lakáscélra felhasználható.

-

Te mire költenéd a lakástakarékpénztári megtakarításodat?

A lakástakarék típusú öngondoskodás a piaci változások közepette is képes biztonságot adni.

-

20 éves Magyarország egyik legkedveltebb üzletlánca, a Lidl (x)

Közel 3,5 millió magyar elsőszámú választása, ha élelmiszerről van szó.

REA 2024 SUMMIT – Powered by Pénzcentrum

Future of Finance 2024

Sustainable World 2024