Az MNB szerint gyakorlatilag elérhetetlen a hitelből lakásvásárlás a kétgyermekes családoknak, ha nem vállalnak még egy gyereket és vesznek igénybe valamilyen állami támogatást.

Múlt héten Nagy Márton, az MNB alelnöke a lakáshitelek magas kamatfelárának csökkentése mellett szólalt fel, a magyar felárak ugyanis a régióban tapasztalható dupláját teszik ki. A jegybank egy tanulmányban kifejtette, hogy mi lehet a magasabb felárak oka. A kamatok csökkentése pedig nemcsak a lakásvásárlóknak válna javára, a bankok is profitálhatnának a felárak csökkentéséből.

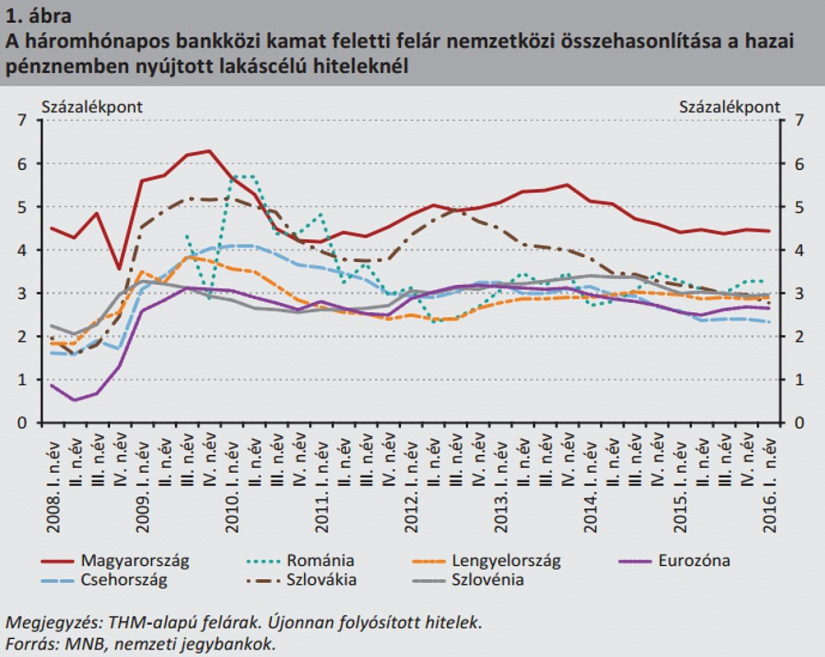

A két ünnep között Nagy Márton, a Magyar Nemzeti Bank (MNB) alelnöke a Világgazdaságnak adott interjúban mondta el, hogy a magyar lakáshitelek kamatfelárai a régióban tapasztalható kamatfelárak dupláját teszik ki. A lakáshitelek átlagos kamatlába egyébként 5 százalék körül alakul, de az alacsonyabb, környező országokban elérhető felárral ez akár 3 százalék közelébe is csökkenhetne.

A Hitelintézeti Szemle decemberi kiadása szerint a hazai magas kamatfelárakat nem a magasabb működési költségek indokolják, ennél összetettebb ugyanis ez a kérdés. A hitelezés miatti tartalékolás viszont már részben magyarázza a kamatfelárak magasabb szintjét. A másik magyarázat szerint a hozamgörbe hosszabb vége jelentősen magasabb, így emiatt a kamatfelárak is magasabbak.

Tényleg mindenki ennyire drágán vesz fel hitelt?

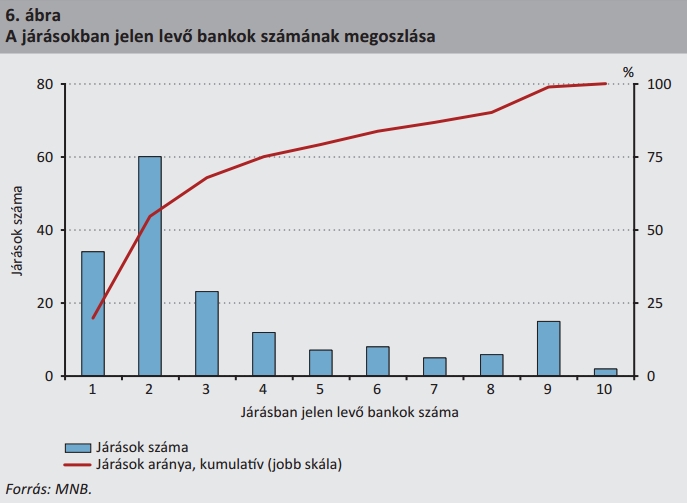

Azonban nemcsak ezek befolyásolják a kamatokat, jelentős a bankfiókok elhelyezkedésének szerepe is a kamatfelárakban. A magyarországi járások közel 60 százalékában ugyanis csak egy, vagy legfeljebb két bankfiók található, így hitelfelvételkor az itt élők kénytelenek az itt kirendeltséget fenntartó bankoktól kölcsönt felvenni. A kiterjedt hálózattal bíró pénzintézetek viszont jellemzőn magasabb hitelkamattal adnak hitelt, így az elszigetelt országrészek lakói emiatt drágábban jutnak kölcsönhöz.

Nem ez az egyetlen, ami az eldugott településeken élőket sújtja. A kevés bankfiókos járásokban élők jellemzően kisebb összegű hitelt vesznek fel, így a termékek fix költsége őket a hitelösszeghez képest aránylag jobban terheli. Emellett a keresetek is jellemzően alacsonyabbak ezekben a térségekben. Ha a hitelfelvevőnek átlag alatti a jövedelme, akkor a magasabb hitelezési kockázat miatt a bankok sokszor magasabb kamattal adnak kölcsönt nekik.

Bankválasztás = magas kamat

A tanulmány elemezet azt is, hogyan választanak bankot a magyarok. Három tényezőt befolyásol minket a pénzügyi szolgáltató kiválasztásában:

- A termékek jellemzői és (az esetleges) korábbi bankkapcsolat,

- Személyes ízlés,

- Egyéb, egyéni preferenciák.

Ezek alapján a jegybank szakértői arra jutottak, hogy a hitelfelvevők jelentős részének nincs lehetősége az összes bank ajánlata között választani. Ennek egyik oka a korábban már említett területi elhelyezkedés, a másik ok pedig az anyagi korlát. A területi korlátokat egyébként jól jellemzi, hogy Magyarországon a járások felében tizenegy nagybank közül legfeljebb kettő van jelen, a járások háromnegyedében pedig legfeljebb négy bankból választhatunk. Ezt a koncentrációt egyébként a bankok a hitelek árazásában is érvényesítik,

Ez a kamatszint megállapítás viszont azokra a bankokra jellemző, amelyek a ritkán lakott járásokban jelen vannak.

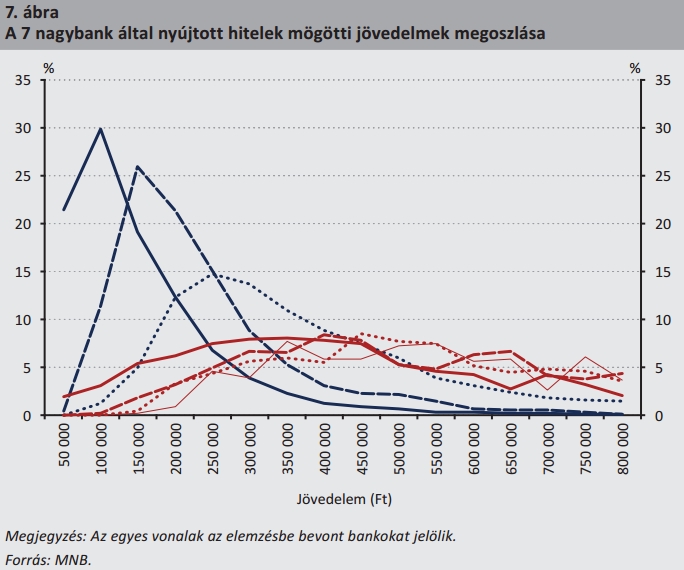

A jövedelmi eltérések sem kedveznek sok hitelfelvevőnek, a bankok többsége egy bizonyos jövedelmi csoportnak ad szívesen hiteleket. Ez jól látható az alábbi ábrán is, ahol az egyes jövedelmi osztályok jól elkülönülnek.

A bankválasztásban egyébként egyfajta generációs különbség is felfedezhető. Az idősebbek inkább a régebben létrejött pénzintézeteket választják, míg a fiatalok inkább az újabb bankokat részesítik előnyben.

LAKÁST, HÁZAT VENNÉL, DE NINCS ELÉG PÉNZED? VAN OLCSÓ MEGOLDÁS!

A Pénzcentrum lakáshitel-kalkulátora szerint ma 19 173 855 forintot 20 éves futamidőre már 6,54 százalékos THM-el, havi 141 413 forintos törlesztővel fel lehet venni az UniCredit Banknál. De nem sokkal marad el ettől a többi hazai nagybank ajánlata sem: a K&H Banknál 6,64% a THM, míg a CIB Banknál 6,68%; a MagNet Banknál 6,75%, a Raiffeisen Banknál 6,79%, az Erste Banknál pedig 6,89%. Érdemes még megnézni magyar hitelintézetetek további konstrukcióit is, és egyedi kalkulációt végezni, saját preferenciáink alapján különböző hitelösszegekre és futamidőkre. Ehhez keresd fel a Pénzcentrum kalkulátorát. (x)

Miért lenne fontos a kamatfelár csökkentése?

A jelenlegi jegybanki jóslatok szerint az alacsony alapkamat várhatóan legfeljebb 2018 végéig maradhat fenn. A nemzetközi környezet persze indokolhatja az ennél tovább fenntartott alapkamatot, azonban ennek emelkedése a lakáshitelek (és gyakorlatilag szinte minden hitel) kamatának emelkedésével járhat majd együtt.

A magas kamatfelár (és ezáltal a relatív magas hitelkamatok) viszont csökkentik a hitelfelvételi kedvet, különösen a fixált kölcsönöknél, amelyeknél a kamatfelár jellemzően magasabb a hazai kamatfeláraknál.

Az így megnövekedett jelzáloghitel portfólió pedig várhatóan a szerződések nagy száma miatt nem jelentene lényegesen magasabb hitelezési kockázatott a bankok számára sem (igaz, volumenkockázattal számolniuk kell).

A Hitelintézeti Szemlében kitérnek arra is, hogy valóban megéri-e a kamattámogatott hitelek felvétele. A jegybanki számítások szerint az ilyen kölcsönöknél minden 1 százalékpontnyi kamattámogatás után átlagosan 0,3-0,4 százalékponttal magasabb hitelkamattal érhetők el a hitelek. Ezt ugyan a bankok lenyelik, azonban a hitelfelvevő még így is 0,6-0,7 százalékponttal alacsonyabb kamattal jut hozzá a kölcsönhöz, mintha piaci kamatozású hitelt venne fel.

Ezeknek a kölcsönöknek viszont a támogatási küszöbe 6 százalék, így a jelenlegi piaci viszonyok között nem valószínű, hogy megéri felvenni ezeket a kölcsönöket.

Címlapkép: MTI / Bodnár Boglárka

A Wörtering matricák megkönnyítik a nyelvtanulást a tanulási nehézségekkel küzdő gyerekeknek.

A "Pisztrángok, szevasztok!" című könyv az online zaklatás és egyéb digitális veszélyek témáját járja körül, különös tekintettel a 7-12 éves korosztályra.

Balogh Petya: Ennyi lelkes, inspirált fiatalt egy helyen még nem is láttam életemben.

Nyílt homoktövis élményszüretet hirdet augusztus-szeptemberre egy Tápió-vidéki, többszörösen díjazott gazda.

-

Még könnyebb lesz a lakástakarékok felhasználása: te mit vennél belőle?

A lakástakarék megtakarítás lényegében bármilyen lakáscélra felhasználható.

-

Kiemelkedő műalkotások a BÁV ART 84. Művészeti Aukcióján (x)

December 3–5. között közel 800 műtárgy kerül kalapács alá a BÁV ART háromnapos eseményén, amely a gyűjtők és befektetők számára is izgalmas lehetőségeket kínál.

REA 2024 SUMMIT – Powered by Pénzcentrum

Future of Finance 2024

Sustainable World 2024