Devizahitelesek százezrei próbálják meg a föld alól is előteremteni a végtörlesztéshez szükséges forrásokat. A rokoni, baráti pénzvadászat közben viszont nem szabad elfeledkezni a kapcsolódó adózási kötelezettségekről. Könnyen bele lehet szaladni egy vagyonosodási vizsgálatba is.

Illetékfizetési kötelezettsége keletkezhet a magánszemélynek, ha a hozzátartozóitól vagy más személyektől pénzt kap ajándékba például abból a célból, hogy a lakáshitelét törleszthesse - tudta meg a Pénzcentrum.hu a Nemzeti Adó- és Vámhivataltól (NAV). A pénz - mint ingóság - ajándékozása után két esetben kell illetéket fizetni: ha az ajándékozott összeg nagysága meghaladja a 150 ezer forintot, illetve ha az ajándékozásról szerződés készül.

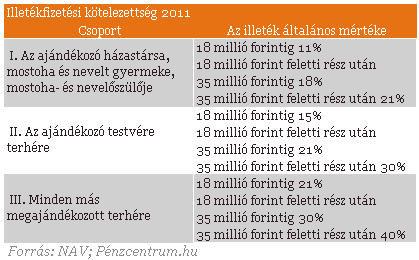

Az egyenes ági rokonoktól (ideértve az örökbefogadáson alapuló rokoni kapcsolatot is) kapott összeg, vagyis a szülő-gyermek közötti ajándékozás után nem kell illetéket fizetni. Ha viszont nem egyenes ági rokontól (például házastárstól, nevelőszülőtől, testvértől, nagynénitől, vagy esetleg egy baráttól) kapja a magánszemély ajándékba a pénzt, akkor azután illetéket kell fizetnie. Ennek mértéke attól függ, hogy az ajándékozó és a megajándékozott milyen családi kapcsolatban állnak egymással.

Illetékfizetési kötelezettségtől függetlenül minden, 150 ezer forintot meghaladó, ajándékba kapott összeget be kell jelenteni az adóhatóságnak. Ugyanez vonatkozik összegtől függetlenül arra az esetre, ha a felek ajándékozási szerződést kötnek.

Az ajándékozás tényét a megajándékozottnak kell bejelentenie a lakóhelye szerinti illetékes adóigazgatósághoz az ügyletet követő 30 napon belül. Ezt meg lehet tenni az ügyfélszolgálaton személyesen, illetve levélben, vagy az adóhatóság által erre a célra rendszeresített 11AVBA jelű nyomtatványon, amelyen az esetleges illetékmentességet is fel lehet tüntetni. Ha az ajándékozásról szerződés is készül, akkor annak eredeti példányát és egy másolatot is csatolni kell - tájékoztatta a Pénzcentrum-hu-t a NAV. A bejelentés elmulasztása miatt akár 100 ezer forint mulasztási bírságot is kiszabhat az adóhatóság a magánszemélyre.

Az ajándékozás után fizetendő illetéket az adóhatóság szabja ki. A határozat az átvételt követő 15 nappal válik jogerőssé, s további 15 napon belül kell megfizetni az illetéket. Ha egy későbbi ellenérzés során kiderül, hogy a magánszemély nem jelentette be az ajándékozást, és még illetéket is kellett volna fizetnie, akkor a meg nem fizetett összeg 50 százalékáig terjedő bírságot is kiszabhat a NAV.

Fontos tudni, hogy személyi jövedelemadót nem kell fizetni a magánszemély által magánszemélynek adott ajándék után.

Mi a helyzet a magánkölcsönnel?

Ha a magánszemély a hozzátartozóitól vagy más magánszemélyektől kölcsönt kap, akkor azután sem adót, sem illetéket nem kell fizetnie, sőt, be sem kell jelentenie az adóhatóságnak. Ha a kölcsönt kamatmentesen visszafizeti, akkor semmilyen adókötelezettség nem keletkezik - tudtuk meg az adóhatóságtól.

Ugyanakkor, ha a kölcsönt kapó magánszemély kamatot is fizet, akkor az a kölcsönadó egyéb jövedelmének minősül. A kapott kamat után a kölcsönbeadónak személyi jövedelemadót, másrészt 27 százalékos mértékű egészségügyi hozzájárulást (eho) kell fizetnie. Mivel magánszemélyt terhel a kötelezettség, az eho-t csak a kamatjövedelem 78 százaléka után kell leróni.

Ezt a jövedelmet a magánszemélynek az éves személyi jövedelemadó bevallásában kell bevallania. Ugyanakkor az adó és az eho előlegét a jövedelem megszerzésének negyedévét követő hónap 12. napjáig be kell fizetnie.

Nem érdemes trükközni, vagyonosodási vizsgálatkor minden kiderül

A vagyonosodási vizsgálatok kiterjednek valamely hitel visszafizetésére fordított forrás eredetének vizsgálatára is - közölte érdeklődésünkre az adóhatóság. A NAV szerint az ajándékozást vagy a kölcsönt célszerű szerződésbe foglalni abból a célból, hogy a hiteltörlesztés forrását a magánszemély egy esetleges vagyonosodási vizsgálat során igazolni tudja. Ugyanakkor a szerződés jó alap lehet arra is, hogy az adóhatóság megvizsgálja, az ajándékot vagy kölcsönt adó magánszemélynek lehetett-e akkora vagyona, annyi pénze, amelyből a kérdéses ajándékot, kölcsönt adhatta. Ebbe akkor is bele lehet szaladni, ha a végtörlesztőt kiválasztják ellenőrzésre, és kapcsolódó ellenőrzést indít a NAV.

Az adóhatóság kockázatelemzési szempontok alapján, célzottan választja ki az adózókat vagyonosodási vizsgálatokra. A kiválasztás alapjául szolgáló információk döntően az adóbevallásokból, más adózóknál végzett vizsgálatok adataiból, a bevallásokat alátámasztó kontrollinformációkból (például földhivatali adatszolgáltatás), illetve az adatszolgáltatásra kötelezettektől (például építésügyi hatóság, nyomtatványforgalmazó, cégbíróság) származnak.

Az adóhatóság mindezek alapján kiválasztási kritériumokat határoz meg, amelyek révén ki tudja szűrni azokat a magánszemélyeket, akiknél a jövedelemeltitkolás lehetősége fokozott kockázatot rejt magában és esetükben nagy valószínűséggel bizonyíthatóan érdemi megállapításhoz vezethet egy vagyongyarapodási vizsgálat. Jellemzően a több kockázati tényezővel is rendelkező adózókat helyezi előtérbe az ellenőrzések során a NAV. Vagyis nem kell minden végtörlesztőnek vagyonosodási vizsgálattól tartania, csak annak, aki más ok miatt is gyanús lesz az adóhatóságnak.

NULLA FORINTOS SZÁMLAVEZETÉS? LEHETSÉGES! MEGÉRI VÁLTANI!

Nem csak jól hangzó reklámszöveg ma már az ingyenes számlavezetés. A Pénzcentrum számlacsomag kalkulátorában ugyanis több olyan konstrukciót is találhatunk, amelyek esetében az alapdíj, és a fontosabb szolgáltatások is ingyenesek lehetnek. Nemrég három pénzintézet is komoly akciókat hirdetett, így jelenleg a CIB Bank, a Raiffeisen Bank, valamint az UniCredit Bank konstrukcióival is tízezreket spórolhatnak az ügyfelek. Nézz szét a friss számlacsomagok között, és válts pénzintézetet percek alatt az otthonodból. (x)

Vagyonosodási vizsgálatra kiválasztási szempontok lehetnek magánszemélynél:

- az adóbevallások adatai, az adóbevallás beadásának elmulasztása,

- a benyújtott kontrolladatok és a magánszemély által beadott bevallás adatainak ellentmondásai,

- nagy értékű ingatlan vásárlása, értékesítése,

- ingóság adás-vétele,

- nagy összegű életbiztosítás vagy pénzintézeti kifizetés,

- más magánszemélynél korábban elvégzett vagyonosodási vizsgálat eredménye,

- nagy összegű rendszeres kölcsönadás más magánszemélyek részére,

- az adózó indokolatlan és gyors vagyongyarapodásával kapcsolatos közérdekű bejelentés

KATTINTS a Pénzcentrum.hu kalkulátorára! Érdemes forinthitelre váltani? Számold ki!

A Wörtering matricák megkönnyítik a nyelvtanulást a tanulási nehézségekkel küzdő gyerekeknek.

A "Pisztrángok, szevasztok!" című könyv az online zaklatás és egyéb digitális veszélyek témáját járja körül, különös tekintettel a 7-12 éves korosztályra.

Balogh Petya: Ennyi lelkes, inspirált fiatalt egy helyen még nem is láttam életemben.

Nyílt homoktövis élményszüretet hirdet augusztus-szeptemberre egy Tápió-vidéki, többszörösen díjazott gazda.

-

Még könnyebb lesz a lakástakarékok felhasználása: te mit vennél belőle?

A lakástakarék megtakarítás lényegében bármilyen lakáscélra felhasználható.

-

Te mire költenéd a lakástakarékpénztári megtakarításodat?

A lakástakarék típusú öngondoskodás a piaci változások közepette is képes biztonságot adni.

-

20 éves Magyarország egyik legkedveltebb üzletlánca, a Lidl (x)

Közel 3,5 millió magyar elsőszámú választása, ha élelmiszerről van szó.

REA 2024 SUMMIT – Powered by Pénzcentrum

Future of Finance 2024

Sustainable World 2024