A fél országra figyelmeztetést adtak ki havazás miatt péntekre, három megyében hófúvás is lehet.

Lassan itt a július, nagyon sokan indulnak a hetekben nyaralni. A többség a bankkártyáját is viszi magával, hiszen "így sokkal olcsóbban lehet kint vásárolni", mintha "jó drágán" valutát vettünk volna itthon. De biztos, hogy jobban járunk a kártyás vásárlással? Tényleg középárfolyamon váltják ilyenkor a devizát a bankok? A Pénzcentrum.hu cikkéből most kiderül, hogyan tudsz akár több ezer forintot is spórolni költéseiden nyaraláskor.

Ma már szinte minden felnőtt magyar embernek van bankkártyája (közel 9 millió darab plasztik van itthon forgalomban), amelyet külföldön is használhat vásárlásra vagy készpénzfelvételre, és az elmúlt években több mint 20 százalékkal nőtt a külföldi kártyahasználat éves szinten - tudtuk meg a MasterCardtól. A kártyatársaság felmérése szerint tízből nyolc utazó viszi magával a bankkártyáját külföldre, és közülük négyen aktívan használják is a plasztikot vásárlásra vagy készpénzfelvételre. A magyarok leginkább kártyás fizetésre (22%), ritkábban készpénzfelvétel (13%) céljából használják a kártyájukat.

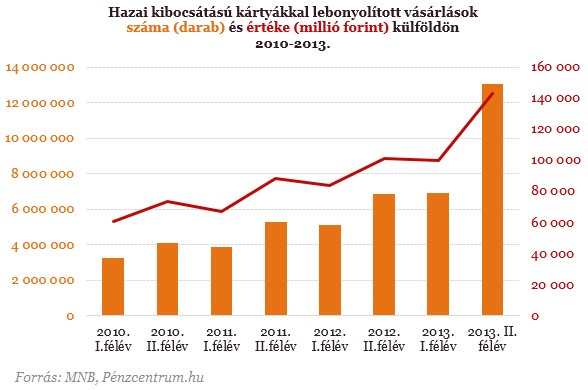

A Magyar Nemzeti Bank (MNB) statisztikáiból kiderül, hogy általában az év második felében ugrik meg leginkább a külföldi kártyás vásárlások és készpénzfelvételek száma. Egy-egy külföldi vásárlás alkalmával a tavalyi év második felében átlagosan 11 ezer forintnak megfelelő devizát költöttünk, míg az ATM-ekből egy-egy alkalommal jellemzően 50 ezer forintnak megfelelő valutát vettünk fel. Amíg a vásárlások számában és értékben valóban jelentős növekedés tapasztalható az elmúlt években, addig az automaták használatában nem tapasztalhattunk hasonlót. Ez valószínűleg a külföldi ATM-használat magas (akár több ezer forintos) díjának köszönhető, illetve a töbség inkább előre vált valutát itthon.

Kártyás vásárlás: tényleg ez a legkedvezőbb?

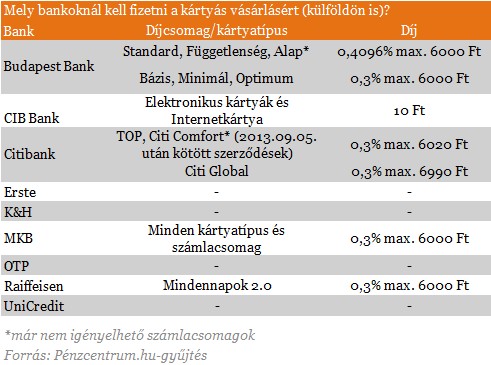

Sokan a mai napig úgy tudják, hogy a külföldön történő kártyás vásárlás esetén a bankok középárfolyamon válták át a tranzakciót, így ez a legkedvezőbb fizetési mód külföldön. Habár a külföldi kártyahasználatnak valóban számos előnye van a készpénz- (tehát valuta)használattal szemben, nem árt tudni, hogy a pénzintézetek deviza eladási árfolyamot használnak ilyenkor. Ráadásul akár kettős konverzión (váltáson) is átmehet az összeg, mivel a kártyatársaságok (MasterCard, Visa) is részt vehetnek a folyamatban. Ezenfelül nem szabad elfeledkezni arról sem, hogyszámos pénzintézet hárította át a tranzakciós illetéket a kártyás vásárlásokra is, amelyet a külföldi költések után is meg kell fizetni:

A gyakorlatban úgy néz ki egy külföldi kártyás fizetés, illetve készpénzfelvétel, hogy a tranzakció forintban, a kártyatársaságok napi árfolyamán kerül foglalásra az engedélyezés pillanatában. A tranzakciók könyvelése a Visa, illetve a MasterCard esetében eltérően történik - tájékoztatta lapunkat a Budapest Bank. A Visa a könyveléshez beküldött tranzakciókat a küldés napján érvényes saját árfolyamán váltja át forintra, és az így átváltott összeg kerül terhelésre az ügyfél számláján.

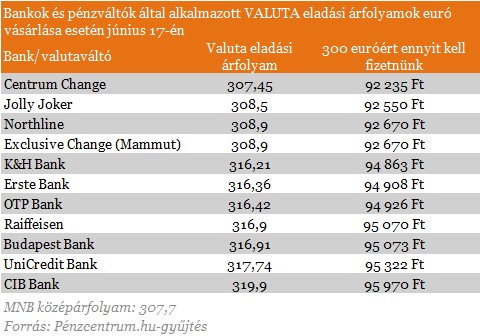

Az egymástól is eltérő valuta-és devizaárfolyamokat elsősorban a készpénzhasználattal-és kezeléssel járó plusz költségek indokolják. Ezért kedvezőtlenebbek általában a valutaváltási árfolyamok (tehát magasabb eladási, és alacsonyabb vételi konverziós ráta jellemzi).

A MasterCard kártyák elszámolási devizaneme a Budapest Banknál betéti kártya esetében amerikai dollár vagy euró (a vásárlás helyétől függően - erről a kártyatársaságok információs anyagai tájékoztatnak), míg hitelkártya esetében euró. Ez azt jelenti, hogy a könyvelésre beküldött tranzakciókat a kártyatársaság először erre az elszámolási devizanemre váltja át saját árfolyamán. A Budapest Bank az így beküldött tételeket bankkártya eladási árfolyamon konvertálja forintra.

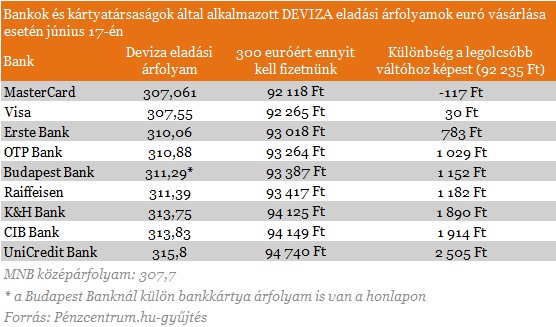

A kártyatársaság lapunkat úgy tájékoztatta, hogy Európában euró alapon számolják el a költségeket, tehát ha euróövezetben fizetünk MasterCard kártyánkkal, akkor egyszer váltódik a pénzünk a saját bankunk által aznap használt váltóárfolyamon, ami általában a deviza középárfolyamhoz van közel (ahogy ez a táblázatban is látszik), tehát előnyösebb, mint a valutaváltás / készpénzes fizetés.

KATTINTS! Az egyik legnagyobb átverés: miért ne fizethetnénk 100 forintot kártyával?

LAKÁST, HÁZAT VENNÉL, DE NINCS ELÉG PÉNZED? VAN OLCSÓ MEGOLDÁS!

A Pénzcentrum lakáshitel-kalkulátora szerint ma 19 173 855 forintot 20 éves futamidőre már 6,54 százalékos THM-el, havi 141 413 forintos törlesztővel fel lehet venni az UniCredit Banknál. De nem sokkal marad el ettől a többi hazai nagybank ajánlata sem: a K&H Banknál 6,64% a THM, míg a CIB Banknál 6,68%; a MagNet Banknál 6,75%, a Raiffeisen Banknál 6,79%, az Erste Banknál pedig 6,89%. Érdemes még megnézni magyar hitelintézetetek további konstrukcióit is, és egyedi kalkulációt végezni, saját preferenciáink alapján különböző hitelösszegekre és futamidőkre. Ehhez keresd fel a Pénzcentrum kalkulátorát. (x)

Ha nem euróövezetben fizetünk kártyával, akkor kétszer váltódik a pénzünk, de ez is bankonként változó aznapi árfolyamon (ami általában a deviza középárfolyam közelében van). A kétszeres váltáson kívül az esetek túlnyomó részében más pluszköltség nem terheli a kártyabirtokost - tudtuk meg a MasterCardtól.

A fenti táblázatból jól látható, hogy a pénzváltók által alkalmazott valuta eladási árfolyamok nemcsak a pénzintézeti valutaárfolyamoknál kedvezőbbek, de sokszor még a deviza eladási árfolyamnál is. Például a legolcsóbb budapesti váltó árfolyamához képest az UniCredites kártyás vásárlás 300 eurónyi költés esetén 2500 forinttal kerülne nekünk többe. Ha pedig az UniCreditnél vettük volna a valutát (például külföldi ATM-ből), akkor 3700 forinttal fizetnénk többet. És akkor a külföldi készpénzfelvételi díjról még nem is beszéltünk.

Tehát akkor kártyás költés vagy inkább irány a pénzváltó?

A pénzváltási költségek minimalizálásán túl ugyanakkor érdemes figyelembe venni azt is, hogy a nagy mennyiségű valutát maguknál tartó turisták a zsebesek kedvelt célpontjai. Amennyiben a tárcánkat ellopják, úgy a készpénzt nagy valószínűséggel sosem látjuk viszont, ugyanakkor a bankkártyát azonnal le tudjuk tiltani, így a számlánkon lévő pénzt biztonságban tudhatjuk. Ráadásul az esetek többségében sokan nem költik el az összes valutát, így komoly árfolyamveszteséggel csak tudják majd itthon visszaváltani (a megmaradó érméket pedig általában nem is lehet).

- Írjuk fel a bankunk ügyfélszolgálatának számát, hogy probléma esetén azonnal le tudjuk tiltani a kártyánkat.

- Előre jelentsük be a számlavezető pénzintézetünknél, hogy mikor várhatóak külföldi költések. A bankok biztonsági mechanizmusai miatt ugyanis előfordulhat, hogy egy hirtelen jött külföldi vásárlást gyanúsnak találnak, ezért letiltják a kártyát.

- Járjunk utána, hogy mekkora költési és készpénzfelvételi limit tartozik a kártyánkhoz. Nyaraláskor könnyebben beleütközhetünk, hiszen a szállodai szoba vagy egy-egy drágább túra árával hamar túlléphetjük az alacsonyabb határokat.

- Érdeklődjünk, hogy dombornyomott kártyánkhoz tartozik-e utasbiztosítás, és hogy az pontosan milyen védelmet is kínál. Fedezi-e a poggyászkárokat? Jár-e hozzá autó asszisztencia? Egy magasabb szintű védelem mellett így akár elkerülhetjük a külön biztosításra feleslegesen kidobott pénzt.

- Tudakoljuk meg, hogy a célországban mennyire elfogadott a bankkártyánk? Vannak ugyanis olyan államok, melyek a MasterCard plasztikjait, mások pedig a Visáét részesítik előnyben.

- Nézzük meg kártyánk lejárati dátumát. Erről sokan elfeledkeznek, és itthon is csak akkor szembesülnek vele, hogy már érvénytelen a plasztik, amikor az automata bevonja vagy a terminál visszautasítja. Egy külföldön bevont kártyával pedig még inkább kellemetlen helyzetekbe tudunk kerülni, ha nincs nálunk elég készpénz.

A kártyás vásárlásoknál viszont érdemes még tisztában lenni azzal is, hogy nem tudhatjuk előre, hogy mikori árfolyamon fogják váltani a tranzakciót. A vásárlási tételeket ugyanis a könyveléskori árfolyamon váltják majd, ez viszont a tényleges fizetés után több nappal is megtörténhet. Ennyi idő alatt pedig sokat eshet (vagy akár erősödhet) a forint. A készpénzfelvételnél általában kisebb ennek a veszélye, hiszen az ilyen típusú tranzakciók általában azonnal könyvelésre kerülnek.

Óvatosan ezekkel az üzenetekkel, hívásokkal: rémes a csalók új módszere, így nullázzák a bankkártyád

November 20–án tartott háttérbeszélgetést a KiberPAJZS projekt, amin a Pénzcentrum is részt vett.

Újfajta netes bűnözési hullám indulhat Magyarországon: gusztustalan módon élhetnek vissza adataikkal

A mesterséges intelligencia által generált deepfake pornográfia egyre növekvő problémát jelent a digitális társadalomban.

A Wörtering matricák megkönnyítik a nyelvtanulást a tanulási nehézségekkel küzdő gyerekeknek.

A "Pisztrángok, szevasztok!" című könyv az online zaklatás és egyéb digitális veszélyek témáját járja körül, különös tekintettel a 7-12 éves korosztályra.

Balogh Petya: Ennyi lelkes, inspirált fiatalt egy helyen még nem is láttam életemben.

Nyílt homoktövis élményszüretet hirdet augusztus-szeptemberre egy Tápió-vidéki, többszörösen díjazott gazda.

-

Még könnyebb lesz a lakástakarékok felhasználása: te mit vennél belőle?

A lakástakarék megtakarítás lényegében bármilyen lakáscélra felhasználható.

-

Te mire költenéd a lakástakarékpénztári megtakarításodat?

A lakástakarék típusú öngondoskodás a piaci változások közepette is képes biztonságot adni.

-

20 éves Magyarország egyik legkedveltebb üzletlánca, a Lidl (x)

Közel 3,5 millió magyar elsőszámú választása, ha élelmiszerről van szó.

REA 2024 SUMMIT – Powered by Pénzcentrum

Future of Finance 2024

Sustainable World 2024