A karácsonyi kiadások és a hosszú januári hónap terhei sok nyugdíjas számára komoly anyagi kihívást jelentenek.

A magáncélú nyugdíjmegtakarítások egyik formája az önkéntes nyugdíjpénztárban való (ÖNYP) takarékoskodás. Nincs azonban könnyű helyzetünk a szolgáltató kiválasztásakor, mivel több, mint ötven (!) pénztár várja az ügyfeleket.

Ha nyugdíjra szeretnénk előtakarékoskodni, megfordulhat a fejünkben a kérdés, hogy melyik nyugdíjcélú megtakarítást érdemes választani, hiszen mind a három konstrukciónál húsz százalékos személyi jövedelemadó (SZJA) jóváírást érvényesíthetünk. Ennek éves maximális értéke a pénztárak esetében maximum 150 ezer forint, amit 750 ezer forint befizetése mellett használhatunk ki teljesen.

A jegybank adatai szerint az Önkéntes Nyugdíjpénztáraknak alacsony költségekkel működnek (1,87 százalék), a nyugdíj-előtakarékossági számlának (NYESZ) 0,93 százalék, a nyugdíjbiztosításoknak 5,21 százalék az átlagos költségei, igaz ez utóbbiak várhatóan csökkenni fognak a közeljövőben.

Miben jobb az önkéntes nyugdíjpénztár?

A kedvező költségek mellett a nyugdíjpénztár a legjobb megoldás akkor, ha nem szeretnénk foglalkozni a befektetéseinkkel. A termék mögött találhatóak választható portfóliók, amelyek kezelése a pénztár feladata, nekünk elég a megtakarítás elindításakor kiválasztani a portfóliónkat, azonban ha mégsem lennénk elégedettek, akkor természetesen később is van lehetőség váltani a portfóliók között.

Abban az esetben is ez lehet a legjobb választás, ha nem vagyunk biztosak abban, hogy stabilan fizetni tudjuk a megtakarításunkat. A rugalmasan változtatható havi befizetéseknek köszönhetően jövedelmünkhöz igazíthatjuk megtakarításunkat. Nyilvánvalóan nem látjuk 10-15 évre előre a pénzügyi jövőnket, de az ÖNYP-vel legrosszabb esetben is visszakapjuk a befizetett pénzünket.

Melyik pénztárat válasszam?

Ha már tudjuk, hogy pénztárral takarékoskodunk nyugdíjas éveinkre, akkor szembesülünk azzal, hogy nagyjából ötven szolgáltatónál találunk önkéntes nyugdíjpénztári szolgáltatást. Ennyi szolgáltató közül igen nehéz választani, ezért a Pénzcentrum.hu összeszedte a szempontokat, és a tizenkéz legnagyobb szolgáltató költségeit és hozamait a könnyebb összehasonlíthatóság érdekében.

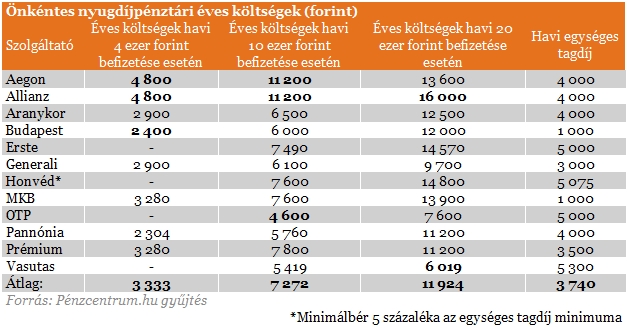

A leginkább szembetűnő, és pénztárcánkat is közvetlenül érintő kérdés, hogy mekkora költségekkel szembesülünk egyes szolgáltatóknál. Érdemes azzal az összeggel számolni, amit a megtakarítás elindításakor fizetünk be, illetve azzal az összeggel is, amit 5-10 év múlva szeretnénk befizetni. Lehet ugyanis, hogy az a pénztár, amelyiknek az elvonásai most kedvezőek, néhány év múlva már a rossz ajánlatok közé lesz sorolható a befizetett összeg növekedése, vagy éppen csökkenése miatt.

A táblázatban látható, hogy míg alacsonyabb (havi 4 ezer forint) befizetése mellett az egyik pénztárral járhatunk jobban, addig havi 20 ezer forint esetén egy másik pénztár a jó választás. Érdemes megemlíteni a Honvéd pénztárat, mivel esetükben a minimálisan befizetendő tagdíj mértéke az alapbérünk öt százalékánál nem lehet kevesebb, így ennek mértéke igen magas is lehet. Szintén említést érdemel a pénztár által meghatározott minimális havi tagdíj mértéke, mivel, ha csak kisebb összeget tennénk félre havonta, akkor olyan pénztárat érdemes választani, ahol az elvárt tagdíj mértéke kisebb, mint amit erre a célra szánunk.

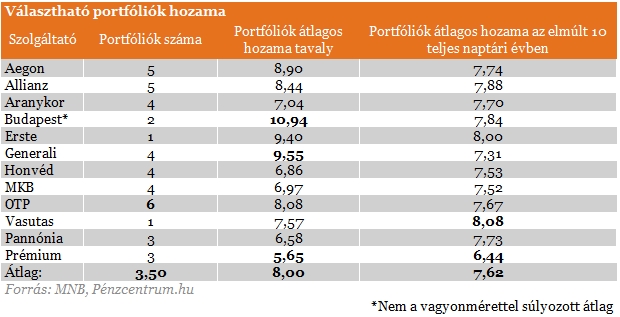

További lényeges kérdés, hogy mekkora hozama van a befizetett pénzünknek, lehetséges ugyanis, hogy adott pénztár magas költségekkel dolgozik, viszont az elért hozam (jövőben elérhető hozam) kiemelkedő a többi szolgáltatóhoz képest. A hozam mértéke egyébként annál inkább fontos, minél hosszabb távon számolunk a megtakarítás fenntartásával, mivel nagyobb felhalmozott vagyon esetén a havi plusz befizetések és elvonások eltörpülhetnek a magas hozamnak köszönhetően realizált nyereséghez képest.

LAKÁST, HÁZAT VENNÉL, DE NINCS ELÉG PÉNZED? VAN OLCSÓ MEGOLDÁS!

A Pénzcentrum lakáshitel-kalkulátora szerint ma 19 173 855 forintot 20 éves futamidőre már 6,54 százalékos THM-el, havi 141 413 forintos törlesztővel fel lehet venni az UniCredit Banknál. De nem sokkal marad el ettől a többi hazai nagybank ajánlata sem: a K&H Banknál 6,64% a THM, míg a CIB Banknál 6,68%; a MagNet Banknál 6,75%, a Raiffeisen Banknál 6,79%, az Erste Banknál pedig 6,89%. Érdemes még megnézni magyar hitelintézetetek további konstrukcióit is, és egyedi kalkulációt végezni, saját preferenciáink alapján különböző hitelösszegekre és futamidőkre. Ehhez keresd fel a Pénzcentrum kalkulátorát. (x)

A fenti példa igaz egyébként az Erste pénztár teljesítményére, ahol átlag feletti költségelvonásokkal találkozhatunk, viszont a magas volt a hozam is. Ha a táblázatot megnézzük, akkor szembetűnő lehet az Aranykor alacsony hozama, azonban ennek oka elsősorban a tőkegarantált portfólió, aminél nem csökkenhet a pénzünk, viszont ezért csak alacsony hozamot tud nyújtani.

Milyen sorrendben érdemes figyelembe venni a szempontokat?

Felmerülhet a kérdés, hogyan tudjuk kiválasztani a megfelelő pénztárszolgáltatót, ha ennyi mindenre oda kell figyelni, ezért fontossági sorrendbe szedtük a szempontokat:

1. Hozam mértéke

Ki kell emelni, hogy a múltban elért hozamok nem jelentenek garanciát a jövőre nézve, a portfólió kiválasztásában a tanácsadó lehet segítségünkre.

2. A jelenlegi költségelvonások

Minél kisebb részt vesz le a szolgáltató, annál több pénz kerül befektetésre. Kivételesen alacsony befizetett összeg esetén ez a legmeghatározóbb szempont.

3. Pénztáraknál elérhető szolgáltatások

Ugyan a pénztári megtakarítások jellemzően nem a gyakori ügyintézésről szólnak, azonban akinek fontos a személyes ügyintézés, annak érdemes olyan szolgáltatót választania, amelyik kiterjedt fiókhálózattal rendelkezik, és a tanácsadónk segíteni tud az ügyintézésében.

Egyéb nem számszerűsíthető szolgáltatások is szóba jöhetnek egy pénztár kiválasztásakor, így az online rendszer kezelhetősége, vagy a telefonos ügyfélszolgálat minősége is döntő tényező lehet egy pénztár mellett.

Érdemes elgondolkozni a pénztárváltáson is, ha nem vagyunk megelégedve a jelenlegi szolgáltatóval, vagy jobb ajánlatra bukkanunk. Ebben az esetben könnyű a dolgunk, a kiszemelt szolgáltatónál kell leadni a belépési nyilatkozatot, amin fel kell tüntetni a korábbi szolgáltatót is. Ezután a megtakarításaink áthozataláról az új szolgáltatónk gondoskodik. A váltásnak (és a belépésnek) elenyésző, egyszeri díja van, ami néhány ezer forintra rúg, szolgáltatótól függően.

Küszöbön a totális nyugdíjkáosz: nincs tovább, végre kell hajtani a krízis-protokollt Magyarországon

Ha Magyarországon sokáig halogatjuk a reformot, az egyébként is fejnehéz állami nyugdíjrendszer finanszírozása egyre súlyosabb terhet fog jelenteni.

A Wörtering matricák megkönnyítik a nyelvtanulást a tanulási nehézségekkel küzdő gyerekeknek.

A "Pisztrángok, szevasztok!" című könyv az online zaklatás és egyéb digitális veszélyek témáját járja körül, különös tekintettel a 7-12 éves korosztályra.

Balogh Petya: Ennyi lelkes, inspirált fiatalt egy helyen még nem is láttam életemben.

Nyílt homoktövis élményszüretet hirdet augusztus-szeptemberre egy Tápió-vidéki, többszörösen díjazott gazda.

-

Még könnyebb lesz a lakástakarékok felhasználása: te mit vennél belőle?

A lakástakarék megtakarítás lényegében bármilyen lakáscélra felhasználható.

-

Te mire költenéd a lakástakarékpénztári megtakarításodat?

A lakástakarék típusú öngondoskodás a piaci változások közepette is képes biztonságot adni.

-

20 éves Magyarország egyik legkedveltebb üzletlánca, a Lidl (x)

Közel 3,5 millió magyar elsőszámú választása, ha élelmiszerről van szó.

REA 2024 SUMMIT – Powered by Pénzcentrum

Future of Finance 2024

Sustainable World 2024