2003-ban még "csak" 500 milliárd dolláros piacról beszéltünk, de ez három év alatt már billió dolláros nagyságrendűvé vált. Ennek megfelelően a tőzsdei tranzakciók jelentős hányada hedge fundokkhoz köthető: egy átlagos kereskedési napon a New York-i tőzsde kereskedésének (ami átlagosan napi 50-60 milliárd dolláros forgalmat jelent) 18-22 %-a hedge fundokhoz köthető. Ugyanez az arány a londoni

tőzsdén 30-35%-ot tesz ki.

A kereskedett piacok, és az összetett befektetési stratégiák nagy száma miatt a hedge fundok teljesítménye nem köthető egyértelműen egy tradicionális részvény-, vagy kötvény-benchmarkhoz sem, hiszen a hedge-fundok célja éppen az, hogy mindenféle piaci körülmények között pozitív hozamot produkáljanak. Ugyanakkor az aktív, és kiterjedt portfoliókezelés (ami a stratégia mellett nagymértékben függ a portfolió-menedzser képességeitől is) nem jelenti, hogy a hedge fundok teljesítménye ne lenne kitéve a különböző piaci tényezők (pl. kamatláb ingadozások, volatilitás, stb.), illetve a alap/vállalati jellemzők (pl. méret, tőkeáttétel nagysága, stb.) hatásának. Fontos tehát látni, hogy a különböző hedge fundok teljesítménye milyen módon függ ezektől a kockázatoktól.

A hedge fundok teljesítménye, a tradicionális részvény, illetve kötvényalapokhoz hasonlóan az alfa-tényezőből (a stratégia portfolió-menedzser egyedi kereskedési képességei miatti teljesítménye), és a stratégiából fakadó "természetes", a különböző piaci kockázatoknak kitett hozamból áll, mely utóbbi a portfolióban szereplő értékpapírok, és azok relatív kockázatának függvénye. A hedge fundokat így a kereskedett piacaik, és a piaci kockázatoknak való kitettségük alapján a következő stratégiai csoprtokba sorolhatjuk:

Részvénypiaci semleges

A túl- és alulértékelt részvények azonosításán alapuló stratégia, amely a piaci kockázatot a long, és short pozíciók kombinálásával igyekszik semlegesíteni.

Előnyök: A profitabilitása a más intézmények számára elfogadhatatlan kockázatok vállalásából származik, a portfoliók jellemzően piac-, iparág-, szektor- és deviza-semlegesek.

Kockázatok: Pénzügyi krízisek során a long, és short pozíciók közötti elvárt kapcsolat felborulhat, illetve az alap a short pozíciókkal különös egyedi kockázatot vállal. A részvénypiaci semleges stratégiát folytató menedzserek alacsony szintű piaci kockázatot fogadnak csak el.

Átváltható arbitrázs

A kibocsátó más értékpapírjaihoz képest rosszul árazott átváltható értékpapírok azonosítására alapuló stratégia.

Előnyök: Alacsony korreláció a részvény- és kötvényhozamokkal, a lefedezettség mértékétől függően esetleges korreláció a piaci volatilitással.

Kockázatok: Negatívan befolyásolhatja a kibocsátók hiteleinek leminősítése, a részvénypiacok éles esése, illetve az esetleges likviditás-hiány az átváltható értékpapírok piacán.

Fix hozamú arbitrázs

Olyan fix hozamú értékpapírokban, és azok derivatíváiban történő kiegyensúlyozott long és short pozíciók felvételére alapul, amelyek matematikailag vagy historikusan összefüggnek, de ez az összefüggés átmenetileg sérült.

Előnyök: A stratégia, a kiegyensúlyozott pozícióknak köszönhetően érzéketlen a kamatláb-változásokra.

Kockázatok: A spread a várttal ellentétes irányba mozdulhat, amelynek kockázatát a tőkeáttétel felnagyítja.

Eseményfüggő

A különböző vállalati hírek, események hatásait kiaknázó stratégia, amely elsősorban összeolvadással, csőddel, átszervezéssel, illetve más eseményekkel kapcsolatba hozott vállalatokban vesz fel pozíciókat.

Előnyök: A stratégia képes kiaknázni az olyan papírokban rejlő lehetőségeket, amelyeket más intézmények esetleg nem tarthatnak portfoliójukban.

Kockázatok: Az "összeolvadásos arbitrázs", és a "bajba jutott értékpapírok" stratégiájához hasonlóan kitett a hitelpiacokon bekövetkező változásoknak, illetve a tervszerű vállalati eseményeket befolyásoló rendkívüli eseményeknek.

"Bajba jutott értékpapírok"

A csődközeli helyzetbe jutott vállalatok részvényeit, illetve kötvényei előnyben részesítő stratégia

Előnyök: A legtöbb intézményi befektető szívesen (illetve kötelezően) válik meg az ilyen vállalatokban szerzett pozícióitól, így hirtelen nagy mennyiségben jelennek meg ezek a papírok a piacon, amelyekhez így a belső értékhez képest alacsony áron lehet hozzá jutni.

Kockázatok: A csődeljárások rendkívül összetett, és kockázatos eljárások, ugyanakkor ezek a papírok általában igen illikvidek. A stratégia enyhén kitett a hitelpiacok változásainak.

Összeolvadásos arbitrázs

A célja a jelenlegi, és egy esetleges sikeres felvásárlás, illetve összeolvadás, spin-off utáni megnövekedett árfolyam közötti rés kiaknázása.

Előnyök: A hedge fundok a legtöbb befektetővel szemben rendelkeznek az összeolvadások bizonytalanságait, és az ebből fakadó téves árazásokat kezelni tudó elemzői háttérrel, így ezen a kockázatos terepen is hozamot realizálhatnak.

Kockázatok: A vállalati összeolvadások csak ciklikusan jelennek meg az üzleti életben, és szorosan összefüggnek a részvénypiacok teljesítményével.

JÓL JÖNNE 2,8 MILLIÓ FORINT?

Amennyiben 2 809 920 forintot igényelnél 5 éves futamidőre, akkor a törlesztőrészletek szerinti rangsor alapján az egyik legjobb konstrukciót, havi 62 728 forintos törlesztővel a CIB Bank nyújtja (THM 12,86%), de nem sokkal marad el ettől az MBH Bank 62 824 forintos törlesztőt (THM 12,86%) ígérő ajánlata sem. További bankok ajánlataiért, illetve a konstrukciók pontos részleteiért (THM, törlesztőrészlet, visszafizetendő összeg, stb.) keresd fel a Pénzcentrum megújult személyi kölcsön kalkulátorát. (x)

Részvény long/short

Különböző részvényekben, és részvény-indexekben felvett long és short pozíciókkal operáló stratégia, melynek a során a portfolió a nettó long, és nettó short pozíció között széles skálán mozoghat.

Előnyök: A hozamok elméletben függetlenek a piaci környezettől, megfelelő pozíciók felvételével a csökkenő, és növekvő piacon is eredményes lehet.

Kockázatok: A legtöbb esetben tőkeáttételes pozíciókat vesz fel, a menedzser "agresszivitásától" függő mértékben, amely a magasabb hozam mellett nagyobb kockázatnak teszi ki az alapot.

Globális makró

A részvénypiacok, kamatláb mozgások, devizaárfolyamok, és árutőzsdei mozgásokban fellelhető trendeket keresi, és ezeknek megfelelően fektet be.

Előnyök: Rugalmas befektetési politikával széles körben képes kiaknázni a piacok kínálta lehetőségeket.

Kockázatok: A piaci kockázatok megítélése nagymértékben függ a menedzser egyéni meglátásaitól.

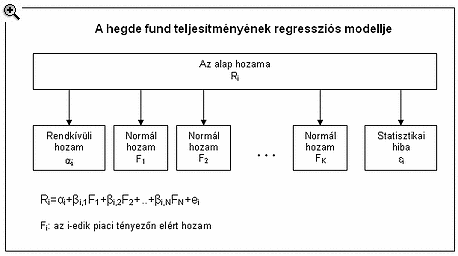

A stratégiák csoportosításából jól látható, hogy a hedge fund teljesítménye nem csupán a menedzser befektetési képességeitől (alfájától), hanem a piaci tényezőktől is függ, ugyanakkor a hozam becslésében a szokványos benchmarkok használata téves alfa-becslést, és így hozam-előrejelzést eredményez. Ezt a hozam többtényezős regresszió útján történő becslésével lehet elkerülni.

|

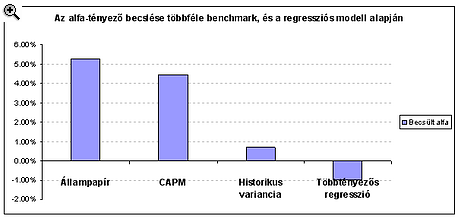

Ha többváltozós regressziós modellt összevetjük az egytényezős benchmarkokkal, láthatjuk, hogy ugyanazon mintaportfolió estében jelentős eltérések tapasztalhatóak a különböző becslési eljárások között: míg a mintaportfolió az egytényezős modellek esetében felülteljesítette a benchmarkot (pl. az állampapír-hozamokat a kedvező piaci környezetnek köszönhetően kb. 5%-al), addig a többtényezős modell a teljesítményt tényezőire bontva rávilágít, hogy a portfolió-menedzser "hozzáadott értéke" tulajdonképpen negatív, a portfolió teljesítménye nem éri el a kereskedett piacok teljesítménye alapján elvárható szintet.

|

A többtényezős regressziós modell használatával belátható, hogy hasonló, pl. részvénypiacra alapuló stratégiák (pl. részvény long/short, összeolvadásos arbitrázs) esetén ugyanazon meghatározó piaci tényezők befolyásolják a hozamot. Ugyancsak érdekes eredmény, hogy egyes hedge fund stratégiák jobban teljesítenek kedvezőtlen részvénypiaci környezetben, mint emelkedő indexek mellett.

A különböző stratégiák kockázati kitettségének vizsgálata számos előnyt hordoz magában, mint például a különböző stratégiák összehasonlíthatósága, az alapok csoportosíthatósága, amely végső soron lehetővé teszi a hedge fundokban, és a hagyományos alapokban elhelyzett befektetések együttes kezelését.

A Wörtering matricák megkönnyítik a nyelvtanulást a tanulási nehézségekkel küzdő gyerekeknek.

A "Pisztrángok, szevasztok!" című könyv az online zaklatás és egyéb digitális veszélyek témáját járja körül, különös tekintettel a 7-12 éves korosztályra.

Balogh Petya: Ennyi lelkes, inspirált fiatalt egy helyen még nem is láttam életemben.

Nyílt homoktövis élményszüretet hirdet augusztus-szeptemberre egy Tápió-vidéki, többszörösen díjazott gazda.

-

Még könnyebb lesz a lakástakarékok felhasználása: te mit vennél belőle?

A lakástakarék megtakarítás lényegében bármilyen lakáscélra felhasználható.

-

Te mire költenéd a lakástakarékpénztári megtakarításodat?

A lakástakarék típusú öngondoskodás a piaci változások közepette is képes biztonságot adni.

-

20 éves Magyarország egyik legkedveltebb üzletlánca, a Lidl (x)

Közel 3,5 millió magyar elsőszámú választása, ha élelmiszerről van szó.

REA 2024 SUMMIT – Powered by Pénzcentrum

Future of Finance 2024

Sustainable World 2024