Végtörlesztés vagy az új árfolyamrögzítés? A tartozás tetemes részének elengedését jelentő végtörlesztésnél kedvezőbb ajánlatot még elképzelni is nehéz. Ennek ellenére az új árfolyamrögzítés az lehet. A forinthitelek költségeinek emelkedésével egyre több devizahitelesnek éri meg kivárni az új mentőcsomagot. Már most is találni olyan devizakölcsönt, melyet jobb nem végtörleszteni. Forintosítás vagy árfolyamrögzítés? - erre a kérdésre kerestük a választ.

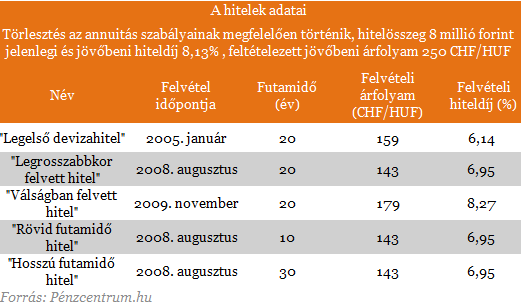

A Nemzetgazdasági Minisztérium és a Bankszövetség által kidolgozott mentőcsomag megkülönböztet jó adóst és rossz adóst, késedelemmel fizetőket és rendesen törlesztőket. Közülük igazi esélye csak a jó adósoknak van a végtörlesztésre, akik többnyire új forinthitel felvételén gondolkodnak. Öt különböző devizahitel esetén néztük meg, hogy a két jelenleg is élő lehetőség közül melyiket éri meg választani. 10 napunk van a döntésre, hiszen december 30-ig kell a végtörlesztési igényünket beadni. A könnyebb hivatkozás miatt egyes hiteleknek nevet is adtunk.

A "legelső devizahiteleket" még akkor vették fel, amikor újdonság volt a konstrukció. Alacsony árfolyam és kamat jellemezte, sokáig kedvező feltételek mellett törleszthettek, melynek kedvező hatásai miatt még ma is kevesebbet fizettek vissza bankjuknak mintha forintban adósodtak volna el. A devizában mért tőketartozásuk nagy mértékben csökkent, ezért a mentőcsomag részeként elengedett kamattörlesztő is kisebb ezeknél a hiteleknél. A "legrosszabbkor felvett hitel" 2008 derekán került folyósításra, néhány hónappal a nagyarányú árfolyam emelkedés előtt. Kevesebb tőke került törlesztésre, és a megugró frank árfolyam is ezeket a hiteleket érintette a legérzékenyebben. A "válságban felvett hitel"-t már kevésbé érintette az árfolyam emelkedés, viszont a tőketörlesztés sem volt látványos 2012-ig. Az utolsó két vizsgált konstrukció csak a futamidő hosszában tér el a "legrosszabb időben felvett" hiteltől.

>> A hitelek törlesztőrészleteinek alakulásához kattints ide ! <<

Végtörlesztés vagy az új árfolyamrögzítés?

Az új árfolyamrögzítés lényege, hogy fix értéken törleszt minden devizahiteles, a fix árfolyam feletti rész tőketörlesztője egy elkülönített gyűjtőszámlán halmozódik, míg a kamattörlesztőt a bankok és az állam közösen, fele-fele arányban fizetik meg. Ezzel szemben lehet tehát alternatíva a végtörlesztés, persze ehhez megfelelő összegű megtakarítás vagy kölcsön kell. Amennyiben a forinthitel magas költségeit megéri fizetni, biztosan elmondható, hogy megtakarításainkat is érdemes azonnal bevonni a végtörlesztésbe. Éppen ezért az új árfolyamrögzítést a végtörlesztéshez szükséges forinthitellel állítjuk szembe.

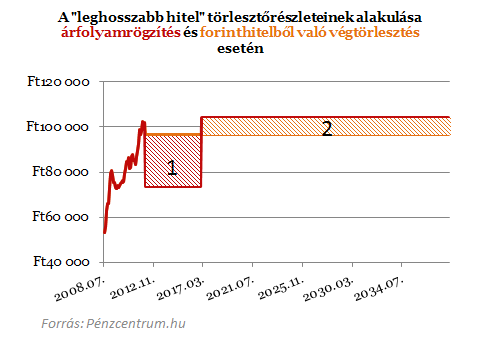

A hiteleket jellemző törlesztőrészleteket vizsgálva láthatjuk, hogy a végtörlesztés alatt nagyobb havi teherre számíthatunk, mint az árfolyamrögzítés idején, ami teljes egészében a magasabb forinthitel díjainak tudható be. Az árfolyamrögzítés után viszont nagymértékben megnőhet a törlesztő, ekkor már piaci árfolyamon kell fizetni és a gyűjtőszámlán felhalmozott összeg is növeli a teljes hitelt. A fenti diagramon rajzban is ábrázoltuk a végtörlesztés és az árfolyamrögzítés közötti különbséget. Mivel a görbe alatti terület az adott időszak törlesztőrészleteit jelenti, a számmal is jelölt területek a végtörlesztés és az árfolyamrögzítés közötti különbséget jelenti. (Az árfolyamrögzítés ideje alatt például az 1-es területnek megfelelő összeggel fizetünk kevesebbet a banknak, mint hitelből való végtörlesztés esetén.)

Amennyiben az 1-sel jelölt terület kisebb, mint a 2-sel jelölt, a végtörlesztés nominál értéken jobban megéri. (A nominál értéken vett számítás azt jelenti, hogy nem különböztetjük meg, melyik időpillanatban értékeljük az összeget. Az árfolyamrögzítés alatt megspórolt összeg viszont időben előrébb van, mint a végtörlesztésé, ezért többet is ér. Ugyanazon analógia mentén: ahogy a mai 1 millió forint kevesebbet ér jövőre, a fizetésünk sem ér annyit emelés nélkül, mint 2011-ben.)

Tehát a két terület egy-egy összeget jelöl, melyeknek viszonya könnyen meghatározható, kiszámoljuk a hitelek teljes költségét, az összes törlesztő összegét. Ezek különbsége pontosan megegyezik a két terület eltérésével. A már megismert hiteleink esetén a teljes visszafizetett összegek és azok különbségeit a lenti diagramban szedtük össze.(tehát a végtörlesztés és az árfolyamrögzítés során felmerülő teljes költségeket és azok különbsége).

Talán meglepő, de van olyan hitel, amit 12 százalékos költségű kölcsönből végtörlesztve biztosan rosszabbul járunk, mint az árfolyamrögzítéssel. Ilyenek lehetnek a nagyon hosszú futamidőre felvett hitelek. Ez a magas kamatok miatt lehet így, hiszen nagyon hosszú távon a forinthitel kamatköltségei megközelíthetik, sőt le is hagyhatják a devizahitelek árfolyamváltozásból eredő plusz terheit. A fenti táblázatban is nominál értékek szerepelnek. A különbség tehát saját megítélésünk függvényében sokkal kisebb is lehet a két konstrukció között. A következő 5 évben megspórolt összeg sokkal többet érhet, mint a 2017-től érne.

A "leghosszabb hitel" esetében a két terület teljesen másképp néz ki, mint a "legrosszabbkor felvett hitel" esetében. A forinthitel költségei miatt a végtörlesztő hitel törlesztőrészlete megközelítette az árfolyamrögzítés utáni értéket. A mostani részletekhez képest sincs lényegesebb csökkenés.

JÓL JÖNNE 2,8 MILLIÓ FORINT?

Amennyiben 2 809 920 forintot igényelnél 5 éves futamidőre, akkor a törlesztőrészletek szerinti rangsor alapján az egyik legjobb konstrukciót, havi 62 728 forintos törlesztővel a CIB Bank nyújtja (THM 12,86%), de nem sokkal marad el ettől az MBH Bank 62 824 forintos törlesztőt (THM 12,86%) ígérő ajánlata sem. További bankok ajánlataiért, illetve a konstrukciók pontos részleteiért (THM, törlesztőrészlet, visszafizetendő összeg, stb.) keresd fel a Pénzcentrum megújult személyi kölcsön kalkulátorát. (x)

A forintkamatok emelkedésének gondolata lehet a legnagyobb félelme a végtörlesztőknek. A devizahitel megtartása az árfolyamkockázat veszélyét tartja fent, de az esetleges forint kamatkockázat sem elhanyagolható.

Már most is látni 14 százalék körüli hiteldíjú kiváltó hiteleket. A fenti diagram egy ilyen hitelből való végtörlesztés hatását ábrázolja, a két terület aránya drasztikusan megváltozik.

A fenti ábrában magasabb kiváltó hitel THM kamat mellett néztük meg, megéri-e végtörleszteni?

Az árfolyam változatlansága mellett már most is el lehet mondani, hogy nincs olyan nagy különbség a végtörlesztés és az árfolyamrögzítés között. Mivel a megtakarítások felhasználásának költségei jórészt alacsonyabbak, mint a forinthitelé, nehéz olyan hitelt elképzelni, amit nem éri meg a kispárna alól előkapott milliókkal azonnal végtörleszteni. De a forinthitel kamatok emelkedése egyre inkább elriaszthat a hitelből való végtörlesztéstől, különösen igaz azokra a hitelesekre, akik a közelmúltban hosszabb futamidőre vették fel hitelüket és az eddigi tőketörlesztésük elenyésző.

A két lehetőség között tehát egyáltalán nem lehet könnyen választani, léteznek olyan hitelek, melyek végtörlesztése már ma sem racionális döntés. Egy stabil gazdaságpolitikával a forinthitelesek kamatterhei csökkenhetnek ugyan, de ebben az esetben a forint is erősödésnek indulhat.

>> A hitelek törlesztőrészleteinek alakulásához kattints ide ! <<

- Futamidő: rövidebb futamidejű hitelek esetében gyorsabban csökken a tőke összege, ezért annak kamatai is kisebb arányban kerülhetnek elengedésre. Tehát a hosszabb futamidejű hiteleknél kisebb összeg halmozódik fel a gyűjtőszámlán és több kamattörlesztő kerül elengedésre, emellett a fennmaradó időszak hosszabb, így a későbbi törlesztő alacsonyabb.

- THM: a magasabb hiteldíjú kölcsönök kamatterhe nagyobb, ezért arányosan több kerül elengedésre.

- Kedvezmények: kezdeti kedvezmények és későbbi átstrukturálások miatt a kamattörlesztés nagyobb arányban kerülhet elengedésre. A kisebb arányú tőketörlesztés miatt a gyűjtőszámlán felhalmozott tartozás is kisebb. (A kombinált hiteleseknél pl. 0.)

A hitelek törlesztőrészleteinek alakulása

A Wörtering matricák megkönnyítik a nyelvtanulást a tanulási nehézségekkel küzdő gyerekeknek.

A "Pisztrángok, szevasztok!" című könyv az online zaklatás és egyéb digitális veszélyek témáját járja körül, különös tekintettel a 7-12 éves korosztályra.

Balogh Petya: Ennyi lelkes, inspirált fiatalt egy helyen még nem is láttam életemben.

Nyílt homoktövis élményszüretet hirdet augusztus-szeptemberre egy Tápió-vidéki, többszörösen díjazott gazda.

-

Még könnyebb lesz a lakástakarékok felhasználása: te mit vennél belőle?

A lakástakarék megtakarítás lényegében bármilyen lakáscélra felhasználható.

-

Te mire költenéd a lakástakarékpénztári megtakarításodat?

A lakástakarék típusú öngondoskodás a piaci változások közepette is képes biztonságot adni.

-

20 éves Magyarország egyik legkedveltebb üzletlánca, a Lidl (x)

Közel 3,5 millió magyar elsőszámú választása, ha élelmiszerről van szó.

REA 2024 SUMMIT – Powered by Pénzcentrum

Future of Finance 2024

Sustainable World 2024