Az emberek újabb mentőövként értelmeznék, a fizetési hajlandóságuk tovább romlana, így a végén a mostaninál is több adóst kellene megmenteni - ezt várják a bankok a magáncsődtől, ezért nem támogatják. Az NGM is hasonlóan érvel, így, bár hivatalos kormányzati álláspont még nincs róla, várhatóan semmi nem lesz a magánszemélyek fizetésképtelenségét kezelő eljárásból - írja az Index.

A bankok ellenállása mellett az NGM józansága is kellett ahhoz, hogy a szaktárca végül ne támogassa a magáncsőd bevezetését. Így értékelték laptársunk forrásai azt a Nemzetgazdasági Minisztériumban készült és az Indexen bemutatott dokumentumot, amiből kiderült, hogy a tárca szakértői a magáncsőd ötletének elvetését javasolják a kormánynak.

Három erős ellenérv

Az NGM-ben készült tervezet három érvvel támasztotta alá, hogy miért nem kell a magáncsőd: mert az adósok azt hinnék, hogy megint megmentik őket, ezért romlana a fizetési fegyelem. És mert még nem jött el az ideje, meg kell várni a válság végét. És végül: mert az érintettek többsége olyan rossz helyzetben van, hogy a magáncsőd csak átmeneti menekvést jelentene, a hitel így is, úgy is végrehajtással zárulna le.

Bár a témával kapcsolatos háttérbeszélgetéseken minden megkérdezett cáfolta, hogy a bankok és a szaktárca egyeztetett az ügyben, a két fél gondolatmenetében pontosan ugyanazok az érvek tűnnek fel a magáncsőddel szemben. Az ellenérvek közül a legerősebbet egy névtelenséget kérő banktisztviselő úgy fogalmazta meg, hogy "nemcsak a magyar, hanem a fejlettebb pénzügyi kultúrákban is gondot okozna, indokolatlan várakozás alakulna ki", ha hirtelen bevezetnék a magáncsődöt. Sokan ugyanis egyszerűen leállnának a hiteltörlesztéssel, mondta az NGM első érvéhez hasonló magyarázatát a szakértő.

Drágítaná a hiteleket

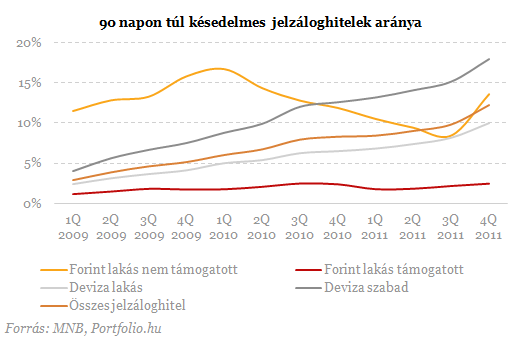

A magasabb kockázatokra reagálva a bankoknak tovább kellene emelniük - a jó adósokra is ráterhelt - ügyfélkockázat felárakat, magyarul: a hitelek tovább drágulnának. Ha a késve fizetők aránya 5 százalékponttal emelkedik, az durván 1 százalékpontos növekedést jelent a kockázati árazásban, ami az átlagos törlesztőt havi több ezer forinttal emelné meg. Emiatt újabb és újabb adósok sodródnának 90 napon túlra, a magáncsőd bejelentésének hatásai ezért a rendszer egészére vetítve kockázatosak.

Több banki forrás is hangsúlyozta az Indexnek: a magáncsőddel mint intézménnyel egyébként nincs baj. Ha a rossz hitelek aránya a békeidőkre jellemző 3-5 százalék közé csökkenne, akkor érdemes lenne elgondolkodni a jövőbeli bevezetésén, de "ez most nem időszerű". Többen azt is kiemelték, hogy a magáncsődöt nem lehetne azonnal bevezetni, mert a bevezetést sok adós úgy értelmezné, hogy a most bajban lévők is segítséget kaphatnak.

Bárkinek járhat ingyen 8-11 millió forint, ha nyugdíjba megy: egyszerű igényelni!

A magyarok körében évről-évre nagyobb népszerűségnek örvendenek a nyugdíjmegtakarítási lehetőségek, ezen belül is különösen a nyugdíjbiztosítás. Mivel évtizedekre előre tekintve az állami nyugdíj értékére, de még biztosítottságra sincsen garancia, úgy tűnik ez időskori megélhetésük biztosításának egy tudatos módja. De mennyi pénzhez is juthatunk egy nyugdíjbiztosítással 65 éves korunkban és hogyan védhetjük ki egy ilyen megtakarítással pénzünk elértéktelenedését? Minderre választ kaphatsz ebben a cikkben, illetve a Pénzcentrum nyugdíj megtakarítás kalkulátorában is. (x)

Nemzetközi példák

A magáncsőd intézménye számos európai országban - például a gazdag államnak számító Belgiumban, Dániában, Hollandiában, Svédországban vagy a legnagyobb európai gazdaságnak számító Németországban - létezik. Először, 1984-ben Dániában vezették be, Németországban 1999 óta létezik a magáncsőd intézménye, és a következő tíz évben mindig több magánszemély, mint vállalat jelentett fizetésképtelenséget.

A svédeknél a fizetésképtelen személyek adósságrendezési eljárást indíthatnak, aminek a keretében öt éven keresztül törlesztenek amennyit tudnak, majd a maradék adósság törlődik - ez alól ugyanakkor kivételt képeznek azok a kártérítések, amikkel a vállalkozásuk tevékenységének bírósági leállítása vagy egy törvénysértés miatt tartoznak valakinek. A közép-európai volt szocialista országok közül Csehországban létezik a magáncsőd. Ott 2008 elején vezették be ezt a jogintézményt, és az első évben nagyjából kétezer embert regisztráltak fizetésképtelennek.

Nagy-Britanniában és Írországban a hagyományos értelemben vett csőd kizárólag magánszemélyekre vonatkozik, vállalatok ellen végelszámolási és felszámolási eljárást lehet indítani. Idehaza a magáncsőd ellenzői azzal érvelnek, hogy a pénzügyi kultúra fejletlensége és a válság miatt most nem lehet bevezetni a magáncsődöt.

A Wörtering matricák megkönnyítik a nyelvtanulást a tanulási nehézségekkel küzdő gyerekeknek.

A "Pisztrángok, szevasztok!" című könyv az online zaklatás és egyéb digitális veszélyek témáját járja körül, különös tekintettel a 7-12 éves korosztályra.

Balogh Petya: Ennyi lelkes, inspirált fiatalt egy helyen még nem is láttam életemben.

Nyílt homoktövis élményszüretet hirdet augusztus-szeptemberre egy Tápió-vidéki, többszörösen díjazott gazda.

-

Még könnyebb lesz a lakástakarékok felhasználása: te mit vennél belőle?

A lakástakarék megtakarítás lényegében bármilyen lakáscélra felhasználható.

-

Te mire költenéd a lakástakarékpénztári megtakarításodat?

A lakástakarék típusú öngondoskodás a piaci változások közepette is képes biztonságot adni.

-

20 éves Magyarország egyik legkedveltebb üzletlánca, a Lidl (x)

Közel 3,5 millió magyar elsőszámú választása, ha élelmiszerről van szó.

REA 2024 SUMMIT – Powered by Pénzcentrum

Future of Finance 2024

Sustainable World 2024