Az Otthonteremtési Akciótervvel együtt megérkezett az árfolyamrögzítés is. Ez nem kis megtakarítást hozhat a családok kasszájában, amit befektetve akár jól is járhatnak az érintettek. Ez vonzó lehetőség lehet a pillanatnyi számok tükrében, az árfolyamváltozás miatt fennálló bizonytalanság viszont óriási. A Pénzcentrum.hu által megkérdezett szakértők egybehangzóan óva intenek a nyerészkedéstől!

Az OTP Bank a Pénzcentrum.hu kérdésére elmondta, hogy a kormány által elfogadott csomag a bajba jutott devizahitel adósok megsegítését célozza, nem biztatja egy ilyen jellegű segítségre nem szoruló ügyfeleit arra, hogy egy esteleges - alacsony kockázatú befektetések esetén jelentéktelen - kamatnyereség érdekében akkor is részt vegyenek a programban, ha egyébként képesek volnának rendben törleszteni a hitelt.

Ferencz Iván, a Fundamenta jogtanácsosa szerint akármennyire is összeállhat a kép, nem éri meg vállalni a felmerülő kockázatokat. Aki tudja fizetni a törlesztőjét az inkább ne válassza a kamatrögzítést, főleg nem egy bizonytalan megtérülés reményében.

Ha ezen a szinten marad az árfolyam, mint ahol most van, az ügyfél számára előáll egy új forintadósság, az összadóssága érdemben alig csökken a kezdeti időszakhoz viszonyítva, ráadásul 15 évvel meghosszabbodik az adósságpályája - éppen ezért Harmati László, az FHB Bank vezérigazgatója szerint azoknak a háztartásoknak, amelyek el tudják viselni a devizaárfolyam-kockázatokat, nem jelent valós alternatívát az árfolyam rögzítése.

Számításaink végén mi is a két szakértővel vagyunk kénytelenek egyet érteni.

Az

árfolyamrögzítés következtében a árfolyamkockázatunk nem szűnik meg,

csak egy későbbi időpontra tolódik el. Az aktuális piaci árfolyam és a

rögzített törlesztési árfolyam különbözetét havonta a 3 havi BUBOR-nak

(bankközi, referencia jellegű kamatláb) megfelelő kamaton (jelenleg 6,1

százalék) tőkésítve egy forint alapú ún. gyűjtőszámlán halmozná a

hitelnyújtó, feltételezhetően 36 hónapig. 180 forintnál erősebb frank

esetén a gyűjtőszámlán futó tartozás a piaci árfolyam és a 180 forint

különbözetével nőne, gyengébb frank esetén csökkenne. Az itt

felhalmozott plusz tartozást kell kitermelnünk bármilyen befektetéssel

is. Milyen befektetéseket találhatunk, melyek hozamaival fedeznék a 36

hónap alatt felhalmozott tartozást. Jelenleg nem ismerünk olyan fontos

feltételeket, mint például az előtörlesztés költsége. Jelen írásban

feltételezzük ennek ingyenességét, valamint, hogy a gyűjtőszámla az

ügyfél töketartozását nem, csak kamattartozását érinti.

Előzmény: frankhiteles vagyok: vajon kérjek árfolyamrögzítést?

Mi történik az első 3 évben

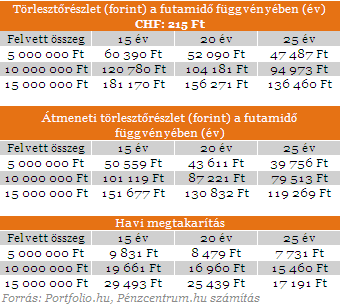

Az

alábbi ábrán különböző hitelösszegű és futamidejű hitelek jelenlegi és

árfolyamvédelem melletti törlesztőrészletét mutatjuk azt feltételezve,

hogy

- a hitel öt éve került felvételre , 160 forintos folyósítási árfolyam mellett

- a jelenlegi THM-e 7%-os

- a jelenlegi és 36 hónapig érvényes frankárfolyam 215 forint!

A

táblázatban szereplő adatok mutatják különböző futamidők és felvett

hitelösszegek szerint elérhető havi megtakarításokat, a feltételezett

215-ös svájci frank árfolyam mellett. Jól látszik, az eredeti 60 390

forintos törlesztőből kivonva az árfolyamrögzítés hatására 50 559

forintra csökkentett megkapjuk a 9 831 forintos havi megtakarítást.

Ebben

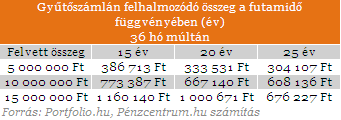

a három évben mi szorgosan gyűjtögetjük megtakarításainkat, mialatt a

bankunkban lévő elkülönített folyószámlán szépen elkezd nőni a

tartozásunk. Ennek alakulása a frank árfolyamváltozásának függvénye,

jelen táblázatban 215-ös értékkel számoltunk. Ennél nagyobb árfolyam

esetén magasabb tartozás halmozódik fel, alacsonyabb árfolyamszint

mellett viszont alacsonyabb.

.

A 36 hónap letelte után például egy 15 évre 5 millió forintot felvett hitelesnek újabb 386 713 forint tartozása keletkezik.

Milyen befektetéssel tudjuk ezt kitermelni?

Amennyiben

a havonta keletkező megtakarításunkat félre tudjuk tenni és a későbbi

kamatköltségeknél magasabb hozammal tudjuk növelni az értékét, akkor

megérheti az árfolyamrögzítést választani. Döntésünk első kockázatos

pontja ez, hiszen honnan is tudhatnánk, hogy a BUBOR-hoz rögzített

kamatozású törlesztésünk milyen mértékben változik a jövőben. A

jelenlegi számításoknál 7 százalékos THM-et használtunk.

Találhatunk olyan befektetéseket, amelyek 7 százalék feletti hozammal kecsegtetnek, bár ezek nagy része igen kockázatos. Részvénybefektetésekkel, alapokkal, kötvényekkel számolni felesleges hiszen egész egyszerűen nem lesz olyan jelentős megtakarításunk, amivel érdemes hasonló befektetésben gondolkodni. Ezzel szemben állami támogatás mellett több öngondoskodási termék is hozhat igen magas hozamot, magasabbat, mint a megkövetelt 7 százalék. A Nyugdíj-előtakarékossági Számla (Nyesz), Tartós Befektetési Számla (TBSZ) és a Lakástakarék-Pénztár (LTP) jöhet szóba. A Nyeszben tartott befektetéshez való hozzáférés korlátozott, csak azokál jöhet számításba, akik rövid időn belül nyugdíjbavonulnak. A TBSZ bár rugalmas befektetés, de hozama elmarad a NYESZ-től és az LTP-től mivel "csak" a kamatadót tudjuk megspórolni vele, nincs állami támogatás.

A Lakástakarék-Pénztár (LTP) megtakarítás választása viszont több szempontból is logikusnak tűnik: szinte mindenkinek elérhető, felhasználható a hitel betörlesztésére és igen magas hozamot is hoz az állami támogatásnak köszönhetően. A lényege egy bizonyos havi megtakarítás (5 - 20 ezer forint), amit az állam kiegészít 30 százalékkal, ezt az összeget minimum 49 hónapig kell félretenni. Ennek az időszaknak a végén egy összegben, akár a hitel előtörlesztésére is felhasználhatóvá válik a megtakarítás.

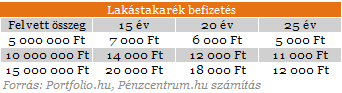

Kiválasztottuk

a LTP-t mint megtakarítási formát, ami több ok miatt is alkalmas a

lehetőségek felmérésére, viszont több hibája is van. Egyik ilyen, hogy 49 hónapig szükséges megtakarítást felhalmoznunk, az árfolyamrögzítés viszont valószínűleg csak 36 hónapig fog tartani.

Mivel nem akarjuk kiegészíteni a megtakarított összeget, a

megtakarításokból fedezhető LTP befizetések alacsonyabbak lesznek, mint a

havi megtakarítás. A 9 831 forintos megtakarításból épp ezért csak a

7000 forintos havi LTP befizetés fedezhető, ami úgy jön ki, hogy 9831

forint 36 szorosát elosztjuk a 49 hónapnyi befizetésre.

Mi lesz 3 év után?

Bárkinek járhat ingyen 8-11 millió forint, ha nyugdíjba megy: egyszerű igényelni!

A magyarok körében évről-évre nagyobb népszerűségnek örvendenek a nyugdíjmegtakarítási lehetőségek, ezen belül is különösen a nyugdíjbiztosítás. Mivel évtizedekre előre tekintve az állami nyugdíj értékére, de még biztosítottságra sincsen garancia, úgy tűnik ez időskori megélhetésük biztosításának egy tudatos módja. De mennyi pénzhez is juthatunk egy nyugdíjbiztosítással 65 éves korunkban és hogyan védhetjük ki egy ilyen megtakarítással pénzünk elértéktelenedését? Minderre választ kaphatsz ebben a cikkben, illetve a Pénzcentrum nyugdíj megtakarítás kalkulátorában is. (x)

Feltételezhetjük, hogy 3 év után nem kapnak további segítséget a devizahitelesek, így a tartorozásuk nagy része továbbra is élni fog az elkülönített számlán található összeggel növelve. A Lakástakarékba befizetett összeghez viszont még nem férünk hozzá ebben a pillanatban, meg kell várnunk a 49. hónap végét. Ne feledjük azt sem, hogy ebben időszakban dupla teher nehezedik majd ránk, nő a törlesztőrészletünk a bank irányába (az árfolyamrögzítés hatása nem véd már minket és az elkülönített folyószámlán lévő tartozást is el kell kezdenünk törleszteni).

49. hónap.

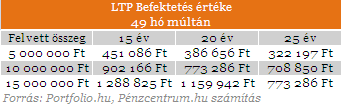

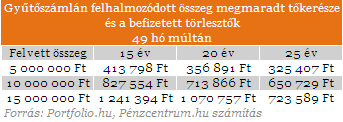

A

befizetésekből elérhető megtakarításokat a fenti táblázat tartalmazza.

Ha összevetjük ezeket a kifizetéseket és a különített számlán található

tartozás összegét a megtakarítás végén (tehát a 49. hónapban)

megkaphatjuk, hogy mekkora többlet érhető el akkor, ha az

árfolyamrögzítést választjuk és a megtakarítást lakástakarékban

halmozzuk fel. Az eredeti példánkban szereplő 15 éves futamidőre felvett

5 millió forintos hitel esetén a 49. hónapban keletkezett 413 798

forint további tartozás. Ez a meglévő elkülönített folyószámlán lévő

tőketartozás és a közben befizetett törlesztések összege, korrigálva a

közben felmerülő kamatköltségekkel. A Lakástakarék-Pénztárral kötött

szerződésünk lejártával megkapjuk a havi megtakarításaink ellenértékét,

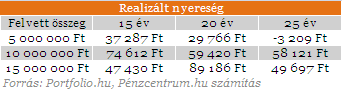

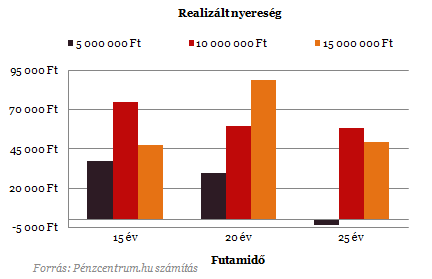

ami 451 086 forint. Így a teljes hozam, amit el tudtunk érni az adott

feltételek mellett 37 287 forint.

Természetesen a realizált nyereség a felvett hitelösszeg növekedésével egyre nő, ennek viszont egy ponton gátat szab a lakástakarékokba maximálisan befizethető havi megtakarítás, 20 ezer forint. Ha a havi törlesztőrészletünk ennél nagyobb mértékben csökken, akkor már nem tudjuk azt befizetni a pénztárba. Így nagymértékben csökken a realizált nyereség, hiszen az elkülönített tartozásunk nem ismer hasonló korlátokat.

A futamidő hossza viszont csökkenti a realizálható nyereséget, hiszen azonos hitelösszeg mellett kisebb befektethető megtakarításunk keletkezik.

Alacsonyabb, 190 forintos frank árfolyam mellett már nem keletkezik számottevő befektethető megtakarítás. 240-es árfolyamon viszont már sok esetben átlépjük a 20 ezres limitet, ami a pénztárak miatt keletkezik számításainkban. Változékony árfolyamszinteken kezelhetetlenné is válhat a befektetés, hiszen a Lakástakarék-Pénztári befizetés nagysága nem változtatható meg, a frank szeszélyeinek mentén semmiképp nincs rá mód.

Azt figyelembe véve, hogy a hozamok realizálódásához több mint négy évet kell várnunk, nem nevezhetők magasnak. A kockázatok sem kicsik. Az árfolyam mozgásának hatására előfordulhat, hogy a megtakarítás nem fedezi az LTP befizetést, vagy épp túlzott megtakarításunk keletkezik, ami szintén a 4 év után realizálódó többletet csökkenti, hiszen azt már nehezen tudjuk hasonlóan magas hozam mellett gyarapítani.

Ferencz Iván, a Fundamenta jogtanácsosa szerint akármennyire is összeállhat a kép, nem éri meg vállalni a felmerülő kockázatokat. Aki tudja fizetni a törlesztőjét az inkább ne válassza a kamatrögzítést, főleg nem egy bizonytalan megtérülés reményében. A cikk végén mi is ezt állapíthatjuk meg. A bankok viszont jövőbeni termékfejlesztési reakciója érdekes lehet, vajon felismerik-e a lehetőséget, és teremtenek-e egy sokkal jobban a feltételekhez simuló terméket?

A Wörtering matricák megkönnyítik a nyelvtanulást a tanulási nehézségekkel küzdő gyerekeknek.

A "Pisztrángok, szevasztok!" című könyv az online zaklatás és egyéb digitális veszélyek témáját járja körül, különös tekintettel a 7-12 éves korosztályra.

Balogh Petya: Ennyi lelkes, inspirált fiatalt egy helyen még nem is láttam életemben.

Nyílt homoktövis élményszüretet hirdet augusztus-szeptemberre egy Tápió-vidéki, többszörösen díjazott gazda.

-

Még könnyebb lesz a lakástakarékok felhasználása: te mit vennél belőle?

A lakástakarék megtakarítás lényegében bármilyen lakáscélra felhasználható.

REA 2024 SUMMIT – Powered by Pénzcentrum

Future of Finance 2024

Sustainable World 2024