Az anyabankok szintjén általánosan jelentkező forrásszűkösség, valamint a partnerkockázati prémium piaci beárazódása és a magyar országkockázat megugrása összességében bőven ellensúlyozta a svájci jegybank kamatvágási kampányának hatását - írja Orosz Dániel, az AXA csoport Magyarország stratégiai tanácsadója arról, vajon miért nem követik a frank alapú hitelek kamatai a svájci kamatcsökkentést. Az elemzést az alábbiakban teljes terjedelmében közöljük.

Drasztikus svájci monetáris lazítás

A svájci 3 hónapos LIBOR irányadó pénzügyi referenciaértéknek tekinthető, ami megmutatja, hogy a svájci forrásköltségek hogyan változnak. A svájci jegybank 2008 október 8. óta 250 bázisponttal, drasztikusan 0.25%-ra csökkentette az irányadó rátáját (100 bázispont egyenlő 1 százalékponttal). A 3 hónapos CHF Libor célsáv értéke így ennek megfelelően 0.00-0.75%-ra esett (a 0.25%-os ráta ennek a sávnak a célértéke). A 3 hónapos CHF Libor, ami alapvetően leköveti és igazodik a jegybank célértékéhez az október eleji 3,1%-os csúcsáról egészen 0.45%-ig mérséklődött március közepére. Ez ténylegesen rendkívüli mértékű monetáris lazítás igen rövid idő alatt, ami önmagában akár a hitelkamatok csökkenését is lehetővé tehetné.

Most egy pénzügyi krízis tombol

A világban azonban egy eddig soha nem látott mértékű pénzügyi krízis tombol és a második világháború óta nem tapasztalt válságba merült a globális gazdaság. A Bloomberg vagy a Reuters terminálokon, a British Bankers’ Association által összegyűjtött jegyzések alapján minden nap 11 órakor hivatalosan közzéteszik a svájci 3 hónapos Libor értékét. "Békeidőben", azaz a Lehman bedőlése előtti korszakban még ezen az értéken lehetett forráshoz jutni. A pénzügyi válság által gerjesztett, külföldi bankok közti bizalmatlanságnak betudhatóan, azonban jelenleg ennél a referenciaértéknél a piacon már csak magasabban lehet forrást kapni. A partner és hitelezési kockázat beárazásával csak bizonyos plusz prémium kifizetésével lehet forráshoz jutni. Ennek értéke ez elmúlt időszakban megközelítőleg 40 bázispontra tehető. A svájci jegybank monetáris lazítása így csak korlátozottabban érezhető. Ez azonban még a kisebb probléma.

Az országkockázati prémium

Szintén a gazdasági válságnak betudhatóan az egyébként is rossz magyar makrogazdasági fundamentumok 2008 végétől már drasztikusan romlani kezdtek és a külső egyensúlyi helyzet stabilizálása érdekében már IMF hitelfelvételhez folyamodott az ország. Ezzel párhuzamosan a nemzetközi befektetők érezhetően átárazták a Magyarországhoz kapcsolódó rizikó faktorokat. A svájci 3 hónapos Libor csökkenésével párhuzamosan a magyar országkockázat drasztikusan megugrott. A CDS szpredek által árazott egy éves országkockázat a tavaly szeptember előtti átlagos 50 bázispontról (0,5%-ról) februárra 600 bázispontos (6,0%-os) érték fölé ugrott és jelenleg is a közelében tartózkodik. A forrásköltségek kalkulálásánál ez az érték (+600bp), mint prémium közel egy az egybe beépül, így nemhogy olcsóbbá, de itt Magyarországon általánosságban sajnos drágábbá válik a finanszírozás. Így a svájci referencia forrásköltség hiába csökkent 2,65%-kal, az országkockázati prémium ugyanezen időszak alatt több, mint 5,5%-kal ugrott meg. Nem beszélve a globális pénzügyi válság miatt kialakult partnerkockázati prémiumról és a nemzetközi piaci szereplők egyébként is lényegesen megcsappant likviditási helyzetéről. Az anyabankok szintjén általánosan jelentkező forrásszűkösség, valamint a partnerkockázati prémium piaci beárazódása és a magyar országkockázat megugrása összességében bőven ellensúlyozta a svájci jegybank kamatvágási kampányának hatását.

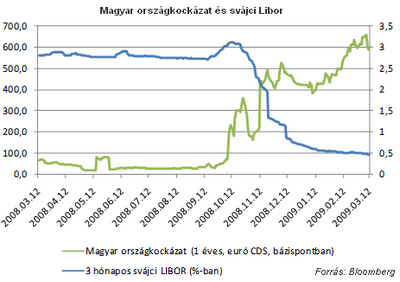

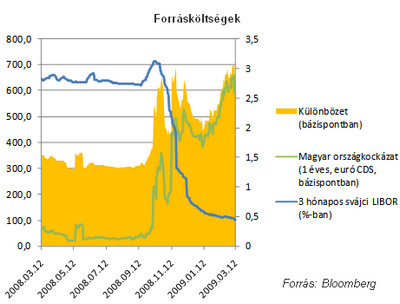

Az alábbi ábrán a kék vonal a 3 hónapos CHF Libor értékét (a jobb tengellyel, százalékban), míg a zöld vonal az 1 éves magyar országkockázatot ábrázolja (a bal tengelyen, bázispontokban mérve). A felső ábrán nagyon jól látszik, hogy a frankhitelek forrásköltségét meghatározó 3 hónapos CHF Libor értéke pont akkor kezdett el meredeken zuhanni, amikor a magyar országkockázati prémium hegymenetbe kapcsolt. Az alsó ábra pedig a kettő két tényezőből adódó forrásköltségek emelkedését mutatja. Ez utóbbi jól láthatóan a Lehman bedőlése előtt egy alacsonyabb értékről jelentősen kitágult és azóta sem szűkült be. Ez az a prémium, ami alapvetően drágábbá teszi a forrásköltségeket és így a hitelkamatokat.

NULLA FORINTOS SZÁMLAVEZETÉS? LEHETSÉGES! MEGÉRI VÁLTANI!

Nem csak jól hangzó reklámszöveg ma már az ingyenes számlavezetés. A Pénzcentrum számlacsomag kalkulátorában ugyanis több olyan konstrukciót is találhatunk, amelyek esetében az alapdíj, és a fontosabb szolgáltatások is ingyenesek lehetnek. Nemrég három pénzintézet is komoly akciókat hirdetett, így jelenleg a CIB Bank, a Raiffeisen Bank, valamint az UniCredit Bank konstrukcióival is tízezreket spórolhatnak az ügyfelek. Nézz szét a friss számlacsomagok között, és válts pénzintézetet percek alatt az otthonodból. (x)

Interveniál a svájci jegybank - hatalmas fordulat

Az CHFHUF keresztárfolyamban március 12-én látott hatalmas fordulat (napon belül -5%) azonban alapvetően nem annak köszönhető, hogy a svájci jegybank (SNB) még további 25 bázisponttal csökkentette az irányadó kamatrátáját. Az SNB bejelentette, hogy annak érdekében, hogy elejét vegye a svájci frank további erősödésének (ami rontja a svájci cégek exportkilátásait) be fog avatkozni a piacon és a frankkal szembeni más devizák vételeivel fogja gyengíteni az árfolyamot. Ilyen jellegű intervencióra már 1992 óta nem volt példa, így nem is csoda, hogy 1999 óta a legnagyobb napon belüli veszteségeit volt kénytelen elkönyvelni a svájci frank az euróval szemben. Az SNB közleménye szerint "határozott intézkedésre van szükség, hogy erőteljesen lazítani lehessen a monetáris kondíciókon". A jegybank elsősorban azért szánta el magát erre a lépésre, mivel a svájci frank, a dollárhoz hasonlóan egyre inkább egy "mentsvár" devizának kezdett el számítani a globális gazdasági válság fokozódásával. Ennek hatására pedig július végétől számítva mintegy 10%-ot erősödött a frank az euróval szemben, a bejelentést követően azonban ennek a harmadát rögtön vissza is korrigálta a svájci deviza.

Összefoglalás

A svájci 3 hónapos LIBOR irányadó pénzügyi referenciaértéknek tekinthető, ami megmutatja, hogy a svájci forrásköltségek, hogyan változnak. A svájci jegybank 2008 október 8. óta 250 bázisponttal, drasztikusan 0.25%-ra csökkentette az irányadó rátáját.

A világban azonban egy eddig soha nem látott mértékű pénzügyi krízis tombol és a második világháború óta nem tapasztalt válságba merült a globális gazdaság.

A nemzetközi befektetők - a pénzügyi válság hatására - átárazták a Magyarországhoz kapcsolódó rizikó faktorokat. A svájci 3 hónapos Libor csökkenésével párhuzamosan a magyar országkockázat drasztikusan megugrott. A 2008 szeptember előtti átlagos 50 bázispontról 0.5%-ról februárra 600 bázispontos (6.0%-os) érték fölé ugrott és jelenleg is a közelében tartózkodik.

A forrásköltségek kalkulálásánál ez az érték (+600bp), mint többlet költség jelentkezik egyes bankok számára, így Magyarországon nemhogy olcsóbbá, de sajnos drágábbá teszi a CHF finanszírozást. A svájci referencia forrásköltség hiába csökkent 2.6%-kal, ha az országkockázati prémium ugyanezen időszak alatt több, mint 5.5%-kal ugrott meg.

Úgy kellett már ez a pénz a városoknak, mint egy falat kenyér: gigatámogatást kap rengeteg település

Az OTP Bank az előző uniós ciklus kezdete óta közel 400 önkormányzati fejlesztéshez nyújtott kiegészítő forrást.

"Gyakori tévhit, hogy fenntarthatóan élni drága. (...) Pedig a fenntarthatóság sokkal gazdaságosabb" - Hegedűs Kristóf.

Egy fiatal közgazdász házaspár miért dönt úgy, hogy a budapesti életet hátrahagyva a Mátrába költözik, és megment egy 3,2 hektáros, kivágásra ítélt gyümölcsöskertet?

A környezettudatos, fenntartható életmód kialakítása mindannyiunk közös érdeke.

Anita a kislányának keresett használt télikabátot az online piacon, de a hatalmas kínálat ellenére sem találta meg, amit keresett. Így született meg a Ruhacsúszda ötlete.

-

Ez Magyarország egyik legkedvezőbb vállalati hitelterméke (x)

Már igényelhető a Nemzeti Bajnokok Hitelprogram akár 30 százalék vissza nem térítendő támogatással kombinált kamatmentes kölcsöne az MFB Pont Plusz hálózatban.