Négy év után 2007-ben fordult elő ismét, hogy két egymást követő negyedévben nagyobb mértékben nőttek a lakosság pénzügyi kötelezettségei, mint követelései, azaz negatív volt a lakosság nettó megtakarítása - derül ki a Magyar Nemzeti Bank (MNB) 2007 harmadik negyedévére vonatkozó pénzügyi számlák statisztikájából. A magyar háztartások 2007. július és szeptember között összességében szinte nem tudtak készpénzt és betéteket felhalmozni, amire a kamatadó 2006. szeptemberi bevezetésének hatásától eltekintve négy és fél éve nem volt példa. Feltehetően csak átmeneti, mégis kedvezőtlen jelenség, hogy a tavalyi harmadik negyedévben ismét nőtt az államháztartás finanszírozási igénye a GDP arányában, és a beruházási, illetve gazdasági növekedési kilátások szempontjából negatív fejlemény, hogy a vállalatok nettó finanszírozási igénye jelentősen mérséklődött a negyedév során. Két, egymással ellentétes hatású fejlemény is megfigyelhető a harmadik negyedévi pénzügyi számlák statisztika lakosságra vonatkozó részében. Egyrészt úgy tűnik, hogy valami elindult a megtakarítások terén, ugyanis három negyedévi lényegében stagnálást követően (86.5% körül) tavaly július-szeptemberben mérsékelten nőtt a megtakarítások GDP-arányos állománya (87.8%-ra). Másrészt ezt a lakossági szempontból kedvező pénzügyi fejleményt túlkompenzálta a háztartások minden rekordot megdöntő hitelfelvétele, így a nettó finanszírozási képességük negatív tartományba fordult, azaz csökkent a nettó pénzügyi vagyonuk. Lassú korszerűsödés A GDP-arányában emelkedő lakossági megtakarítás-arány elsősorban a befektetési jegyek népszerűségének fokozódásával függ össze (közel nettó 200 milliárdért vettek ilyen értékpapírokat a háztartások), miközben a lakosság összességében csak alig tudott készpénz és betét formájában felhalmozni (13 milliárd forint, ld. alábbi táblázat). Utóbbi egyébként összefügghet azzal is, hogy módosul (korszerűbbé válik) a megtakarítási szerkezet, az elavult betéti jellegű konstrukciók helyett a nagyobb hozam elérésére, illetve diverzifikáltabb megtakarításra lehetőséget adó befektetési jegyekkel bővíti portfólióját a lakosság. A lakosság tőzsdei részvénytulajdonában csekély, de örvendetes változás mutatkozott: a 2007. harmadik negyedévi 1.4%-os GDP-arányos megtakarítási súly bő hat éve a legmagasabb volt. A készpénz- és betétállományból a befektetési jegyek felé történő átrendeződés lassú folyamat: egy éve 32.5% körül ingadozik a háztartások készpénz- és betéti megtakarításainak állománya a GDP arányában, miközben fokozatosan megközelítette a befektetési jegyek részaránya a 10%-ot. 2005 elején még 5% körül volt ezen megtakarítási forma súlya. Úgy tűnik, hogy az új megtakarítások célozzák meg a befektetési jegyek piacát, a régi "beidegződések" (készpénz- és betéttartás) csak nagyon nehezen változik. A tavalyi harmadik negyedévben összességében emelkedő lakossági megtakarítási arányban lényeges szerepet játszottak még a biztosítástechnikai tartalékok is. A háztartások hitelfelvétele 2007 harmadik negyedévében minden eddigi negyedévet tekintve messze a legnagyobb volt (400 mrd Ft), és az első három negyedévet együtt vizsgálva is szembeötlő a hitelek iránti érdeklődés. A lakossági hitelfelvételek mintegy 90%-a egyébként hosszú lejáratú konstrukciót jelent már több negyedéve. Amennyiben a hitelek felhasználás szerinti bontását nézzük, ki kell emelnünk, hogy 2007. harmadik negyedévében a kétszámjegyű tartományba lépett a devizaalapú, ingatlanhiteleken felüli rész GDP-arányos mértéke (10.3%). A lakossági hitelek GDP-arányos állománya egyébként a hitelláz nyomán dinamikusan emelkedik, a vizsgált időszak végén már 28%-on állt. "Foggal, körömmel"

Négy év után 2007-ben fordult elő ismét, hogy két egymást követő negyedévben nagyobb mértékben nőttek a lakosság pénzügyi kötelezettségei, mint követelései, azaz negatív volt a lakosság nettó megtakarítása - derül ki a Magyar Nemzeti Bank (MNB) 2007 harmadik negyedévére vonatkozó pénzügyi számlák statisztikájából. A magyar háztartások 2007. július és szeptember között összességében szinte nem tudtak készpénzt és betéteket felhalmozni, amire a kamatadó 2006. szeptemberi bevezetésének hatásától eltekintve négy és fél éve nem volt példa. Feltehetően csak átmeneti, mégis kedvezőtlen jelenség, hogy a tavalyi harmadik negyedévben ismét nőtt az államháztartás finanszírozási igénye a GDP arányában, és a beruházási, illetve gazdasági növekedési kilátások szempontjából negatív fejlemény, hogy a vállalatok nettó finanszírozási igénye jelentősen mérséklődött a negyedév során.

Két, egymással ellentétes hatású fejlemény is megfigyelhető a harmadik negyedévi pénzügyi számlák statisztika lakosságra vonatkozó részében. Egyrészt úgy tűnik, hogy valami elindult a megtakarítások terén, ugyanis három negyedévi lényegében stagnálást követően (86.5% körül) tavaly július-szeptemberben mérsékelten nőtt a megtakarítások GDP-arányos állománya (87.8%-ra). Másrészt ezt a lakossági szempontból kedvező pénzügyi fejleményt túlkompenzálta a háztartások minden rekordot megdöntő hitelfelvétele, így a nettó finanszírozási képességük negatív tartományba fordult, azaz csökkent a nettó pénzügyi vagyonuk.

Lassú korszerűsödés

A GDP-arányában emelkedő lakossági megtakarítás-arány elsősorban a befektetési jegyek népszerűségének fokozódásával függ össze (közel nettó 200 milliárdért vettek ilyen értékpapírokat a háztartások), miközben a lakosság összességében csak alig tudott készpénz és betét formájában felhalmozni (13 milliárd forint, ld. alábbi táblázat).

Utóbbi egyébként összefügghet azzal is, hogy módosul (korszerűbbé válik) a megtakarítási szerkezet, az elavult betéti jellegű konstrukciók helyett a nagyobb hozam elérésére, illetve diverzifikáltabb megtakarításra lehetőséget adó befektetési jegyekkel bővíti portfólióját a lakosság. A lakosság tőzsdei részvénytulajdonában csekély, de örvendetes változás mutatkozott: a 2007. harmadik negyedévi 1.4%-os GDP-arányos megtakarítási súly bő hat éve a legmagasabb volt.

A készpénz- és betétállományból a befektetési jegyek felé történő átrendeződés lassú folyamat: egy éve 32.5% körül ingadozik a háztartások készpénz- és betéti megtakarításainak állománya a GDP arányában, miközben fokozatosan megközelítette a befektetési jegyek részaránya a 10%-ot. 2005 elején még 5% körül volt ezen megtakarítási forma súlya. Úgy tűnik, hogy az új megtakarítások célozzák meg a befektetési jegyek piacát, a régi "beidegződések" (készpénz- és betéttartás) csak nagyon nehezen változik.

A tavalyi harmadik negyedévben összességében emelkedő lakossági megtakarítási arányban lényeges szerepet játszottak még a biztosítástechnikai tartalékok is.

A háztartások hitelfelvétele 2007 harmadik negyedévében minden eddigi negyedévet tekintve messze a legnagyobb volt (400 mrd Ft), és az első három negyedévet együtt vizsgálva is szembeötlő a hitelek iránti érdeklődés.

A lakossági hitelfelvételek mintegy 90%-a egyébként hosszú lejáratú konstrukciót jelent már több negyedéve. Amennyiben a hitelek felhasználás szerinti bontását nézzük, ki kell emelnünk, hogy 2007. harmadik negyedévében a kétszámjegyű tartományba lépett a devizaalapú, ingatlanhiteleken felüli rész GDP-arányos mértéke (10.3%). A lakossági hitelek GDP-arányos állománya egyébként a hitelláz nyomán dinamikusan emelkedik, a vizsgált időszak végén már 28%-on állt.

"Foggal, körömmel"

A követelések és kötelezettségek egyenlegeként adódó nettó finanszírozási képesség a lakosság esetében összefoglalva azért fordulhatott két egymást követő negyedévben negatív tartományba, mert a kormányzati megszorító intézkedések miatt jelentősen romlott a jövedelemi helyzetük és ennek nyomán igen erőteljessé vált a "hitelbe menekülési" folyamat. Ez tehát nem más, mint a már korábban is megfigyelhető lakossági fogyasztássimítás, azaz hitelfelvételek árán is "foggal, körömmel" ragaszkodni próbálnak a fogyasztási szintjükhöz a háztartások.

LAKÁST, HÁZAT VENNÉL, DE NINCS ELÉG PÉNZED? VAN OLCSÓ MEGOLDÁS!

A Pénzcentrum lakáshitel-kalkulátora szerint ma 20 000 000 forintot 20 éves futamidőre már 6,89 százalékos THM-el, havi 150 768 Ft forintos törlesztővel fel lehet venni az ERSTE Banknál. De nem sokkal marad el ettől a többi hazai nagybank ajánlata sem: a CIB Banknál 6,89% a THM, míg a MagNet Banknál 7,03%; a Raiffeisen Banknál 7,22%, az UniCredit banknál pedig 7,29%. Érdemes még megnézni magyar hitelintézetetek további konstrukcióit is, és egyedi kalkulációt végezni, saját preferenciáink alapján különböző hitelösszegekre és futamidőkre. Ehhez keresd fel a Pénzcentrum kalkulátorát. (x)

2008.01.04 11:57

Ráharaptunk a betétakciókra - Hová lett a hitelláz?

A negatív nettó finanszírozási képesség azt jelenti, hogy csökken a lakosság nettó pénzügyi vagyona a GDP arányában, amelyre az alábbi ábra is felhívja a figyelmet.

|

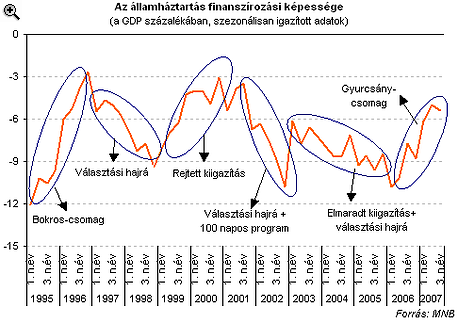

A kormányzati kiigazítási csomag meghirdetése óta nem az első eset, mégis kedvezőtlen, hogy 2007 harmadik negyedévében kissé nőtt az államháztartás nettó finanszírozási igénye a GDP arányában (szezonálisan kiigazított adatok szerint 5.0%-ról 5.4%-ra).

|

Amennyiben a nettó pénzügyi pozíció terén a tendenciákra nagyobb figyelmet kívánunk fordítani, érdemes a három főbb gazdasági szektor nettó finanszírozási képességét az utolsó négy negyedév vonatkozásában figyelni. Az utóbbi napok fejleménye alapján egyre inkább valószínű, hogy 5.5-5.8% körüli hiánnyal zárja a tavalyi évet az államháztartás a GDP arányában. Bár közvetlenül nem vethető össze, de a pénzügyi számlák finanszírozási igény megközelítése is hasonló eredményt vetít előre: a 2007. harmadik negyedévével záruló négy negyedév átlagában 6.1%-os volt a finanszírozási igény.

2008.01.08 08:59

5.5% körüli lehetett a tavalyi áht deficit - idén összejöhetne a maastrichti kritérium? (3.)

(Megjegyzendő, hogy az előzetes adatközlésben még 5.8%-os arány szerepelt. Az előzetesen jelzettnél kissé rosszabb államháztartási teljesítménymutató azonban továbbra is javulást mutat a második negyedévhez képest, amikor még 6.5%-ot tett ki a GDP arányában a deficit.)

A fenti ábra többek között arra is rámutat, hogy hasonló mérőszámmal vizsgálva a lakosság nettó finanszírozási képessége a GDP 1.9%-ára alá süllyedt tavaly őszre. Ilyen alacsony arányra utoljára három éve volt példa.

Végül érdemes utalni rá, hogy az ország külső egyensúlya szempontjából egyfelől kedvezőnek mondható, másfelől az eddig is gyenge lábakon álló vállalati beruházási teljesítmény és így a GDP-növekedési kilátások szempontjából kedvezőtlen fejlemény (előjel), hogy a nem pénzügyi vállalati szektor nettó finanszírozási igénye csökkent a harmadik negyedévben a GDP arányában (negyedéves szezonálisan igazított alapon 3.2%-ról 2.7%-ra, négy negyedéves gördülő alapon 4.3%-ról 3.3%-ra).

Óriási botrány robbant: úgy vertek át rengeteg Visa és MasterCard kártyatulajt, hogy észre se vették

A kártérítésre azok az ügyfelek jogosultak, akik független, nem banki üzemeltetésű ATM-eknél fizettek díjat készpénzfelvételkor.