A lakástakarék megtakarítás lényegében bármilyen lakáscélra felhasználható.

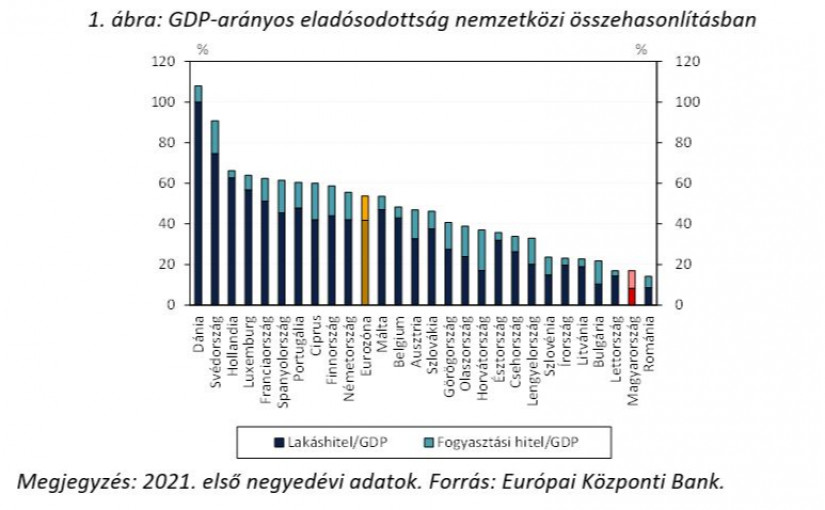

A „jó” pénzügyi rendszer fő ismérveit számszakilag ugyan nehéz behatárolni, de a legfontosabb jellemző enélkül is könnyen belátható: az emberek széles körben, bizalommal veszik igénybe a szolgáltatásait. Magyarországon bár a hazai lakosság hitelállománya az elmúlt években folyamatosan emelkedett, a GDP-arányos eladósodottság továbbra is a legalacsonyabbak között van európai összehasonlításban. A pénzügyi mélyülés kívánatos gazdaságpolitikai cél, hiszen a gazdasági növekedést és társadalmi jólétet támogatja. Fontos szem előtt tartani, hogy az eladósodás növekedése nem vezethet pénzügyi stabilitási kockázatok felépüléséhez. A pénzügyi mélyülés legegyszerűbb módja a pénzügyi szolgáltatásokat jelenleg nem használó rétegek prudens bevonzása a banki ügyfelek közé.

A háztartási hitelállomány nemzetközi összehasonlításban alacsony

Magyarországon a lakossági hitelállomány éves növekedési üteme 2019 nyara óta a legmagasabb az Európai Unióban, és az azóta is tartósan kétszámjegyű bővülés a koronavírus-járvány hazai megjelenése előtt megközelítette a 20 százalékot. A pandémia alatt csak kismértékben lassuló hiteldinamika ellenére a háztartások hitelállománya továbbra is az egyik legalacsonyabb a bruttó hazai termék arányában nemzetközi összehasonlításban (1. ábra).

Önmagában a hitelezés dinamikus bővülése – ha nem túlzott mértékű vagy egészségtelen szerkezetű – nem jelenti a kockázatok emelkedését, azonban a gazdasági növekedésre pozitív hatást gyakorol. Ugyanakkor a pénzügyi stabilitás szempontjából kiemelten fontos, hogy a hitelezés növekedése ne egyes adósszegmensek koncentrált, súlyos eladósodásához vezessen, hanem a hitelpenetráció és a bankkapcsolatok számának növekedésén keresztül a társadalom egyre szélesebb rétegei vegyenek részt a pénzügyi közvetítésben.

Relatíve kevés háztartásnak van hitele

A legfrissebb EU-s szintű háztartási vagyonfelmérés (Household Finance and Consumption Survey) 2020. évi adatai alapján a hazai háztartások 30 százaléka rendelkezik pénzügyi közvetítő (jellemzően bank) által folyósított hitellel, és 3 százalékának van rokontól, baráttól, ismerőstől kapott kölcsöne. A magán- és pénzügyi közvetítői hiteleket együttesen figyelembe véve 2020-ban a háztartások körében a hitellel rendelkezők aránya (hitelpenetráció) 31 százalék – ez az arány 2014-ben 32 százalék volt. Így tehát a hitelállomány 2016 óta megfigyelt növekedése gyakorlatilag a hitelpenetráció változása nélkül következett be.

A hitellel való ellátottság pozitív kapcsolatban áll a magasabb iskolai végzettséggel és a rendszeres jövedelmű háztartástagok nagyobb számával. Életkor tekintetében a 30-40 éves korosztályban, gyermekszám szerint pedig a három- vagy többgyermekes családoknak van a legnagyobb arányban hitele. A legalacsonyabb arányú részvétel a formális hitelezésben azokra jellemző, akikkel nem él kiskorú gyermek, ezen belül is az idősek kevésbé rendelkeznek hitellel, mely összecseng a folyamatosan csökkenő, de még mindig 40 százalék feletti készpénzes nyugdíjkifizetésekkel is.

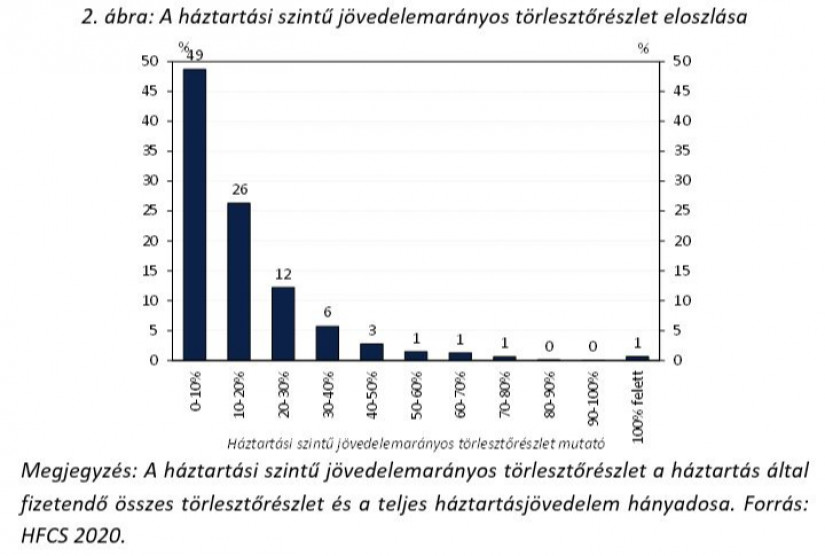

A hitelekhez való hozzáférés természetesen a jövedelemmel is összefüggést mutat: míg a legalsó jövedelmi tizedbe (havi nettó 98 ezer forint alatt) tartozó háztartások negyede rendelkezik hitellel, a legfelső jövedelmi tizedbe (havi nettó 302 ezer forint felett) tartozók körében 43 százalékos a formális hitelpenetráció. A hitelfelvevők relatíve magas jövedelme viszonylag alacsony adósságállománnyal párosul, így a háztartások jövedelemarányos kifeszítettsége mérsékelt. A jövedelemarányos törlesztőrészlet mutató (JTM) a hiteladós háztartások fele esetében maximum 10 százalék. A háztartások mindössze 7 százaléka rendelkezik 40 százaléknál magasabb háztartási JTM-mel, ami már jelentős jövedelmi kifeszítettségnek tekinthető (2. ábra).

Az alacsony hitelpenetráció mellett is prudens hitelfelvételt a 2015 óta érvényben lévő – azóta pedig folyamatosan felülvizsgált – adósságfék-szabályok biztosítják, amelyek adósszinten nyújtanak védelmet a túlzott mértékű eladósodás ellen. A lakossági hitelállomány több mint 70 százaléka már ezen adósságfék-szabályok mentén lett kibocsátva.

Hogyan növelhető a hitelpenetráció?

A lakosság hitelfelvételét meghatározó tényezők között megkülönböztethetjük a hitelfelvételi hajlandóságot és a hitelekhez való hozzáférést befolyásoló tényezőket. A hitelfelvételi hajlandóság vonatkozásában kulcsfontosságú a bankokkal szembeni bizalom növelése. A World Values Survey 2010 és 2014 között végzett nemzetközi felmérése alapján világviszonylatban Európában a legkisebb fokú a pénzügyi intézményekkel kapcsolatos bizalom.

A Magyar Nemzeti Bank egy 2019 eleji kérdőíves felmérése alapján a teljes népesség fele bízik a bankokban és a pénzügyi felügyeletben. Ezzel összefüggésben a lakosság negyedének nincs bankkapcsolata, azaz még folyószámlája sem, ezáltal jellemzően elzárják magukat a pénzügyi termékektől, a kamatozó megtakarításoktól és a hitel nyújtotta lehetőségektől is.

A bankkapcsolat hiánya fakadhat abból is, hogy a banki szolgáltatások által való lefedettség országos szinten nem kielégítő. A 2008-as válságot követő fiókbezárások miatt jelentősen megnövekedett a bankfiókkal nem rendelkező települések száma, valamint az ezen településekhez legközelebb található bankfiókoktól mért távolság is. A hazai települések 78 százalékában nem található bankfiók, és országos szinten jelentős területi egyenlőtlenségek figyelhetők meg e téren, miközben egyes régiókban a lakosság még nem készült fel arra, hogy a banki ügyintézést teljes mértékben online csatornákon keresztül valósítsa meg.

Bárkinek járhat ingyen 8-11 millió forint, ha nyugdíjba megy: egyszerű igényelni!

A magyarok körében évről-évre nagyobb népszerűségnek örvendenek a nyugdíjmegtakarítási lehetőségek, ezen belül is különösen a nyugdíjbiztosítás. Mivel évtizedekre előre tekintve az állami nyugdíj értékére, de még biztosítottságra sincsen garancia, úgy tűnik ez időskori megélhetésük biztosításának egy tudatos módja. De mennyi pénzhez is juthatunk egy nyugdíjbiztosítással 65 éves korunkban és hogyan védhetjük ki egy ilyen megtakarítással pénzünk elértéktelenedését? Minderre választ kaphatsz ebben a cikkben, illetve a Pénzcentrum nyugdíj megtakarítás kalkulátorában is. (x)

Ma a bankolást sokan inkább kényszerként élik meg, semmint kényelmi szolgáltatásként: a folyószámlához sokszor nem kapcsolódik olyan szolgáltatás, ami a szolgáltatás gyakran magas árával arányos értéket jelentene a felhasználónak. Az új és innovatív elektronikus fizetési módok, így az azonnali fizetésre épülő végfelhasználói szolgáltatások elterjedéséhez kiemelten fontos a kínálati oldalon az olyan árazási megoldások kialakítása, amelyek a magas tranzakciós díjakkal nem gátolják, hanem támogatják az elektronikus fizetések minél nagyobb térnyerését.

E cél felé előrelépést többek között az átutalások kedvező, nemzetközi jó gyakorlatnak is megfelelő, csomagalapú árazása jelenthet. A lakossági hitelek magas árazását pedig a lakáshitelek átlagos kamatfelára szemlélteti jól, amely továbbra is meghaladja az eurozónában és a többi visegrádi országban megfigyelt szinteket.

Az olcsó, gyors és gördülékeny, erőfeszítést nem igénylő folyamatok segíthetnek azon, hogy a bankolás vonzóbbá váljon a lakosság körében. A bankok az IT-rendszerek és a felhasználói élmény fejlesztésével teremthetnek olyan értéket az ügyfelek számára, amelyért hajlandóak megfizetni ennek költségét az addig megszokott készpénzes tranzakciók folytatása helyett.

Azon településeken, ahol a bankfióki szolgáltatások nem elérhetők, a pénzügyek online térbe terelése lehet célravezető. A koronavírus-járvány hatására már megindult egy gyorsított digitalizációs folyamat mind az ügyfelek, mind a bankok oldaláról, azonban az online bankolás térnyerésének a bankszámla meglétén túl az internethez való hozzáférés is kulcseleme.

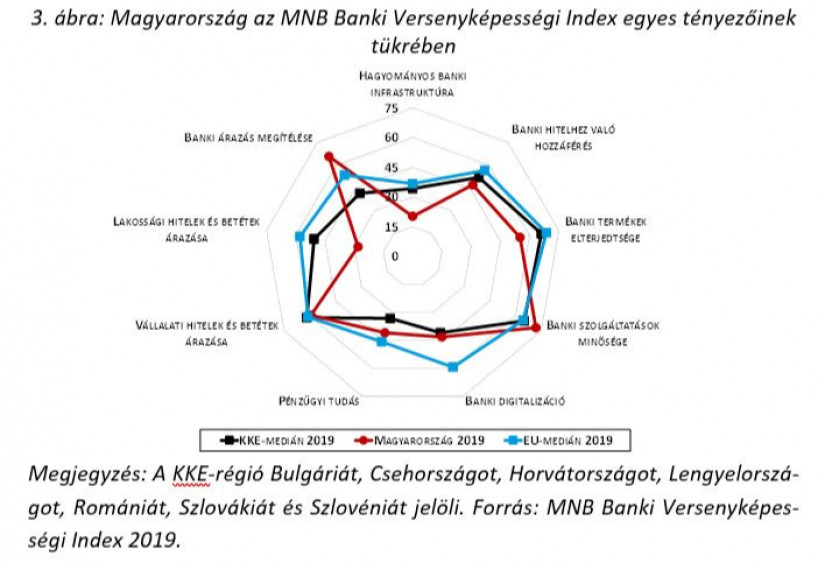

A hazai lakosság 87 százaléka rendelkezik internet-hozzáféréssel, ami magas lefedettségről árulkodik, azonban mindez mit sem ér, ha nem társul megfelelő pénzügyi és digitalizációs ismeretekkel, amelyekkel magabiztosan kezelhetik pénzügyeiket a banki ügyintézők segítsége nélkül is. Ehhez azonban kiemelten fontos a digitális edukáció fejlesztése nemzetgazdasági szinten, amellyel nemcsak a lakosságot segíthetjük hozzá a pénzügyi termékek eléréséhez, de a hazai bankrendszer versenyképessége is javítható nemzetközi összevetésben (3. ábra). Ebben az állam mellett a bankoknak is érdemi szerepük van.

Összefoglalva azt mondhatjuk, hogy a bankoláshoz való hozzáférés javításán keresztül a pénzügyi rendszer prudens hitelezése képes segíteni a pénzügyi mélyülést, vagyis a hitelállomány növekedését a gazdaság méretéhez viszonyítva. Ezt Magyarországon egyrészt a megfelelő árazás, másrészt a banki szolgáltatások digitalizációjának növelése támogathatná.

*Marosi Anna: közgazdasági elemző, MNB; Szabó Beáta: elemző, MNB

A Wörtering matricák megkönnyítik a nyelvtanulást a tanulási nehézségekkel küzdő gyerekeknek.

A "Pisztrángok, szevasztok!" című könyv az online zaklatás és egyéb digitális veszélyek témáját járja körül, különös tekintettel a 7-12 éves korosztályra.

Balogh Petya: Ennyi lelkes, inspirált fiatalt egy helyen még nem is láttam életemben.

Nyílt homoktövis élményszüretet hirdet augusztus-szeptemberre egy Tápió-vidéki, többszörösen díjazott gazda.

-

Még könnyebb lesz a lakástakarékok felhasználása: te mit vennél belőle?

A lakástakarék megtakarítás lényegében bármilyen lakáscélra felhasználható.

-

Te mire költenéd a lakástakarékpénztári megtakarításodat?

A lakástakarék típusú öngondoskodás a piaci változások közepette is képes biztonságot adni.

-

20 éves Magyarország egyik legkedveltebb üzletlánca, a Lidl (x)

Közel 3,5 millió magyar elsőszámú választása, ha élelmiszerről van szó.

REA 2024 SUMMIT – Powered by Pénzcentrum

Future of Finance 2024

Sustainable World 2024