A Budapesti Értéktőzsde részvényindexe, a BUX 132,42 pontos, 0,17 százalékos emelkedéssel, 79 229,24 ponton zárt csütörtökön.

A volatilitási index szerint a mostani koronavírus helyzet már nagyobb pánikot és félelmet vált ki a befektetőkből, mint az 1998-as orosz válság vagy a 2001-es terrortámadás. Miközben három hete még az élete csúcsán járt az összes vezető amerikai index. Az elmúlt három évtizedben csak a 2008-2009-es válság okozott nagyobb felfordulást eddig az amerikai piacról nézve a világot. Két elementáris erő feszülhet egymásnak az elkövetkező napokban. Sok évtizedes, kiemelt jelentőségű és megbízható chart sémák vannak a bikák oldalán. A modern érában precedens nélküli természeti eredetű válság és a fertőzés globálissá válása pedig a medvék oldalán.Pénzre van szükséged? Nézz szét személyi kölcsön kalkulátorunkban!

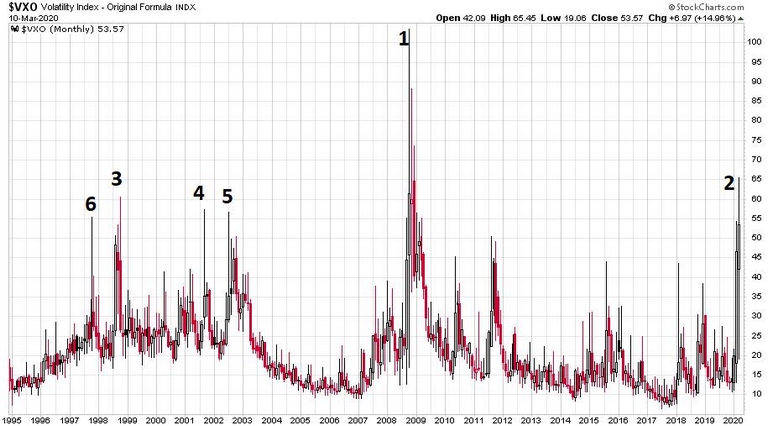

Ha el kívánjuk helyezni a jelenlegi globális koronavírus járvány által kiváltott tőkepiaci turbulenciát az elmúlt negyedszázad tőzsdei sokkjai között, akkor kevés alkalmasabb eszközt láthatunk a befektetői pánikolás fokmérésére, mint az amerikai volatilitási indexet. A volatilitási index az indexopciókba az adott pillanatban a befektetői társadalom által beárazott potenciális jövőbeli árfolyammozgékonyságot mutatja. Minél hevesebb ármozgásokra készülnek fel a piaci szereplők, annál bizonytalanabbak a jövővel kapcsolatban. Minél bizonytalanabbak a befektetők a jövővel kapcsolatban, annál jobban félnek tőle. Ezért a volatilitási index kiváló fokmérője a befektetői félelem aktuális mértékének. Lássuk most havi gyertyákkal ennek a volatilitási indexnek (eredeti formula alapján kalkulált) az alakulását 1995. januárja és 2020. március 10. között:

Az 1995 óta eltelt 25 évben a jelenlegi helyzet mindössze hatodszor emelte az 55-ös érték fölé ezt az indikátort, amivel gyorsan a második legfélelmetesebb amerikai részvénypiaci helyzetté vált már most a koronavírus turbulencia. A vizsgált negyedszázad ezen első hat helyezettjének a sorrendje a következő (az ábrán számokkal jelölve):

- Első helyezett: A 2008-2009-es pénzügyi válság

- Második helyezett: A 2020-as aktuális koronavírus válság

- Harmadik helyezett: Az 1998-as orosz válság

- Negyedik helyezett: A 2001. szeptember 11-i terrortámadás

- Ötödik helyezett: Az ezredfordulós technológiai buborék utáni tőzsdei összeesés 2002 nyári effektív mélypontja által okozott tőzsdei turbulencia

- Hatodik helyezett: Az 1997-es dél-kelet-ázsiai válság

(Kicsit visszább tekintve a tőzsdei történelembe az egész félelmi indikátor toronymagas első helyezettje továbbra is az 1987. október 19-i egynapos 22%-os összeomlás által kiváltott 170-es érték.) Cinikusan és ironikusan megfogalmazva a jelenlegi helyzetet, látható az, hogy mindössze 13 kereskedési nappal a 2020. február 19-én felállított S&P 500 index életpálya csúcsérték után máris illusztris társaságba, sőt annál is dobogóra került a jelenlegi tőkepiaci helyzet és még a dolognak egyáltalán nem látni a végét.

Olyat, hogy mindössze 13 kereskedési nap alatt jusson el a részvénypiac a totális eufóriából a vacogó pánikig még nem igazán láthattunk a modern tőzsdei történelemben. Ha megvizsgáljuk a 2008-2009-es pénzügyi válságot, az 1998-as orosz válságot, a 2001-es terrortámadást, a technológiai buborék utáni 2002-es mélyrepülést, illetve az 1997-es ázsiai válságot, akkor ezek mind egytől egyik társadalmi-gazdasági válságok voltak. Ezekkel szemben a jelenlegi koronavírus válság az eredetét tekintve természeti válság, aminek jelenleg kiszámíthatatlanul súlyos globális és lokális gazdasági és társadalmi következményei lesznek. Ezen okból kifolyólag duplán ismeretlen területre tévedt a tőkepiac az elmúlt hetekben, ami további óvatosságra kell, hogy intsen minden tőkepiaci szereplőt. A két ismeretlen terület a következő:

- A koronavírus járvány kitörésekor még javában tartott, sőt teljes erővel tombolt a vezető jegybankok még a 2008-2009-es válságra adott extrém laza monetáris politikája. Szinte a teljes, 2008 óta kifejlesztett unortodox eszköztár működésben volt 2020 elején a maga nulla és negatív kamataival és eszközvásárlásaival. Most az extrém lazaság és a jelentős részben emiatt kialakult eszközár buborékok mellett kell kezelniük a jegybankoknak az újonnan felbukkant válságot. Újabb unortodox válságkezelési módok jöhetnek.

- Az elmúlt évtizedekben elementáris ütemben nemzetközivé váló világunk és világrendünk első globális járványhelyzetét látjuk. Semmilyen korábbi tőkepiaci minta nincs egy ilyen világjárvány által megmutatkozó tőzsdei mozgásokra. Nincs precedens. Ez most a precedens.

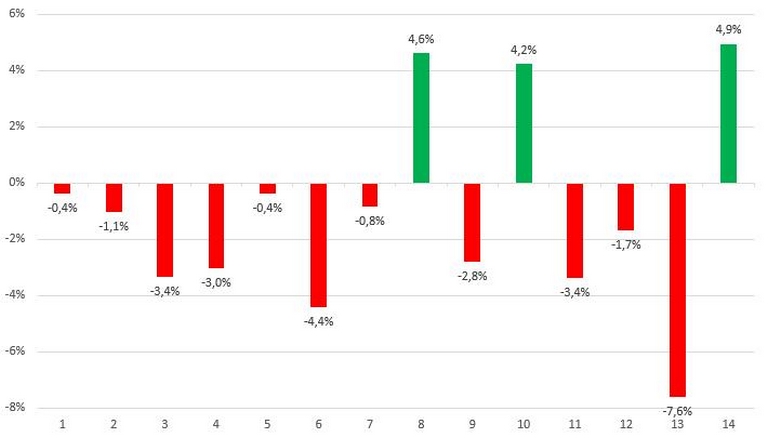

A modern kor precedens nélküli világjárványa máris olyan tőkepiaci turbulenciákat okoz, amik hasonlóan a kiváltó okhoz szinte precedens nélküliek. A kőolaj ára a pénteki (március 6.) napi csúcs és a hétfői (március 9.) napi mélypont között 41%-ot esett. Az S&P 500 index 13 nap alatt 19,4%-ot esett. Így váltotta fel a teljes eufóriát totális pánik három hét alatt. A jelenlegi turbulenciát kiválóan mutatja az indexcsúcs óta eltelt 14 kereskedési nap százalékos záróár változásainak az alakulása:

A csúcsok óta eltelt 14 napból 11 eső és 3 emelkedő napot láthattunk. A három emelkedő nap 4,6%-os, 4,2%-os és 4,9%-os "szárnyalása" senkit ne tévesszen meg. A részvénypiacra 2009 után érkező befektetők számára írom le, hogy ez a karakterisztika "a medve lábnyoma". Tréfás állat ugyanis a medve, emiatt az eső medvepiacokon vannak szinte mindig a legnagyobb napi emelkedések.

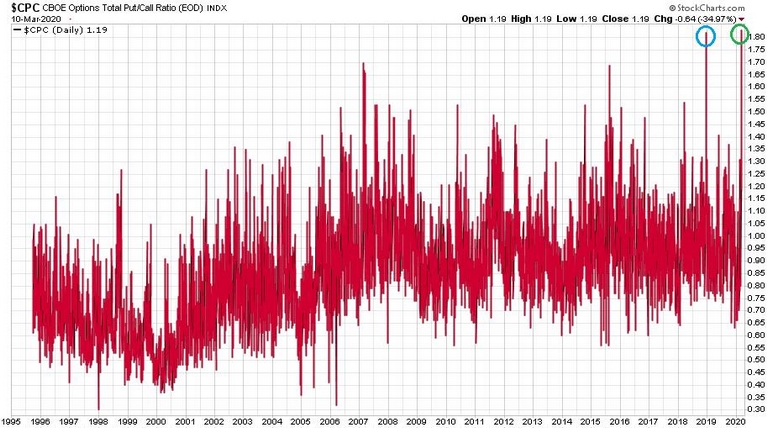

Szemben a volatilitási indexszel, van már olyan félelmi indikátor, amely negyedszázados csúcsra emelkedett az aktuális turbulenciában. Ez pedig az opciós put-call arány hétfői 1,83-as értéke (zöld karika). Az alábbi ábrán a CBOE teljes opciós put-call arányának az alakulását láthatjuk az elmúlt 25 évben:

A hétfői 1,83-as érték azt mutatja, hogy 6 darab vételi opciós kötésre 11 darab eladási opciós kötés jutott. Minél magasabb ez az arány, annál inkább biztosítani szeretnék magukat a befektetők az általuk várt vagy nagyon elképzelhetőnek tartott piaci eséssel szemben. A put-call arány egy kiváló kontraindikátor is egyben. Az extrém félelmet jelzi sokszor, ami gyakran jelöli ki a piac lokális alját. Pontosan így történt ez az előző 2018. decemberi turbulenciában is, amikor a most a múltnak átadott 1,82-es érték (kék karika) 2018. december 20-án állt fel. Két kereskedési nap múlva jött is a totális mélypont, ami az elmúlt évek egyik legkiválóbb vételi alkalma volt, ugyanis egzakt módon a 200 hetes mozgóátlagot tesztelte meg karácsonykor az S&P 500 index.

Az S&P 500 index és a 200 hetes mozgóátlag említésével pedig elérkeztünk legfontosabb kérdésünkhöz, hogy vajon megtartja-e a piacot a jelenlegi helyzetben ez a védőháló? Az alábbi ábrán az S&P 500 index látható heti gyertyákkal ábrázolva 2014 és 2020 között:

NULLA FORINTOS SZÁMLAVEZETÉS? LEHETSÉGES! MEGÉRI VÁLTANI!

Nem csak jól hangzó reklámszöveg ma már az ingyenes számlavezetés. A Pénzcentrum számlacsomag kalkulátorában ugyanis több olyan konstrukciót is találhatunk, amelyek esetében az alapdíj, és a fontosabb szolgáltatások is ingyenesek lehetnek. Nemrég három pénzintézet is komoly akciókat hirdetett, így jelenleg a CIB Bank, a Raiffeisen Bank, valamint az UniCredit Bank konstrukcióival is tízezreket spórolhatnak az ügyfelek. Nézz szét a friss számlacsomagok között, és válts pénzintézetet percek alatt az otthonodból. (x)

A kék vonal ez a bűvös 200 hetes mozgóátlag, melynek jelenlegi értéke 2.641 pont. Ez jelenleg 8,4%-kal van a tegnapi záróár és 3,4%-kal a hétfői aktuális minimum alatt. A piac jelenlegi sebessége mellett ez pár órányi mozgásra van tőlünk. Aki nem hisz a 200 hetes mozgóátlag extra kiemelt jelentőségében, annak az alábbi esetek végiggondolását ajánlom:

- Az 1929 és 1933 közötti Nagy Gazdasági Világválság kezdetén, 1929 őszén összeomlott a Dow Jones index és kis híján lefelezett. Utána jött némi nyugalom és az esés felét visszaemelkedte a piac, mielőtt összeomlott volna. Hol volt ez az első fordulat? A 200 hetes mozgóátlagon.

- A Dow Jones index 1987. október 19-én egy nap alatt 22%-ot esett. A legendás összeomlás másnapján honnan fordult a piac? Milliméter pontosan a 200 hetes mozgóátlagról.

- A Nikkei 1990 elején az előző évek hatszorozása után 28%-ot esett, amivel megkezdődött az összeomlása a japán indexnek. Ezt követően ennek az esésnek a 45%-át visszaemelkedte első korrekcióként. Hol volt ez az első fordulat? Kicsivel a 200 hetes mozgóátlag fölött.

- Harminc évvel ezelőtt, 1990 nyarán Irak lerohanta Kuvaitot, ami akkor komoly turbulenciát okozott. A mérhetetlen pesszimizmus mellett hol fordult meg a piac 1990 októberében? Szinte teljesen pontosan a 200 hetes mozgóátlagon. Ezzel vette kezdetét a Nasdaq 1990-es évekbeli évtizedes diadalmenete.

- Ezen diadalmenet 2000 márciusában ért véget. A Nasdaq-100 index 2001 elejére már lefelezett. Honnan jött egy gyors 30%-os emelkedő korrekció a további esés előtt? A 200 hetes mozgóátlagról.

- Az előző 2008-as válság sem egy, a csúcsokról induló azonnali összeeséssel indult. Még a Bear Stearns kvázi csődbemenetelét is túlélte márciusban a piac. Sőt az addigi esés 58%-át le is dolgozta egy emelkedő korrekcióban. Hol állt meg az első esés? Kicsivel a 200 hetes mozgóátlag alatt.

Ezek mind olyan esetek voltak, amikor a piac legfontosabb indexe az élete csúcsáról egy megelőző komoly és sokéves emelkedés után hirtelen esésnek indult. Minden ilyen esetben a 200 hetes mozgóátlag megvétele párhetes vagy sokszor éves, illetve évtizedes távon kiváló döntésnek bizonyult. Pontosan ez volt a helyzet az aktuális bikapiacon is az S&P 500 esetében 2016 elején és 2018 végén is.

Azonnal pénzre van szükséged? Keresd meg a legjobb pénzügyi segítséget kalkulátorunkkal!

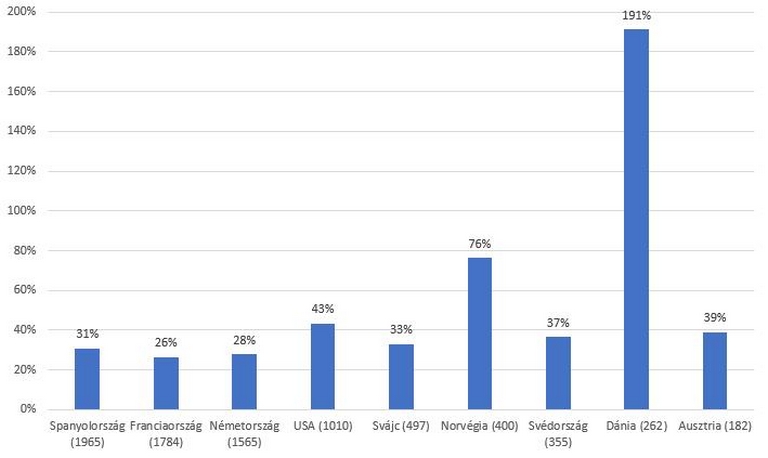

A rövidtávon (és több esetben hosszútávon is) jó döntésnek bizonyuló 200 hetes mozgóátlag vételnek minden esetben volt egy igazi pszichológiai nehézsége. Tulajdonképpen eső piacon kellett "elkapni egy hulló kést" nagyon-nagyon nyomasztó és rossz hangulatban. Ha az elkövetkező napokban teszteli meg a bűvös 2.641 pontos szintet az S&P 500 index, akkor ahhoz ez a bizonyos extrém rossz hangulat szinte 100% biztosan garantálva lesz. A tőzsdei kereskedők napi rutinjának új nyitóoldalát (worldometers.info/coronavirus/) megnézve hajnalban egy félelmetes kép fogadott. Az alábbi ábrán kilenc fejlett ország koronavírus fertőzési esetszámainak napi százalékos növekedése látható 2020. március 10-én (zárójelben az aktuális fertőzési esetszám):

Tulajdonképpen tegnap vált világjárvánnyá a koronavírus. Az esetek ezres értéket átlépő számát és 26-43%-os napi szintű növekedési dinamikáját figyelve Franciaország, Spanyolország, Németország és az Egyesült Államok pontosan ugyanabban a helyzetben van most, mint amilyen helyzetben az immár lezárt Olaszország volt 9-11 napja...

A tőzsdéken a gigászi csata az optimisták és a pesszimisták között folytatódni fog. Két elementáris erő csap össze egymással. A koronavírus világjárvánnyá válása a medvék oldalán, illetve a 200 hetes mozgóátlag vasbeton szintje a bikák oldalán.

Egyik kedves kollégám kapta Londonban még valamikor 1998-ban ezt a tanácsot egy tapasztalt kereskedési vezetőtől. Látva a mostani megaturbulenciát, a "do nothing" nem tűnik rossz lehetőségnek a következő hetekre.

* Jelen írás a szerző magányvéleményét tükrözi, ami nem feltétlenül egyezik a Pénzcentrum és a Concorde Csoport hivatalos álláspontjával.

A Wörtering matricák megkönnyítik a nyelvtanulást a tanulási nehézségekkel küzdő gyerekeknek.

A "Pisztrángok, szevasztok!" című könyv az online zaklatás és egyéb digitális veszélyek témáját járja körül, különös tekintettel a 7-12 éves korosztályra.

Balogh Petya: Ennyi lelkes, inspirált fiatalt egy helyen még nem is láttam életemben.

Nyílt homoktövis élményszüretet hirdet augusztus-szeptemberre egy Tápió-vidéki, többszörösen díjazott gazda.

-

Még könnyebb lesz a lakástakarékok felhasználása: te mit vennél belőle?

A lakástakarék megtakarítás lényegében bármilyen lakáscélra felhasználható.

-

Te mire költenéd a lakástakarékpénztári megtakarításodat?

A lakástakarék típusú öngondoskodás a piaci változások közepette is képes biztonságot adni.

-

20 éves Magyarország egyik legkedveltebb üzletlánca, a Lidl (x)

Közel 3,5 millió magyar elsőszámú választása, ha élelmiszerről van szó.

REA 2024 SUMMIT – Powered by Pénzcentrum

Future of Finance 2024

Sustainable World 2024