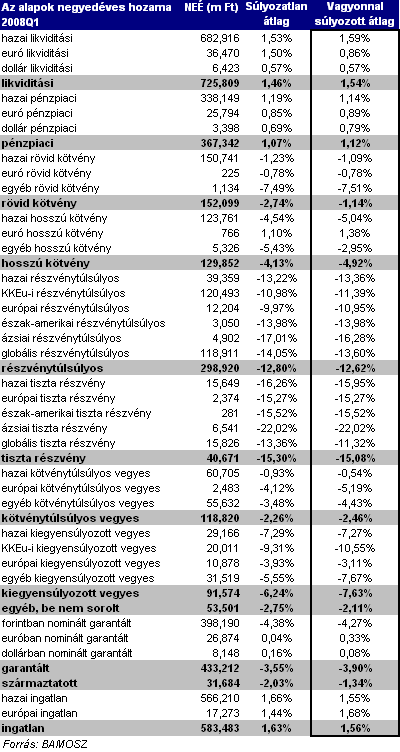

Jelentősen csökkent a hazai vagyonkezelési ágazatban kezelt tőke nagysága 2008 első negyedéve során, igaz, ezt részben egy BAMOSZ-tag tevékenységének beszüntetése magyarázta, de a piaci környezet sem kedvezett sem a befektetési alapoknak, sem pedig a különféle intézmények számára kezelt vagyon alakulásának, minden szegmensben veszteségekkel találkozhattunk a ő negyedév során. A pénztárak - élükön a magánnyugdíjpénztárakkal - a szabályozásnak engedve rendületlenül folytatták részvényvásárlásaikat, a biztosítók unit-linked termékei ugyanakkor részvényeladásokkal igyekezték csökkenteni meglehetősen magas kockázati kitettségüket a negyedév során - derül ki a BAMOSZ legfrissebb adataiból.

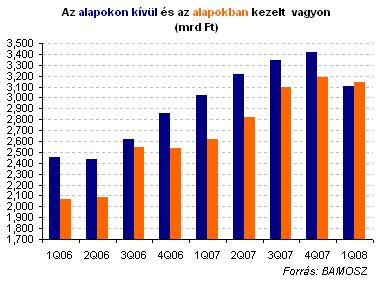

Rég nem látott módon sínylette meg a hazai vagyonkezelési piac a globális válság kapcsán kialakult piaci helyzetet 2008 első negyedében. A befektetési alapokban kezelt vagyon csupán elhanyagolható mértékben növekedett 2008 első negyedévében, az egyéb vagyonkezelésben - pénztáraknak, biztosítóknak, egyéb ügyfeleknek kezelt - vagyonok pedig jelentősen, 9,1 százalékkal csökkentek a negyedév során, igaz, javarészt egy technikai tényező következtében, miután a BAMOSZ egyik tagja a negyedév során beszüntette tevékenységét, így az általa kezelt vagyon is BAMOSZ körön kívül került.

A hazai vagyonkezelési szakmát tömörítő szervezet tagjai így a negyedév végén 3,145 milliárd forintot kezeltek befektetési alapokban, amelyet 3,106 milliárd forintnyi vagyonkezelt vagyon egészített ki, a teljes kezelt állomány így 6,251 milliárd forint volt 2008 első negyedévének végén. Mivel a vagyonkezelést is nagy részben befektetési alapokon keresztül valósítják meg a vagyonkezelők, a két kör között jelentős az átfedés. Az ezek nélkül számított nettó vagyon 5,708 milliárd forintot tett ki március végén.

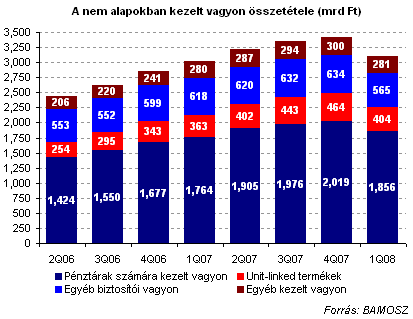

A nem alapokban kezelt vagyon szerkezete az egyik tag említett kilépése miatt nehezen összehasonlítható az előző negyedévekkel, így a változásokat nem érdemes részletezni, továbbra is igaz, hogy a BAMOSZ tagok által kezelt vagyonon belül a legnagyobb részt, több mint 1,800 milliárd forintot a pénztári vagyonkezelés - ezen belül is a magánnyugdíjpénztárak - jelentik.

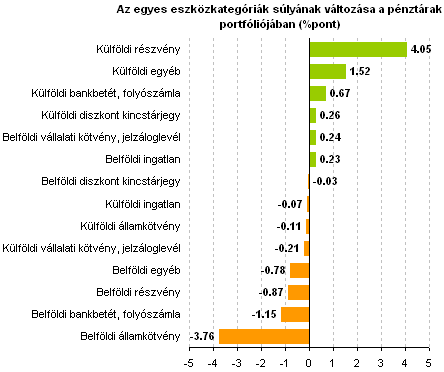

A pénztárak vagyonán belül az elmúlt negyedévben is folytatódott a jelentős átrendeződés, ami elsősorban a magánnyugdíjpénztárak választható portfólióinak kialakításából fakadt. A pénztáraknak legkésőbb 2009. január 1-től kell biztosítaniuk a tagok számára a három portfóliót, amelyek közül egyértelműen a legnagyobb kockázati szintet képviselő portfólióban kerül majd a vagyon legnagyobb része.

Emiatt a pénztáraknak jelentősen kell emelniük a részvénykitettségüket, így a külföldi részvények részaránya - direkt befektetésen alapokon keresztül - ismét jelentős mértékben, mintegy 4 százalékponttal nőtt a negyedév során. A pénztárak ezeket a vásárlásokat a hazai állampapírok részarányának csökkentésével ellensúlyozták, de szintén csökkentették a belföldi készpénz és részvényeszközeik súlyát is.

A pénztárak vagyonán belül továbbra is jelentős az állampapírok súlya, a hazai államkötvények részaránya ugyanakkor 50 százalék alá csökkent az elmúlt nagyjából egy év erőteljes részvényvásárlásainak köszönhetően. Ezek az új befektetések ráadásul főként a külföldi piacokat célozták, a pénztárak részvénykitettségének mintegy két harmada így a nemzetközi piacokhoz kötethető.

A BAMOSZ a pénztárak jellemző referenciaindexeinek alakulása alapján úgy becsülte, a pénztárak átlagosan jelentős, 6,2 - 6,8 százalékos veszteséget voltak kénytelenek elkönyvelni, míg a tőkebeáramlás az ágazatban nagyjából 35-40 milliárd forintot tett ki.

JÓL JÖNNE 2,8 MILLIÓ FORINT?

Amennyiben 2 809 920 forintot igényelnél 5 éves futamidőre, akkor a törlesztőrészletek szerinti rangsor alapján az egyik legjobb konstrukciót, havi 62 728 forintos törlesztővel a CIB Bank nyújtja (THM 12,86%), de nem sokkal marad el ettől az MBH Bank 62 824 forintos törlesztőt (THM 12,86%) ígérő ajánlata sem. További bankok ajánlataiért, illetve a konstrukciók pontos részleteiért (THM, törlesztőrészlet, visszafizetendő összeg, stb.) keresd fel a Pénzcentrum megújult személyi kölcsön kalkulátorát. (x)

A biztosítók igyekeznek túladni részvényeiken

Az elmúlt negyedévek tapasztalatai alapján a legdinamikusabban bővülő szegmens a unit-linked termékek vagyonkezelése volt, ezúttal azonban ez a bővülés a BAMOSZ tagok körében - javarészben az említett kilépés miatt - megtorpant, nehéz azonban megmondani, hogy mekkora volt a negatív piaci környezet hatása a BAMOSZ tagok által kezelt vagyon csökkenésben, amely így a negyedév végén mintegy 404 milliárd forintot tett ki.

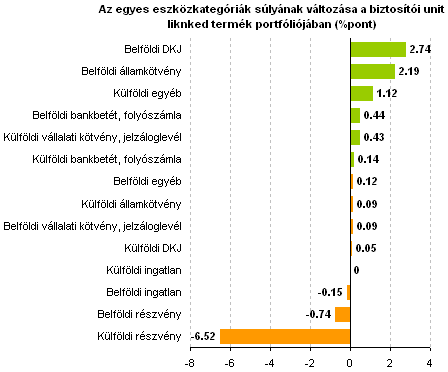

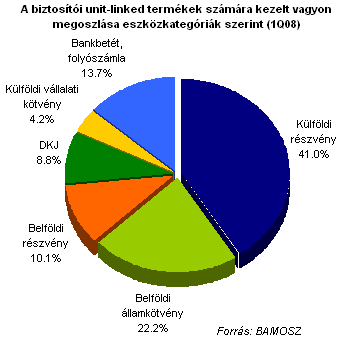

A unit-linked termékek esetében éppen ellentétes folyamatokat figyelhetünk meg, mint a pénztárak portfólióiban, hiszen a befektetésekhez kötött biztosítások mögöttes eszközalapjaiban jelentősen csökkent a külföldi részvények súlya, amelyet a vagyonkezelők elsősorban diszkontkincstárjegyekkel és hazai államkötvényekkel ellensúlyoztak. A unit-linked termékeknél ugyanakkor egyáltalán nem figyelhető meg a hazai és külföldi befektetési célpontok olyan markáns megkülönböztetése, mint a pénztári portfólióknál.

Az is igaz ugyanakkor, hogy a unit-linked eszközalapokat kezelő vagyonkezelők számára van miből csökkenteni a külföldi részvénykitettséget, hiszen az első negyedév jelentős eladásai utáni is mintegy 41 százalékot tesz ki ez az eszközkategória a termékek vagyonán belül. A teljes részvénykitettség a hazai eszközökkel együtt pedig több mint 50 százalék, lényegesen magasabb kockázatvállalásról beszélhetünk tehát ebben a kategóriában, mint a pénztáraknál, vagy akár a befektetési alapoknál megfigyelhető.

A Wörtering matricák megkönnyítik a nyelvtanulást a tanulási nehézségekkel küzdő gyerekeknek.

A "Pisztrángok, szevasztok!" című könyv az online zaklatás és egyéb digitális veszélyek témáját járja körül, különös tekintettel a 7-12 éves korosztályra.

Balogh Petya: Ennyi lelkes, inspirált fiatalt egy helyen még nem is láttam életemben.

Nyílt homoktövis élményszüretet hirdet augusztus-szeptemberre egy Tápió-vidéki, többszörösen díjazott gazda.

-

Még könnyebb lesz a lakástakarékok felhasználása: te mit vennél belőle?

A lakástakarék megtakarítás lényegében bármilyen lakáscélra felhasználható.

REA 2024 SUMMIT – Powered by Pénzcentrum

Future of Finance 2024

Sustainable World 2024