Óvatos derű jellemzi az európai cégek kilátásait, ennek ellenére a bankok továbbra is visszafogottan hiteleznek, a késedelmes fizetések aránya pedig nő. A romló fizetési magatartás egyik oka, hogy a szükséges hitelhez hozzá jutni képtelen vállalkozások inkább késedelmesen fizetnek beszállítóiknak. Magyarországon a "szállítói hitelek" nagysága mintegy tízszerese a rendszerben lévő banki hiteleknek, áll az Atradius Hitelbiztosító legfrissebb elemzésében.

Szerte Európában jelentős zavarokat okoz az elérhető finanszírozás hiánya, amely egyszerre okoz növekvő arányú fizetésképtelenséget és gyenge vállalati mérlegeket valamint lelassítja a válságból történő kilábalási folyamatot - mondta el Vanek Balázs az Atradius Hitelbiztosító magyarországi fióktelepének vezetője.

Ennek hátterében többek között az húzódik meg, hogy a válság közvetlen hatásai, valamint a gazdaság élénkítésébe ölt pénzek miatt a költségvetések eladósodottak, így az államok elszívják a finanszírozási forrásokat a vállalkozások elől. Sajnos a globális hatások alól Magyarország sem vonhatja ki magát, itt is megfigyelhető a hitellehetőségek beszűkülése, és a drága banki finanszírozás.

Emellett a vállalkozásokat a rossz arányú újraelosztási rendszer is sújtja Magyarországon. "Magyarországon az állam körülbelül 50 forintot von el minden megtermelt 100 forintból, miközben körülbelül 30-35 forint volna az ideális" - teszi hozzá Vanek Balázs. Eközben a belső kereslet továbbra is alacsony szinteken mozog, és nem lehet arra számítani, mint Németországban, ahol a lakosság megtakarításaiból vásárolt tartós fogyasztási cikkeket, így segítve a helyi vállalkozásokat.

A vállalkozások a válság alatt mindent megtettek a túlélés érdekében: leépítéseket hajtottak végre, költségeket csökkentettek, új piacokat kerestek. Azonban az alkalmazkodási kényszer ellenére felélték tartalékaikat. "Elérhető piaci finanszírozási lehetőségek hiányában a vállalkozások szállítói hiteleket vesznek igénybe, azaz inkább késedelmesen fizetnek beszállítóiknak. Sajnos ez tovább növeli a körbetartozások arányát, és hosszú távon a szállítók elvesztéséhez vezethet" - állítja Vanek Balázs. Jelenleg Nyugat-Európában egy eurónyi banki hitelre négy eurónyi szállítói hitel jut, azonban Magyarországon a szállítói hitelek összege körülbelül a tízszerese a rendszerben lévő banki hiteleknek.

JÓL JÖNNE 3,3 MILLIÓ FORINT?

Amennyiben 3 307 398 forintot igényelnél 5 éves futamidőre, akkor a törlesztőrészletek szerinti rangsor alapján az egyik legjobb konstrukciót havi 70 094 forintos törlesztővel az Erste Bank nyújtja (THM 10,83%), de nem sokkal marad el ettől a CIB Bank 70 482 forintos törlesztőt (THM 10,61%) ígérő ajánlata sem. További bankok ajánlataiért, illetve a konstrukciók pontos részleteiért (THM, törlesztőrészlet, visszafizetendő összeg, stb.) keresd fel a Pénzcentrum megújult személyi kölcsön kalkulátorát. (x)

Pedig a kilábalás kezdetén szükség volna hitelekre, azonban éppen a beépített biztonsági szabályok - előző évi, azaz 2009. évi mérlegek - miatt sem a bankok, sem a hitelbiztosítók nem bírálják el kedvezőbben a kölcsön- vagy limitemelési igényeket. Vanek Balázs úgy látja, hogy szektorálisan kell kezelni a fedezetvállalási politikát: azaz például az acél- és autóiparban igen rossz eredmények születtek tavaly, azonban az idén már megindult némi növekedés. Így ha a bankok és a hitelbiztosítók nem akarják megfojtani a cégeket, akkor az aktuális likviditási helyzetet kell nézni, nem csak a tavalyi adatokat; Magyarországon a jelenség mintegy 15 ezer céget érinthet. A reálgazdasági felfutás megjelenése a mérlegekben ugyanis akár 2-3 évbe is telhet. Emellett az Atradius arra készül, hogy a korábban pozitív limitlistát állít össze, azaz újra értékeli azokat a vállalatokat, amelyekre a válság miatt korábban törölte a fedezetet, azonban mégis megbízható vevőnek bizonyultak.

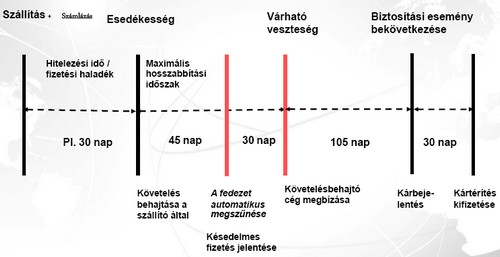

Ebben a helyzetben természetesen fontos a megfelelő követeléskezelés is, hiszen a fizetési késedelem időtartamának növekedésével egyre nő a nemfizetés kockázata. Magyarországon átlagosan 60 nap telik el a számla lejárta és a tényleges kifizetés között. A felszámolási eljárás pedig Magyarországon egy alig járható út: míg Nyugat-Európában a kintlévőségek 13-14%-ához jut hozzá a szállító az eljárás lezárása után, Magyarországon ez az arány mindössze 0,1% körül mozog. Ezért a vállalkozások szempontjából fontos a hatékony követeléskezelés, és a hitelbiztosítások megkötése, hangsúlyozza Vanek Balázs. Tavaly az Atradius a kifizetetlen számlák összegének 50-70%-át hajtotta be. Az Atradius igazgatója szerint a fizetésképtelenségi eljárások számának megugrását okozhatja az idén, hogy a mérlegeket az idén már csak elektronikusan lehet leadni, aki nem teszi, ott az adószám visszavonását kezdeményezi az APEH. Tavaly pedig 190 ezer magyar vállalkozás nem adott le beszámolót.

"Gyakori tévhit, hogy fenntarthatóan élni drága. (...) Pedig a fenntarthatóság sokkal gazdaságosabb" - Hegedűs Kristóf.

Egy fiatal közgazdász házaspár miért dönt úgy, hogy a budapesti életet hátrahagyva a Mátrába költözik, és megment egy 3,2 hektáros, kivágásra ítélt gyümölcsöskertet?

A környezettudatos, fenntartható életmód kialakítása mindannyiunk közös érdeke.

Anita a kislányának keresett használt télikabátot az online piacon, de a hatalmas kínálat ellenére sem találta meg, amit keresett. Így született meg a Ruhacsúszda ötlete.

-

Hagyományos péksütemények kiváló minőségben, generációkon át (x)

Az Aranycipó Kft. vajas fonott kalácsa elnyerte a KMÉ-védjegyet, amely a kiváló minőség és a hagyományos péksütemények iránti elköteleződést tanúsítja.

Portfolio Gen Z Fest 2025