A magánnyugdíjpénztárak tagjainak néhány napjuk van arra, hogy a visszalépésről döntsenek, azonban a gyűjtésünk szerint csak pár pénztár tudatta a nyilvánosságot arról, hogy marad-e a piacon. A pénztárak többsége kivár, egyrészt a visszalépések, másrészt a szektorban zajló konszolidáció miatt, és csak később közli, hogy mit tesz a fenntarthatatlan működési környezetben. Számításaink szerint a jelenleg álló 9 pénztár nagyon eltérő képet mutat, a nagyobbak és a kisebb pénztárak között is találunk jobban illetve kevésbé jobban álló szereplőket. Az nyilvánvaló, hogy a magasabb tartalékot felhalmozó pénztárak vannak előnyben, hiszen nincsenek lépéskényszerben, meglátásunk szerint azonban elkerülhetetlen lesz ilyen jogi környezetben az adomány bevezetése. Óriási kockázatok vannak működési oldalon, a nagyobb pénztárak pedig azért vannak előnyösebb pozícióban, hiszen éves szinten alacsonyabb adományt tudnak meghatározni, ez pedig magasabb fizetési hajlandóságot vetít előre.

Egyre fogynak a napok márciusból, a magánnyugdíjpénztáraknál maradó 100 ezer tagnak kevesebb mint egy hete van, hogy válasszon, marad-e a pénztárában vagy visszalép. Korábban írt cikkeinkben már bemutattuk, hogy sokkal jobb helyzetben vannak a pénztártagok, mint 2011 elején, a többség számára megérné a maradás, amennyiben a jogszabályok is elismerik, hogy jár teljes nyugdíj 2012-től, a fő kérdés viszont inkább az, hogy a nyugdíjpénztárak egyáltalán kibírják-e a hatalmas nyomást, amely rájuk nehezedik.

Megfejtettük mi áll a végelszámolások mögött

Ahhoz, hogy fel tudjuk mérni, hogy a pénztáraknak milyen lehetőségeik vannak, ahhoz meg kell néznünk a korábbi évek gazdálkodását, a dolgunkat megnehezíti, hogy egyelőre a legfrissebb adatokkal 2010-ről rendelkezünk, a 2011-es adatokra pedig csak hónapok múlva derülhet fény. Ennek ellenére jó képet kaphatunk a szektor állapotáról, főleg azért mert tudjuk a PSZÁF adatai alapján, hogy 2011-ben szektorszinten mekkora veszteség halmozódott fel.

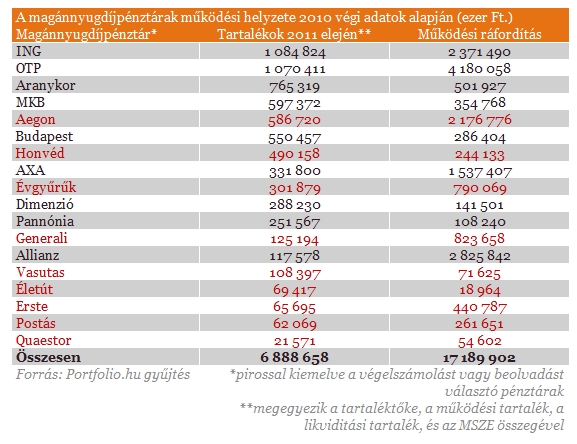

A gyűjtésünk szerint 2010-ben a magánnyugdíjpénztári szektor működési kiadásai 17 milliárd forintot értek el, a szektor összesített mérleg szerinti eredménye 2,7 milliárd dolláros negatívumot mutatott. A PSZÁF kockázati jelentésében szereplő kalkuláció felhasználásával megbecsültük a pénztárak beszámolói alapján, hogy mekkora összeg lehetett az a tartalék, amelyből a pénztárak 2011 elején gazdálkodhattak a sorfordító év kezdetén. Azt találtuk, hogy 6,9 milliárd forintos összeg volt a pénztáraknál, amelynek döntő része a pénztárak működése alatt felhalmozott nyereségekből jött össze, vagyis a tartaléktőkéből, ezen felül azonban még a működési és likviditási tartalék is rendelkezésére állt a pénztáraknak.

A Felügyelet statisztikái szerint tudjuk, hogy jelentős megszorításokat foganatosítottak a pénztárak, a 17 milliárdos kiadások 9 milliárd forintra csökkentek, azonban mivel a bevételek még ennél is drasztikusabban visszaestek a visszalépések és a nyugdíjvagyon átcsatornázása miatt, a 2011-es összesítés 5,9 milliárd forintos veszteséget mutatott. Ebből az egyszerű összevetésből is látszik, hogy a szektorban 12 év alatt felhalmozott működési tartalékot egyetlen év alatt sikerült szinte teljesen eltüntetni, ami kiválóan szemlélteti a szektor problémáit.

A gyűjtésünkből is kitűnik, hogy azok a pénztárak választották már korábban is a megszűnést, vagy kisebb arányban a beolvadást, amelyek kisebb tartalékkal rendelkezetek és/vagy alacsony taglétszámot tudtak felmutatni. A 2011-es adatok hiányában képtelenség megmondani, hogy az egyes pénztárak helyzetére miként hatott 2011, azt viszont sejthetjük, hogy milyen erőviszonyokkal indultak neki az évnek.

A nagy ötösből (ING, OTP, Aegon, Allianz, AXA) csak az ING, az OTP és az Allianz mondta egyértelműen azt, hogy fenn kívánják tartani a működést, az Aegon a működés beszüntetése mellett döntött, ami annak tudatában nem lehet meglepő, hogy fele akkora tartalékkal indultak neki az évnek, mint az OTP, miközben a veszteségük 2010-re vetítve ugyanakkora volt. Az AXA a gyűjtésünk szerint a lista első felében található, a honlapjukon közzétett információk szerint viszont nincsenek könnyű helyzetben, a működésüket az AXA tagvállalatai állják, végső döntés pedig április-szeptember között várható. A nagy ötös közül a legkisebb tartalékokkal az Allianz állt, azonban mint a cégnél elmondták, csoporton belüli támogatással (valószínűleg biztosítói hozzájárulással) próbálják a működésüket fenntartani hosszú távon is.

A kisebb pénztárak közül az Aranykor és az MKB is jelentős tartalékot gyűjtött össze, utóbbi a honlapján azt írja, hogy 2 évre elegendő tartaléka van, azonban a tagok hozzájárulása elkerülhetetlen lesz, viszont erről csak később döntenek. Ezt meghaladóan a Budapest Nyugdíjpénztár is tartalékainak köszönhetően kedvezőbb helyzetből várhatja a következő hónapokat, ellenben a Dimenzió és a Pannónia a nyilvános adatok szerint már nehezebb helyzetben van, még úgy is, hogy előbbibe a Generali, míg utóbbi pénztárba az Évgyűrűk és a Postás beolvadt. A Dimenzió közgyűlési előterjesztés szerint évente 160 millió forintot kellene gyűjtenie, ami a 3500 fős taglétszámmal számolva évente 45 ezer forintos adományt jelent. A Pannónia esetében egy hírlevél arra utal, miszerint évente 70 millió forintot kell a működésre fordítaniuk, ami éves szinten 20 ezer forintos adományt jelentene. Előbbi két pénztár azonban még nem döntött, a héten kerül sor a közgyűlésekre.

A kivárásra játszanak a pénztárak és a tagok is az adománnyal

Bárkinek járhat ingyen 8-11 millió forint, ha nyugdíjba megy: egyszerű igényelni!

A magyarok körében évről-évre nagyobb népszerűségnek örvendenek a nyugdíjmegtakarítási lehetőségek, ezen belül is különösen a nyugdíjbiztosítás. Mivel évtizedekre előre tekintve az állami nyugdíj értékére, de még biztosítottságra sincsen garancia, úgy tűnik ez időskori megélhetésük biztosításának egy tudatos módja. De mennyi pénzhez is juthatunk egy nyugdíjbiztosítással 65 éves korunkban és hogyan védhetjük ki egy ilyen megtakarítással pénzünk elértéktelenedését? Minderre választ kaphatsz ebben a cikkben, illetve a Pénzcentrum nyugdíj megtakarítás kalkulátorában is. (x)

Nyilvánvaló, hogy bevételek nélkül az összes pénztár a megszűnést választaná, az egyetlen járható út az, ha adományt kérnek a tagoktól a pénztárak, mivel azt teljes egészében a működésre lehet fordítani. Azt mindenképpen érdemes tisztázni, hogy a magánnyugdíjpénztári számla fenntartásának költségei vannak, a pénztár olyan nyilvántartási rendszert vezet akár egy bank, amiért a piacon elfogadott sztenderdek szerint is havonta néhány száz forintot el szoktak kérni a szolgáltatók.

Ezzel önmagában nem is lenne probléma, azonban a működési célú támogatást (adományt) nem lehet kikényszeríteni, a tagok csak saját megfontolásukból fizethetik be ezt az összeget a pénztárba. Jogszabályok alapján nem tehetik meg a pénztárak, hogy a működési költségeiket levonják a tagok aktuális hozamaiból vagy számlaegyenlegéből, és ez a legfőbb működési kockázat. A szereplők, ha a működés fenntartása mellett döntenek, akkor felvállalják az a kockázatot, hogy adományokból kell a működést fenntartani, akár hosszú évekig is, amíg nem jön egy előnyös jogszabályváltozás.

A pénztártagok között valószínűleg jelentős lesz a nemfizetők aránya, vannak pénztárak, amelyek azt mondják, csak a tagság fele fog fizetni, de találkoztunk olyan szolgáltatóval is, amely még ennél is rosszabb feltételekre számít. Teljesen logikus a tagok szempontjából a potyautas magatartás egy ilyen helyzetben, csupán abban lehet bízni, hogy a tagok, ha már letették a voksukat a pénztár mellett, akkor azt pénzben is megerősítik. A kisebb pénztárak, amelyeknek nincsenek nagyobb tartalékaik, éppen ezért nehéz helyzetben vannak, hiszen olyan magas adományt kell majd meghatározniuk, amely a tagokat valószínűleg el fogja ijeszteni, és átlépésre kényszeríti. A piaci erőviszonyokat viszont az Aegon döntése befolyásolhatja, hiszen a megszűnés miatt közel 20 ezer tagnak kell eldöntenie, hogy mihez kezd, átlép egy másik pénztárba, vagy visszatér az államhoz.

Vélhetően a pénztárak többsége éppen azért nem akart színt vallani, hiszen a visszalépések és átlépések a konszolidáció folyamán még a leosztást megváltoztathatják, és csak ha a maradók számáról végleges adat lesz, akkor tudnak becsléseket végezni. A következő fél évben vélhetően nem fog megmaradni a jelenlegi 9 pénztár, annál is inkább igaz ez, hiszen még senki sem tudja, hogy miként fog működni a támogatói rendszer. Most első körben a pénztáraknak azt kell eldönteniük, hogy felvállalják-e a működési kockázatokat, vagy sem, előnyt pedig az élvez, aki nagyobb tartalékokkal rendelkezik, hiszen ott meg lehet várni a többiek döntését. Ez viszont csak az első kör, az igazi vízválasztó akkor következik, amikor az adományra épülő rendszer elindul. Az a pénztár tud majd megmaradni, aki nagyobb tartalékkal áll, és a tagjait tudja mobilizálni az adomány fizetésére, ez viszont a nagyobb taglétszámú pénztárak malmára hajtja a vizet, hiszen itt lehet alacsonyabb tagdíjat meghatározni (évente 4000-5000 forintosat).

"Gyakori tévhit, hogy fenntarthatóan élni drága. (...) Pedig a fenntarthatóság sokkal gazdaságosabb" - Hegedűs Kristóf.

Egy fiatal közgazdász házaspár miért dönt úgy, hogy a budapesti életet hátrahagyva a Mátrába költözik, és megment egy 3,2 hektáros, kivágásra ítélt gyümölcsöskertet?

A környezettudatos, fenntartható életmód kialakítása mindannyiunk közös érdeke.

Anita a kislányának keresett használt télikabátot az online piacon, de a hatalmas kínálat ellenére sem találta meg, amit keresett. Így született meg a Ruhacsúszda ötlete.

-

Neked 1%, nekik egy újabb lépés a kórházi magány ellen (x)

Az Amigos a gyerekekért önkéntesei, 10 éve viszik a játékos nyelvtanulást a kórházakba. Segítsd őket, hogy jövőre is ott lehessenek a kórházi ágyak mellett.

-

Kiváló minőségű tejtermékek minden napra (x)

A Sole-Mizo Zrt. hat Mizo márkaterméke szerezte már meg a KMÉ-védjegyet, amely a kiemelkedő minőség garanciája a fogyasztók számára.

Portfolio Gen Z Fest 2025