Devizahitelesek százezrei próbálják meg a föld alól is előteremteni a végtörlesztéshez szükséges forrásokat. A rokoni, baráti pénzvadászat közben viszont nem szabad elfeledkezni a kapcsolódó adózási kötelezettségekről. Könnyen bele lehet szaladni egy vagyonosodási vizsgálatba is.

Illetékfizetési kötelezettsége keletkezhet a magánszemélynek, ha a hozzátartozóitól vagy más személyektől pénzt kap ajándékba például abból a célból, hogy a lakáshitelét törleszthesse - tudta meg a Pénzcentrum.hu a Nemzeti Adó- és Vámhivataltól (NAV). A pénz - mint ingóság - ajándékozása után két esetben kell illetéket fizetni: ha az ajándékozott összeg nagysága meghaladja a 150 ezer forintot, illetve ha az ajándékozásról szerződés készül.

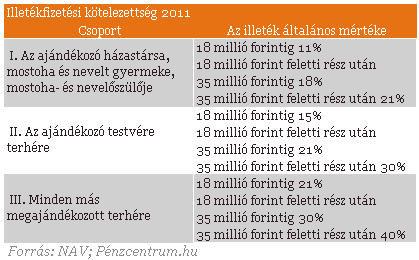

Az egyenes ági rokonoktól (ideértve az örökbefogadáson alapuló rokoni kapcsolatot is) kapott összeg, vagyis a szülő-gyermek közötti ajándékozás után nem kell illetéket fizetni. Ha viszont nem egyenes ági rokontól (például házastárstól, nevelőszülőtől, testvértől, nagynénitől, vagy esetleg egy baráttól) kapja a magánszemély ajándékba a pénzt, akkor azután illetéket kell fizetnie. Ennek mértéke attól függ, hogy az ajándékozó és a megajándékozott milyen családi kapcsolatban állnak egymással.

Illetékfizetési kötelezettségtől függetlenül minden, 150 ezer forintot meghaladó, ajándékba kapott összeget be kell jelenteni az adóhatóságnak. Ugyanez vonatkozik összegtől függetlenül arra az esetre, ha a felek ajándékozási szerződést kötnek.

Az ajándékozás tényét a megajándékozottnak kell bejelentenie a lakóhelye szerinti illetékes adóigazgatósághoz az ügyletet követő 30 napon belül. Ezt meg lehet tenni az ügyfélszolgálaton személyesen, illetve levélben, vagy az adóhatóság által erre a célra rendszeresített 11AVBA jelű nyomtatványon, amelyen az esetleges illetékmentességet is fel lehet tüntetni. Ha az ajándékozásról szerződés is készül, akkor annak eredeti példányát és egy másolatot is csatolni kell - tájékoztatta a Pénzcentrum-hu-t a NAV. A bejelentés elmulasztása miatt akár 100 ezer forint mulasztási bírságot is kiszabhat az adóhatóság a magánszemélyre.

Az ajándékozás után fizetendő illetéket az adóhatóság szabja ki. A határozat az átvételt követő 15 nappal válik jogerőssé, s további 15 napon belül kell megfizetni az illetéket. Ha egy későbbi ellenérzés során kiderül, hogy a magánszemély nem jelentette be az ajándékozást, és még illetéket is kellett volna fizetnie, akkor a meg nem fizetett összeg 50 százalékáig terjedő bírságot is kiszabhat a NAV.

Fontos tudni, hogy személyi jövedelemadót nem kell fizetni a magánszemély által magánszemélynek adott ajándék után.

Mi a helyzet a magánkölcsönnel?

Ha a magánszemély a hozzátartozóitól vagy más magánszemélyektől kölcsönt kap, akkor azután sem adót, sem illetéket nem kell fizetnie, sőt, be sem kell jelentenie az adóhatóságnak. Ha a kölcsönt kamatmentesen visszafizeti, akkor semmilyen adókötelezettség nem keletkezik - tudtuk meg az adóhatóságtól.

Ugyanakkor, ha a kölcsönt kapó magánszemély kamatot is fizet, akkor az a kölcsönadó egyéb jövedelmének minősül. A kapott kamat után a kölcsönbeadónak személyi jövedelemadót, másrészt 27 százalékos mértékű egészségügyi hozzájárulást (eho) kell fizetnie. Mivel magánszemélyt terhel a kötelezettség, az eho-t csak a kamatjövedelem 78 százaléka után kell leróni.

Ezt a jövedelmet a magánszemélynek az éves személyi jövedelemadó bevallásában kell bevallania. Ugyanakkor az adó és az eho előlegét a jövedelem megszerzésének negyedévét követő hónap 12. napjáig be kell fizetnie.

Nem érdemes trükközni, vagyonosodási vizsgálatkor minden kiderül

A vagyonosodási vizsgálatok kiterjednek valamely hitel visszafizetésére fordított forrás eredetének vizsgálatára is - közölte érdeklődésünkre az adóhatóság. A NAV szerint az ajándékozást vagy a kölcsönt célszerű szerződésbe foglalni abból a célból, hogy a hiteltörlesztés forrását a magánszemély egy esetleges vagyonosodási vizsgálat során igazolni tudja. Ugyanakkor a szerződés jó alap lehet arra is, hogy az adóhatóság megvizsgálja, az ajándékot vagy kölcsönt adó magánszemélynek lehetett-e akkora vagyona, annyi pénze, amelyből a kérdéses ajándékot, kölcsönt adhatta. Ebbe akkor is bele lehet szaladni, ha a végtörlesztőt kiválasztják ellenőrzésre, és kapcsolódó ellenőrzést indít a NAV.

Az adóhatóság kockázatelemzési szempontok alapján, célzottan választja ki az adózókat vagyonosodási vizsgálatokra. A kiválasztás alapjául szolgáló információk döntően az adóbevallásokból, más adózóknál végzett vizsgálatok adataiból, a bevallásokat alátámasztó kontrollinformációkból (például földhivatali adatszolgáltatás), illetve az adatszolgáltatásra kötelezettektől (például építésügyi hatóság, nyomtatványforgalmazó, cégbíróság) származnak.

Az adóhatóság mindezek alapján kiválasztási kritériumokat határoz meg, amelyek révén ki tudja szűrni azokat a magánszemélyeket, akiknél a jövedelemeltitkolás lehetősége fokozott kockázatot rejt magában és esetükben nagy valószínűséggel bizonyíthatóan érdemi megállapításhoz vezethet egy vagyongyarapodási vizsgálat. Jellemzően a több kockázati tényezővel is rendelkező adózókat helyezi előtérbe az ellenőrzések során a NAV. Vagyis nem kell minden végtörlesztőnek vagyonosodási vizsgálattól tartania, csak annak, aki más ok miatt is gyanús lesz az adóhatóságnak.

LAKÁST, HÁZAT VENNÉL, DE NINCS ELÉG PÉNZED? VAN OLCSÓ MEGOLDÁS!

A Pénzcentrum lakáshitel-kalkulátora szerint ma 19 899 074 forintot 20 éves futamidőre már 6,42 százalékos THM-el, havi 145 468 forintos törlesztővel fel lehet venni az UniCredit Banknál. De nem sokkal marad el ettől a többi hazai nagybank ajánlata sem: a CIB Banknál 6,93% a THM, míg a MagNet Banknál 6,87%; az Erste Banknál 6,89%, a Raiffeisen Banknál 7,00%, a K&H Banknál pedig 7,28%. Érdemes még megnézni magyar hitelintézetetek további konstrukcióit is, és egyedi kalkulációt végezni, saját preferenciáink alapján különböző hitelösszegekre és futamidőkre. Ehhez keresd fel a Pénzcentrum kalkulátorát. (x)

Vagyonosodási vizsgálatra kiválasztási szempontok lehetnek magánszemélynél:

- az adóbevallások adatai, az adóbevallás beadásának elmulasztása,

- a benyújtott kontrolladatok és a magánszemély által beadott bevallás adatainak ellentmondásai,

- nagy értékű ingatlan vásárlása, értékesítése,

- ingóság adás-vétele,

- nagy összegű életbiztosítás vagy pénzintézeti kifizetés,

- más magánszemélynél korábban elvégzett vagyonosodási vizsgálat eredménye,

- nagy összegű rendszeres kölcsönadás más magánszemélyek részére,

- az adózó indokolatlan és gyors vagyongyarapodásával kapcsolatos közérdekű bejelentés

KATTINTS a Pénzcentrum.hu kalkulátorára! Érdemes forinthitelre váltani? Számold ki!

"Gyakori tévhit, hogy fenntarthatóan élni drága. (...) Pedig a fenntarthatóság sokkal gazdaságosabb" - Hegedűs Kristóf.

Egy fiatal közgazdász házaspár miért dönt úgy, hogy a budapesti életet hátrahagyva a Mátrába költözik, és megment egy 3,2 hektáros, kivágásra ítélt gyümölcsöskertet?

A környezettudatos, fenntartható életmód kialakítása mindannyiunk közös érdeke.

Anita a kislányának keresett használt télikabátot az online piacon, de a hatalmas kínálat ellenére sem találta meg, amit keresett. Így született meg a Ruhacsúszda ötlete.

-

Meghívó (x)

XXVII. közgyűlését tartja az MGYOSZ

-

Műtárgyak, mint befektetés: trend vagy lehetőség? (x)

Rolex és Vaszary uralják ma az értékkövető piacot

Portfolio Gen Z Fest 2025