Miközben a frank árfolyama "csak" 20%-kal nőtt, a magyar bankok nem teljesítő lakossági hiteleinek állománya 35%-kal emelkedett egy év alatt - mutatják a Magyar Nemzeti Bank március végi állapotot tükröző statisztikái. A végtörlesztés miatt eltűnő hitelek automatikusan növelték a probléma viszonylagos nagyságát: a bankok nem teljesítő lakossági hiteleinek aránya az egy évvel korábbi 10,5%-ról 15,0%-ra emelkedett. A már 90 napon túli fizetési késedelemben lévő hitelek kezelésében egyelőre kevés eredménnyel jártak az állami közreműködéssel elindult programok, az új árfolyamgát viszont segíthet a problémahalmaz további növekedésének megállításában.

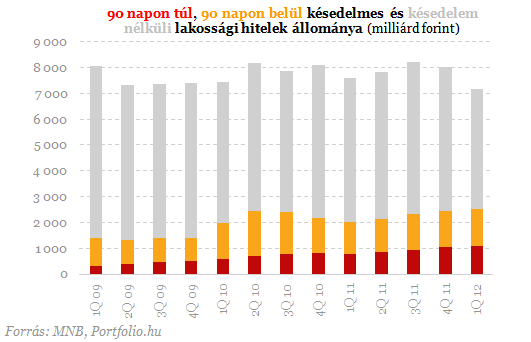

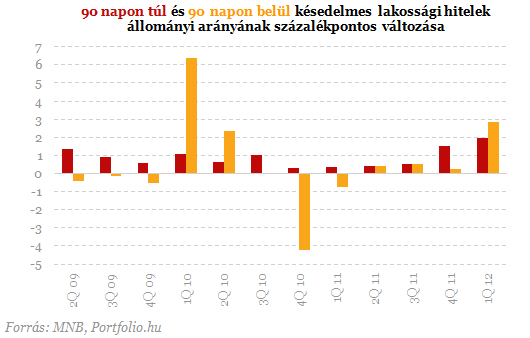

Tovább nőtt a késedelmes lakossági hitelek állománya az év első három hónapjában, mégpedig a december végi 1048 milliárd forintról 3,1%-kal 1080 milliárd forintra. Annak ellenére következett ez be, hogy a svájci frank (255,9 forintról 245,3 forintra) és az euró (311,1 forintról 295,6 forintra) árfolyama is csökkent a negyedév során. A forint erősödése tehát mind a meglévő késedelmes hitelállomány nagyságát, mind a devizahitelesek törlesztőrészletét csökkentette volna. Nem állt meg azonban a korábban elindult folyamat: egyre nagyobb a késedelmes lakossági hitelek összege.

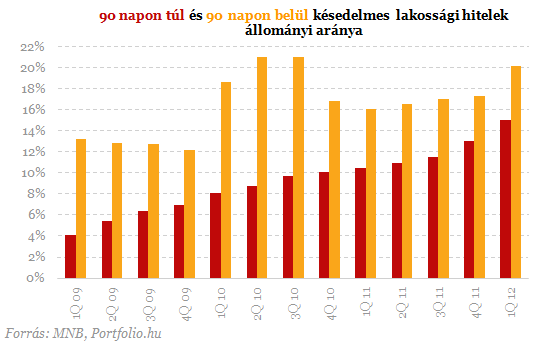

A

nem teljesítő (90 napon túli késedelemben lévő) lakossági hitelek

állomány szerinti aránya az MNB adatai szerint 15,0%-ra emelkedett, ami

4,5 százalékponttal magasabb az egy évvel és 2 százalékponttal az egy

negyedévvel korábbi adatnál. A késedelem nélküli hitelek aránya rekord

alacsony szintre, 64,8%-ra csökkent, vagyis hiteleinek kevesebb, mint

kétharmadát törleszti szerződésszerűen a magyar lakosság. Az arányok

romlásában jelentős szerepet játszott a végtörlesztés, hisz ez az idei

év első három hónapjában 712 milliárd forinttal (a tavaly év végivel

együtt 1354 milliárd forinttal) csökkentette a bankok deviza

jelzáloghitel-állományát, azon belül is túlnyomó részben a késedelem

nélkül törlesztőkét. Ez automatikusan emelte a problémás hitelek

arányát.

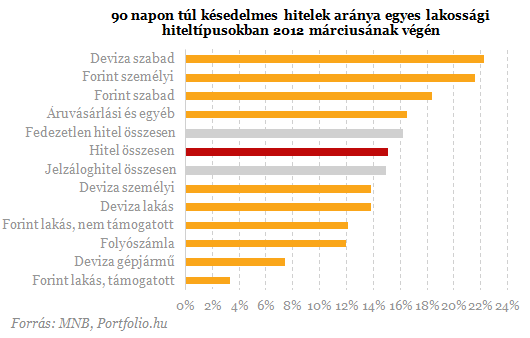

Az

egyes lakossági hiteltípusok NPL-mutatójában jelentős különbségek

mutatkoznak. Jól mutatja a végtörlesztés hatását, hogy a szabad

felhasználású deviza jelzáloghitelek esetében emelkedett a legmagasabb

szintre ez a mutató, ugyanis elérte a 22,2%-ot. Hogy azonban a probléma

nem azonos a devizahitelek problémájával, azt az is mutatja, hogy rögtön

utánuk a forint alapú személyi hitelek (21,5%) és a szintén forint

alapú szabad felhasználású jelzáloghitelek (18,3%) következnek. Továbbra

is üdítő kivételt jelentenek azonban a kamattámogatott forint

lakáshitelek, amelyek esetében az állami kamattámogatás mértéke, a

felvétel (döntően 2000-es évek eleje) óta jellemzően bekövetkezett

bérszint-emelkedés és a törlesztőrészletek fixálása is kedvezően hatott a

hitelportfólió minőségére.

A

végtörlesztés kétfajta hitel portfólióminőségére azonban kedvezően

hatott: 1. a nem támogatott forint lakáshitelek mutatója 13,7%-ról

12,1%-ra, a forint alapú szabad felhasználású jelzáloghiteleké pedig

21,4%-ról 18,3%-ra csökkent (utóbbit a korábbi adatok torzításai miatt

nem szerepeltetjük az alábbi ábrán). Holott a nem teljesítő hitelek

abszolút nagysága nem csökkent, sőt nőtt e két kategóriában is. A

jelenség magyarázata, hogy a forinthitelek esetében nem

végtörleszthettek kedvezményesen az ügyfelek, viszont növelte a

hitelállomány nagyságát a végtörlesztési céllal felvett hitelek mintegy

224 milliárd forintos negyedévi (a teljes végtörlesztési időszak alatt

313 milliárd forintos) volumene.

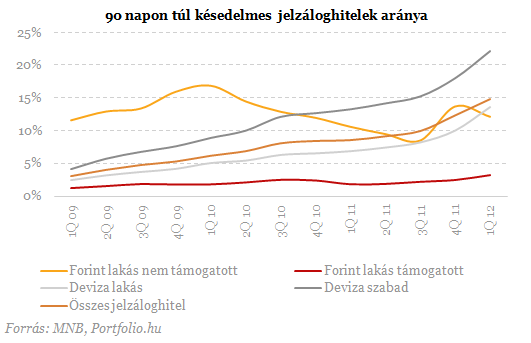

Mindezek

eredményeképpen összességében emelkedett a nem teljesítő hitelek

arányának növekedési üteme a magyar bankszektorban. Mivel azonban a

hitelek késedelembe esését jelentős részben a frank árfolyama okozza,

nagy könnyebbséget jelenthet a fizetési gondokkal küzdő, de 90 napon

túli (vagy semmilyen) késedelembe nem esett ügyfelek számára az április

1-jétől a közszolgák számára, illetve bankonként eltérő időpontban, de a

lakáshitelesek számára legkésőbb június 1-jétől, a szabad felhasználású

jelzáloghitelesek esetében pedig legkésőbb szeptember 1-jétől igénybe

vehető új árfolyamgát rendszere.

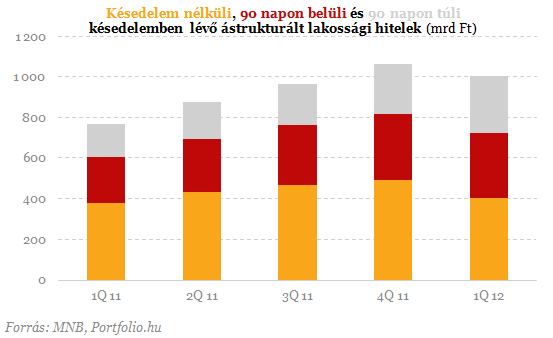

A

fenti adatok tartalmazzák a már átstrukturált hiteleket is a vonatkozó

késedelembe esettség szerint. Az MNB statisztikái tavaly év eleje óta

mutatják be ezeket külön megbontva is, és azt tükrözik, hogy a teljes

lakossági hitelállomány 14,0%-át (1055 milliárd forint) strukturálták

már át a bankok, szemben az egy évvel korábbi 10,10%-kal (2012 első

negyedévében viszont kevésbé volt ez jellemző, vélhetően a bankok

kapacitáskihasználtsága miatt). A bankok NPL-rátája enélkül minden

bizonnyal jóval magasabb lenne ma, ugyanakkor az átstrukturálások egy

része csak a problémák elodázását jelenti: az átstrukturált hitelek

27,6%-a ismét 90 napon túli késedelembe esett mára, 31,9%-uk pedig

szintén késve, de 90 napon belüli csúszással fizet.

JÓL JÖNNE 3,3 MILLIÓ FORINT?

Amennyiben 3 307 398 forintot igényelnél 5 éves futamidőre, akkor a törlesztőrészletek szerinti rangsor alapján az egyik legjobb konstrukciót havi 70 094 forintos törlesztővel az Erste Bank nyújtja (THM 10,83%), de nem sokkal marad el ettől a CIB Bank 70 482 forintos törlesztőt (THM 10,61%) ígérő ajánlata sem. További bankok ajánlataiért, illetve a konstrukciók pontos részleteiért (THM, törlesztőrészlet, visszafizetendő összeg, stb.) keresd fel a Pénzcentrum megújult személyi kölcsön kalkulátorát. (x)

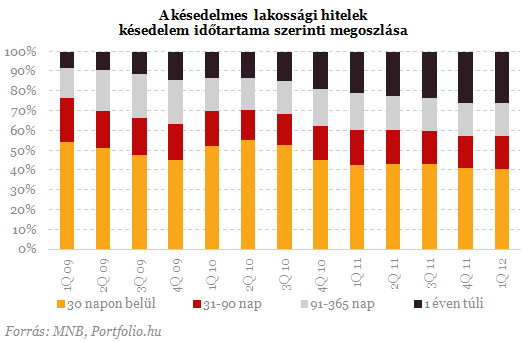

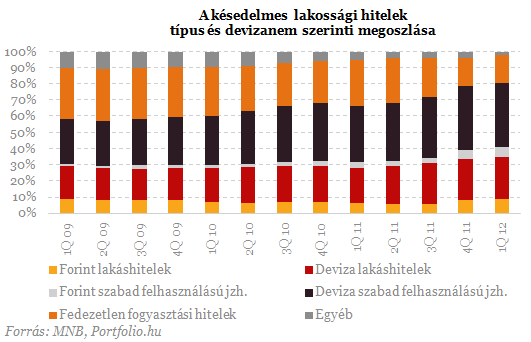

Az

alábbi ábrák tanúsága szerint a késedelmes hiteleknek a késedelem

időtartama szerinti megoszlása valamelyest kedvező irányba változott,

hisz csökkent a rövid időn belül késedelmes hitelek aránya (kisebb az

utóbbi időben késedelmessé vált hitelek aránya), a kisebb összegű, de

nagyobb számosságú fedezetlen fogyasztási hitelek aránya ugyanakkor

csökkent a nagyobb összegű, de kisebb számosságú jelzáloghitelek javára.

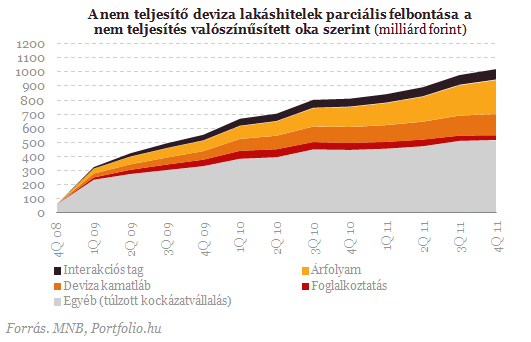

A

nem teljesítő hitelek késedelembe esésének okaival legutóbbi pénzügyi

stabilitási jelentésében a Magyar Nemzeti Bank is foglalkozott.

Ökonometriai modellük (Cox-féle hazárd modellen alapuló stresszteszt)

segítségével azt kapták, hogy a nem teljesítő deviza-lakáshitelek

állománya kevesebb mint fele lenne, ha a pénzügyi válság

következményeként nem gyengül az árfolyam, nem esik a foglalkoztatás és

nem emelkednek a hitelkamatok. A válság előtti évekre jellemző lazább

hitelezési feltételek önmagukban is jelentős növekedést eredményeztek

volna a nem teljesítő állományban. Ezt emelte meg jelentősen a válság

kitörése. Az állások elvesztése leginkább a válság első periódusában

növelte az állományt. A kamat és az árfolyam esetében ezzel szemben

folyamatos szélesedés figyelhető meg. A magasabb kamatszint tartósan

megnöveli a nem teljesítés valószínűségét, míg az árfolyam esetében az

újabb és újabb gyengülési hullámok hagynak maguk után lenyomatot. Az

interakciós tag nagyrészt az árfolyamgyengülés és kamatemelkedés

kölcsönhatásából adódik, vagyis ez a tag is a törlesztőrészletek

emelkedéséhez köthető inkább. Összességében tehát az MNB elemzőinek

számításai szerint a törlesztőrészletek növekedésének számottevően

erősebb hatása volt a kötelezettségek teljesítésére, mint a

megnövekedett munkanélküliségnek.

A 90 napon túli késedelmes lakossági hitelek problémáján alapvetően két program segíthet:

1.

A 2012. évi XVI. törvény értelmében a bankok kötelesek augusztus 31-ig

forintra váltani és a tartozás 25%-át elengedni azok fel nem mondott

deviza jelzáloghitele esetében, akiknek a késedelme már tavaly

szeptember 30-án meghaladta a 78 ezer forintot, és a szerződés szerinti

ingatlanérték nem haladta meg 20 millió forintot, valamint az adós május

15-ig írásban nyilatkozott arról, hogy a késedelembe esésének oka a

fizetőképességben beállt jelentős, igazolható romlás volt. A program

iránt azonban május 15-éig csak mérsékelt érdeklődést tapasztaltak a

bankok az érintettek részéről.

2. A Nemzeti Eszközkezelő a korábban eldöntött 5 ezer helyett 25 ezer ingatlant vásárol meg 2014 végéig az erre jogosultaktól, ebből 8 ezer az idei évre jut. A vásárlások felfutása azonban az eddigi tapasztalatok alapján csak az év második felében várható. Az érintettek pedig alacsony havi összegért visszabérelhetik lakásukat az állami tulajdonostól.

A fenti két program tapasztalatainak értékelésével egyelőre tehát várni kell, az azonban bizakodásra ad okot, hogy a probléma terebélyesedésének (az NPL-ráta emelkedésének) megakadályozásában sokat segíthet az április 1-jétől december 31-ig igyényelhető, már említett új árfolyamgát rendszere, ugyanakkor a forinthiteleseken és a fedezetlen devizahitellel rendelkezőkön ez sem segít.

"Gyakori tévhit, hogy fenntarthatóan élni drága. (...) Pedig a fenntarthatóság sokkal gazdaságosabb" - Hegedűs Kristóf.

Egy fiatal közgazdász házaspár miért dönt úgy, hogy a budapesti életet hátrahagyva a Mátrába költözik, és megment egy 3,2 hektáros, kivágásra ítélt gyümölcsöskertet?

A környezettudatos, fenntartható életmód kialakítása mindannyiunk közös érdeke.

Anita a kislányának keresett használt télikabátot az online piacon, de a hatalmas kínálat ellenére sem találta meg, amit keresett. Így született meg a Ruhacsúszda ötlete.

-

30 éve együtt – az INTERSPAR múltja, jelene és jövője (x)

A SPAR Magyarország nem csupán egy új üzlettípust hozott be az országba, hanem egy modern, kényelmes és családbarát vásárlási élményt is, amely azóta is milliók mindennapjainak része.

Portfolio Gen Z Fest 2025