A svájci frank jegyzése a reggeli 442,95 forintról 442,54 forintra gyengült, míg a dolláré 392,77 forintról 395,84 forintra emelkedett.

Feketén-fehéren: Hogyan teljesítettek az eurozóna-tagországok a maastrichti kritériumok terén?

A maastrichti kritériumokat sok kritika érte az elmúlt közel három évtizedben. A kritériumrendszer 1992 óta változatlanul, minden rugalmasságot mellőzve működik, miközben az euroövezeti csatlakozás szempontjából fontos tényezőket (például reálgazdasági szempontokat) nem vesz figyelembe. Eközben az előírt kritériumok válságidőszakokra különösen érzékenyek, ami részben magyarázatot ad arra, hogy az előírásokat miért nem teljesítik maradéktalanul az eurozóna-tagországok sem. Az MNB álláspontja szerint a maastrichti kritériumrendszer idejétmúlt, ezért a sikeres eurobevezetés érdekében a kritériumok újrakalibrálására, valamint új feltételek megfogalmazására van szükség. Az elmúlt hónapokban egyre inkább a közbeszéd témájává vált az euro bevezetése hazánkban. A Magyar Nemzeti Bank aktívan foglalkozik a kérdéssel és több fórumon is hozzájárul az eurobevezetést övező diskurzushoz. Az MNB elkötelezett az euro sikeres és biztonságos bevezetése mellett. Cikksorozatunkban azt mutatjuk be, hogy az euro bevezetés milyen előnyökkel, hátrányokkal jár a gazdasági élet különböző területein, és hogy mit tanulhatunk az eddigi belépők esetéből.

Ahhoz, hogy egy európai uniós tagország bevezethesse az eurót, meg kell felelnie a maastrichti szerződésben foglalt konvergenciakritériumoknak. A kritériumrendszert eredetileg azért hozták létre, hogy az új tagországok csatlakozása ne jelentsen veszélyt az eurozóna inflációjára. A 2008-2009-es globális pénzügyi válságot követő időszakban ugyanakkor tartósan alacsony szinten alakult az infláció a valutaövezetben, ezért a kritériumok mögötti eredeti megfontolás – az inflációtól való félelem – ritkán jelenik meg az eurozóna-csatlakozásról szóló érvelésekben. A maastrichti szerződés az árstabilitáson felül a hosszú lejáratú kamatokra, a költségvetésre és az államadósságra, valamint az árfolyamra vonatkozóan fogalmaz meg elvárásokat.

A maastrichti konvergenciakritériumok és az azok mögötti megfontolások a következők:

- Árstabilitás: A kritérium célja, hogy a valutaövezethez újonnan csatlakozó országok ne emeljék az eurozóna inflációs rátáját.

- Hosszú lejáratú kamatláb: A tagállamok közötti kiegyensúlyozott gazdasági növekedés feltétele, hogy a monetáris unió országaiban hasonló legyen a reálkamatszint.

- Költségvetés: A fiskális kritérium korlátot szab a költségvetési hiánynak, ezzel az államadósság bővülésének, így csökkenti a szuverén államcsőd kialakulásának kockázatát.

- Államadósság: Megfelelően alacsony adósságszint mellett alacsonyabb a külső sérülékenység és nagyobb a gazdaságpolitikai mozgástér.

- Árfolyam-stabilitás: Ha a csatlakozni kívánó ország valutája szűk sávban ingadozik, akkor a csatlakozás miatt nem nő az euro volatilitása és az árfolyamrögzítés folyamata is kiszámíthatóbb.

A maastrichti szerződés óta eltelt közel három évtizedben az eurozónában jelentős gazdasági, társadalmi és technológiai változások mentek végbe, aminek legújabb fejezete a koronavírus-válságból való kilábalás időszaka. A maastrichti kritériumrendszer azonban 1992 óta változatlan, így például az árstabilitási kritérium sem alkalmazkodott az elmúlt szűk másfél évtized alacsony inflációs időszakához. Ennek ellenére a konvergenciajelentések továbbra is a maastrichti kritériumok alapján ítélik meg, hogy a csatlakozni kívánó országok mikor vezethetik be az eurót.

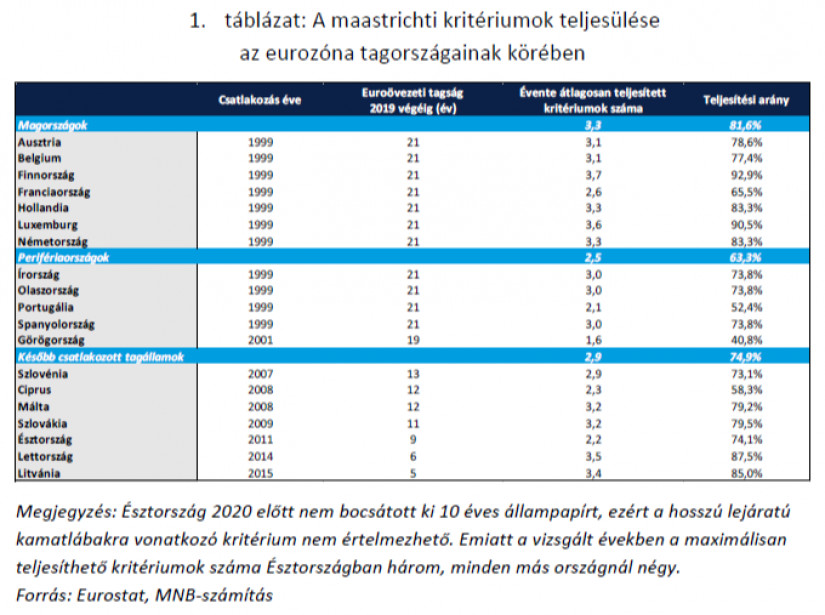

A maastrichti kritériumok ex post teljesülését – azaz a közös valuta bevezetése utáni időszakot – ritkábban említik az elemzések, ezért megvizsgáltuk, hogy az euroövezet országai hogyan teljesítettek a konvergenciakritériumok terén (1. táblázat). A valutaövezet országait elemzésünk során három csoportra osztottuk gazdasági fejlettségük alapján: magországokra, perifériaországokra és a később (2007 után) csatlakozott tagállamokra.[1]

A magországok az euroövezethez való csatlakozásuk óta az árstabilitási kritérium szempontjából egyértelműen jobb teljesítményt mutattak, mint a perifériaországok és a később csatlakozott tagállamok. Az utóbbi két csoport egy része (Írország, Portugália, Spanyolország, Görögország, Szlovénia, Ciprus, Észtország) a valutaövezeti tagság kezdeti szakaszában nem teljesítette a kritériumot, idővel azonban helyreállt az árstabilitás. Ellenben később (rendre 2012-től, 2013-tól és 2014-től) Görögországban, Cipruson és Szlovéniában is megfelelő mértékű volt az infláció. Az áremelkedéstől való félelmet a német gazdaságban jól mutatja, hogy az árstabilitás kritériumát csak Németország teljesítette 1999-es csatlakozása óta minden évben.

A fejlettebb országokban jellemzően alacsonyabbak a kamatok, így a hosszú lejáratú kamatok kritériumát a magországok maradéktalanul teljesítették. A perifériaországok ugyanakkor több évben is 2 százalékpont feletti mértékben haladták meg a küszöbértéket. A vizsgált országoknál azt láthatjuk, hogy válságidőszakban kevésbé sikerül az elvárt szinten tartani a hosszú lejáratú kamatokat. Így a 2008-2009-es válság negatív utóhatásaként Írország, Portugália, Görögország és Ciprus hosszú hozamai emelkedtek, aminek eredményeképp több éven keresztül nem tudták teljesíteni a kamatkritériumot.

Majd 2016 és 2018 között csak Görögország nem tudott megfelelni az előírásnak, 2019-ben pedig már az euroövezet minden országa teljesítette a kritériumot. A koronavírus megjelenésével ismét nagyobb kihívást jelentett alacsonyan tartani a hosszú hozamokat. A válsághelyzetre reagálva az Európai Központi Bank 2020 márciusában elindította Pandemic Emergency Purchase Programme (PEPP) elnevezésű eszközvásárlási programját, amely sikeresen megakadályozta a hosszú hozamok túlzott szétválását.

JÓL JÖNNE 2,8 MILLIÓ FORINT?

Amennyiben 2 809 920 forintot igényelnél 5 éves futamidőre, akkor a törlesztőrészletek szerinti rangsor alapján az egyik legjobb konstrukciót, havi 62 728 forintos törlesztővel a CIB Bank nyújtja (THM 12,86%), de nem sokkal marad el ettől az MBH Bank 62 824 forintos törlesztőt (THM 12,86%) ígérő ajánlata sem. További bankok ajánlataiért, illetve a konstrukciók pontos részleteiért (THM, törlesztőrészlet, visszafizetendő összeg, stb.) keresd fel a Pénzcentrum megújult személyi kölcsön kalkulátorát. (x)

A költségvetési kritérium tekintetében a periféria-, a magországok és a később csatlakozott tagállamok hasonló teljesítményt mutatnak, mint az árstabilitási kritériumnál. A 2008-2009-es válság következtében azonban megnőtt a nemteljesítés aránya. A válság után szinte mindegyik tagország túlzottdeficit-eljárás alá került, ugyanakkor az ezt követő konszolidáció üteme országcsoportonként eltérő volt: a perifériaországok költségvetése lassabban állt helyre. A koronavírus-válság miatt számos gazdaság megemelte a fiskális kiadások mértékét, amellyel párhuzamosan csökkent a gazdasági kibocsátás, vagyis a GDP-arányos költségvetési hiány 2020-ra érdemben emelkedett az eurozónában. Ez a tendencia megerősíti, hogy a költségvetési kritérium válságidőszakokra különösen érzékeny.

Az államadósság-kritérium tekintetében a magországok esetében is jellemző a kritérium nemteljesülése, közülük egyedül Luxemburg teljesítette maradéktalanul az államadósság szabályt. Finnország államadóssága 2015-ben emelkedett 60 százalék fölé, azonban ezt követően ismét folyamatosan mérséklődött. Szlovákia és a balti államok alacsony államadósságszinttel csatlakoztak a valutaövezethez, ami elősegítette, hogy tagságuk éveiben maradéktalanul teljesítsék a kritériumot. A korábban csatlakozó perifériaországok közül azonban Görögország, Olaszország és Portugália többszörösen a szabályt meghaladó államadósságot halmoztak fel.

Az elmúlt években az eurozóna-tagállamok ismét javuló tendenciát mutattak a kritériumok teljesítése terén, azonban a koronavírus-válság következtében megnőtt költségvetési kiadások és megugró adósságok a vonatkozó kritériumok teljesítésének tartós elmaradását okozhatják.

Összességében megállapítható, hogy a magországok esetében sem teljesül maradéktalanul minden maastrichti kritérium, ami elsősorban válságok alatt igaz. A később csatlakozott tagállamok hasonlóan teljesítettek, mint a magországok. Ezzel szemben a perifériaországok esetében jóval magasabb a nemteljesítés aránya, így tovább nőtt a térség lemaradása a magországokhoz képest. Ez a tartós divergencia bizonyítja az eurozóna heterogenitását és alátámasztja, hogy a sikeres eurobevezetéshez egy kiterjedtebb kritériumrendszerre van szükség.

* A szerzők a Magyar Namzeti Bank (MNB) munkatársai

A Wörtering matricák megkönnyítik a nyelvtanulást a tanulási nehézségekkel küzdő gyerekeknek.

A "Pisztrángok, szevasztok!" című könyv az online zaklatás és egyéb digitális veszélyek témáját járja körül, különös tekintettel a 7-12 éves korosztályra.

Balogh Petya: Ennyi lelkes, inspirált fiatalt egy helyen még nem is láttam életemben.

Nyílt homoktövis élményszüretet hirdet augusztus-szeptemberre egy Tápió-vidéki, többszörösen díjazott gazda.

-

Még könnyebb lesz a lakástakarékok felhasználása: te mit vennél belőle?

A lakástakarék megtakarítás lényegében bármilyen lakáscélra felhasználható.

REA 2024 SUMMIT – Powered by Pénzcentrum

Future of Finance 2024

Sustainable World 2024