2025 első negyedévében 7 százalékkal erősödött az eladó lakóingatlanok iránti kereslet

Itt a bejelentés: átírja a lakáshitel-szabályokat az MNB, felére zuhanhat 2024-től az önerő minimuma

Elkészült az MNB idei Makroprudenciális jelentése, amely az elmúlt év makroprudenciális és pénzügyi stabilitást érintő intézkedéseit veszi végig, emellett egy friss tervet is előkészít a fiatal, első lakásukat megvásárló hitelfelvevők számára - olvasható a Portfolión. Valamikor 2024 első felében az eddigi 20 százalékról 10 százalékra csökkenne a rájuk vonatkozó önerő-előírás. Az első lakásvásárlókkal részletesebben ebben a cikkünkben foglalkoztunk.

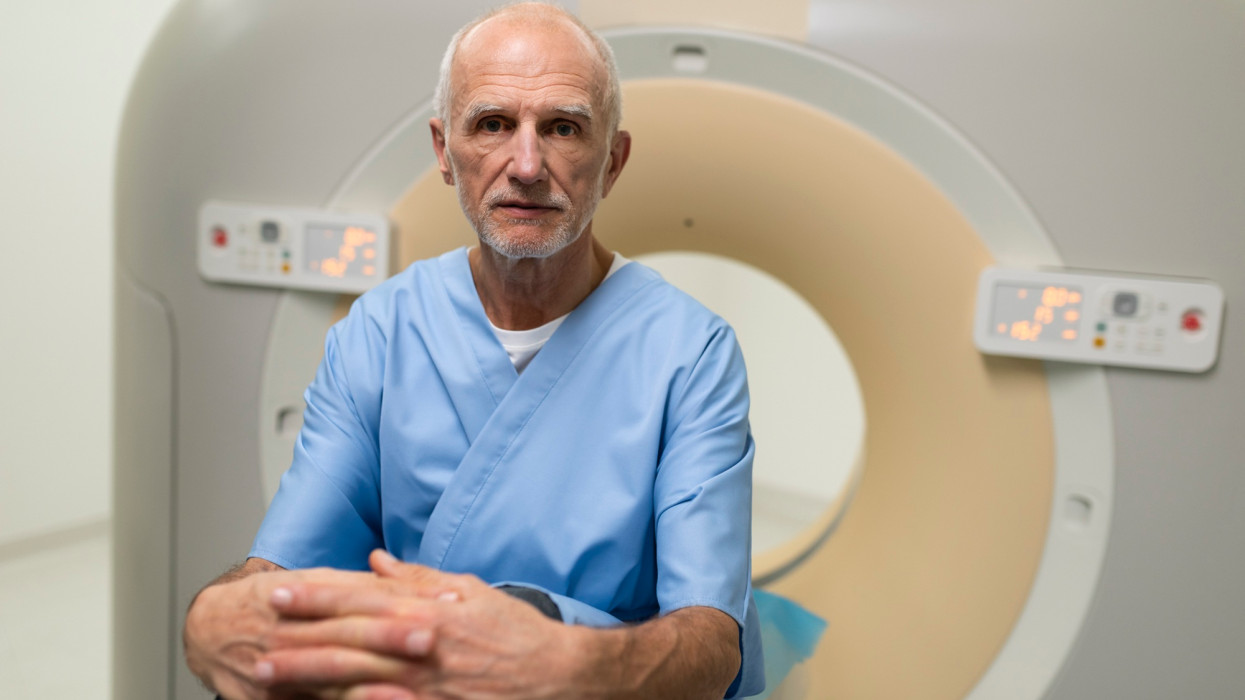

Szakács János főosztályvezető a jegybank szerdai online sajtótájékozatóján ismertette:

- az elmúlt években növekedtek, az utóbbi hónapokban viszont korrigáltak a rendszerkockázatok és a lakáspiaci kockázatok Magyarországon, így a bankokra vonatkozó 0,5 százalékos anticiklikus tőkepufferráta 2023. július 1-jei tervezett bevezetését egy évvel, a jövő év közepére elhalasztották,

- a kereskedelmi ingatlanpiacon látható kockázatok kezelésére hivatott a rendszerkockázati tőkepuffer, ami azt szolgálja, hogy az e területen várható veszteségeket jobban el tudják viselni az érintett bankok, és mielőbb kitisztítsák őket mérlegükből – a koronavírusjárvány miatt ezt 2020-ben felfüggesztették, de 2024. július 1-jével szintén aktiválják, viszont az MNB várakozásai szerint a bankok nagy részét nem fogja érinteni effektíven az intézkedés, így valóban csak preventív intézkedés lesz,

- a harmadik tőkepuffer-változat a bankok által szintén ismert rendszerszinten jelentős intézményekre vonatkozó tőkepuffer, 2024. január 1-jétől ezek a korábban már alkalmazott legmagasabb szintjüket fogják elérni.

Összességében úgy értékeli az MNB, hogy ezek a tőkepufferek nem gátolják a bankok hitelpiaci tevékenységét, viszont kellően támogatják és erősítik a pénzügyi stabilitást.

A fentiek mellett a jegybank szorosan követi a bankokra vonatkozó úgynevezett MREL-követelmények teljesítését is, a bankoknak 2024 elejéig még további 410 milliárd ennek megfelelő forrást kell kibocsátaniuk, tovább erősítve a pénzügyi rendszer stabilitását.

Ami az adósságfék-szabályokat illeti, az MNB eszközeinek a köre a jegybanktörvény módosításával bővült, hiszen a jövedelem nagyságához képest a teljes hitelösszeg arányát (LTI/DTI) is korlátozhatja a jegybank (erről részletesen itt írtunk), ennek a nagy hitelösszeg és hosszú futamidő mellett lehet jelentősége, de a jegybank egyelőre nem alkalmazza az eszközt aktívan. Változtak viszont 2023. július 1-jével a meglévő adósságfékszabályok: a jövedelmi (500 ezerről 600 ezerre) és a de minimis nominális küszöb változott (300 ezerről 450 ezerre) az inflációs környezetre való tekintettel, ahogy itt írtunk róla.

Kiemelten foglalkozott az MNB az első lakást vásárló hitelfelvevőkkel, akik számára nehéz az önerő előteremtése, a családtámogatások várható szigorodása pedig tovább ronthatja a lakáshoz jutási lehetőségüket. Ezért a jegybank a ma egységesen 80 százalékos hitelfedezeti (LTV) korlát célzott lazítását, vagyis az első lakást vásárlók kötelező önerejének a csökkentését tervezi, a nemzetközi példákkal összhangban. A jegybank tervei szerint a

20 százalékos önerőelvárás helyett 10 százalékos önerőelvárás vonatkozna a fiatal, első lakást vásárló hitelfelvevőkre, ami egy 30 millió forintos lakás megvásárlása esetén 3 millió forintos könnyítést jelentene az önerőnél.

2024 első felében léphet életbe az intézkedés a piaci szereplőkkel való egyeztetést követően. Az első lakásvásárlókkal részletesebben ebben a cikkünkben foglalkoztunk.

NULLA FORINTOS SZÁMLAVEZETÉS? LEHETSÉGES! MEGÉRI VÁLTANI!

Nem csak jól hangzó reklámszöveg ma már az ingyenes számlavezetés. A Pénzcentrum számlacsomag kalkulátorában ugyanis több olyan konstrukciót is találhatunk, amelyek esetében az alapdíj, és a fontosabb szolgáltatások is ingyenesek lehetnek. Nemrég három pénzintézet is komoly akciókat hirdetett, így jelenleg a CIB Bank, a Raiffeisen Bank, valamint az UniCredit Bank konstrukcióival is tízezreket spórolhatnak az ügyfelek. Nézz szét a friss számlacsomagok között, és válts pénzintézetet percek alatt az otthonodból. (x)

A jegybank azzal is foglalkozott, hogy az utóbbi időben fix kamatozású hitelt felvevők beleragadhatnak a magasabb kamatokba, ezért szeretné megkönnyíteni, pl. a Minősített fogyasztóbarát lakáshitelek paramétereinek a módosításával is a hitelkiváltásokat. Javasolják a díjmaximumok csökkentését és az egyszerűbb, digitális dokumentáció további térnyerését.

Az MNB számos eszközzel segíti a zöld átmenetet is, kiemelten vizsgálja a zöldítés lehetőségeinek a bővítését. A nemzetközi példák azt mutatják, hogy ezeknek a hiteleknek kisebb a kockázata, ezért rendszerkockázati szempontból is hasznos a támogatásuk. A Zöld Otthon Program kifutását követően az energiahatékony ingatlanok finanszírozása visszaesett a korábbi szintre, ezért vizsgálja az MNB, hogy szintén az adósságfékszabályok módosításán keresztül is ösztönözze a zöldhitelek felvételét.

A fentiek mellett az árnyékbankrendszerrel is foglalkozik a jelentés, ezek kitettségének aránya egyébként alacsony Magyarországon, mindössze 8,5%. Ide sorolhatók a bankcsoportokon kívüli nem banki pénzügyi vállalatok és magántőkealapok is. Nem lát a jegybank érdemi problémát, a felügyelet és a szabályozás erősödésével pedig a kockázatok tovább csökkenhetnek.

A fogyasztóvédelemmel is foglalkoztak, tavaly 384 ezer hitelintézetekhez benyújtott fogyasztói panasz érkezett az MNB-hez, végül 216 kérelem alapján indított vizsgálatot az MNB.

Tömegek adatait lopták el erről az appról: aki így utalt pénzt, annak a TB-száma is veszélyben lehet

A bank levélben értesítette az érintett ügyfeleket, és két év ingyenes személyazonosság-lopás elleni védelmi szolgáltatást ajánlott fel.

"Gyakori tévhit, hogy fenntarthatóan élni drága. (...) Pedig a fenntarthatóság sokkal gazdaságosabb" - Hegedűs Kristóf.

Egy fiatal közgazdász házaspár miért dönt úgy, hogy a budapesti életet hátrahagyva a Mátrába költözik, és megment egy 3,2 hektáros, kivágásra ítélt gyümölcsöskertet?

A környezettudatos, fenntartható életmód kialakítása mindannyiunk közös érdeke.

Anita a kislányának keresett használt télikabátot az online piacon, de a hatalmas kínálat ellenére sem találta meg, amit keresett. Így született meg a Ruhacsúszda ötlete.

-

Húsvét előtti kuponnapok a SPAR üzletekben! (x)

Eljött a húsvéti készülődés ideje, vedd Te is az irányt a legközelebbi SPAR vagy INTERSPAR áruház felé, ahol akár 20-60 százalékos kedvezmények, valamint két darab 20%-os kedvezményre jogosító Joker kupon is vár rád 2025. április 3. és 15. között.

-

Harmadszorra is a Gránit Bank lett Magyarország leggyorsabban növekvő digitális bankja (x)

Sorozatban a harmadik alkalommal ítélte a Gránit Banknak a „Leggyorsabban Növekvő Digitális Bank Magyarországon” díjat a neves brit pénzügyi szaklap, a Global Banking and Finance Review magazin.

Green Transition & ESG 2025

AI in Business 2025

Biztosítás 2025