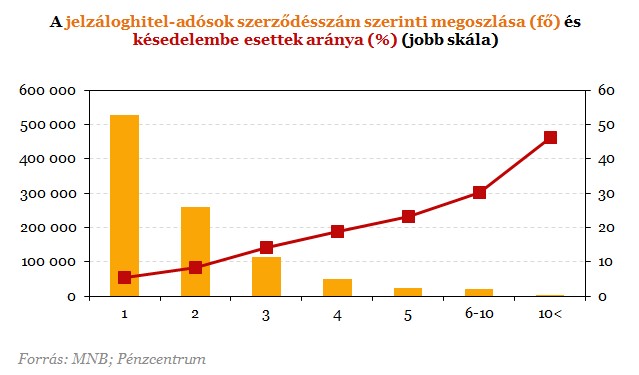

Érdekes ábrára lettünk figyelmesek az MNB legutolsó stabilitás jelentésében. A késedelmes hitelekkel foglalkozó fejezetében láthatjuk, minél több hitelt vesz fel valaki, annál valószínűbb, nem tudja majd azt visszafizetni tartozásait. Ez elég egyértelműnek tűnik, de igazán érdekes része az, hogy kiderült: Magyarországon 998 olyan ember van, akinek 10 vagy annál több jelzáloghitele van. 46 százalékuk már alig tudja fizetni a törlesztőrészleteket. A összes jelzáloghitel-adós közül 47 százaléknak egynél több szerződése van, így minimum 2 törlesztőrészlet kell fizetnie. Hogyan jutottunk el ide, mi az oka a törlesztések elmaradásának?

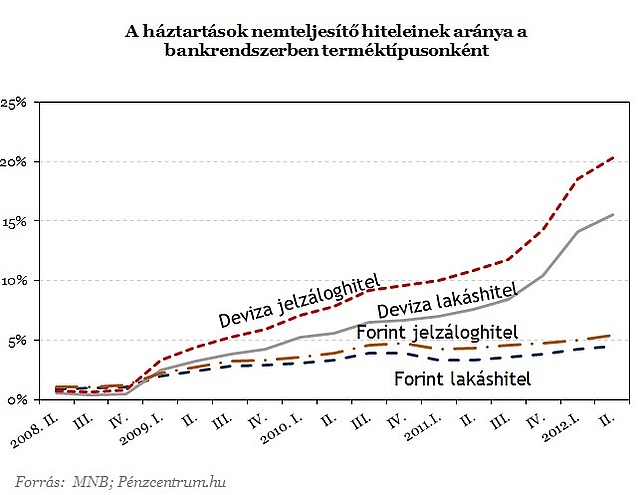

A devizahitelesek között sokkal nagyobb arányban vannak jelen a késedelmesek. Ennek a végtörlesztés is az oka, hiszen több jó adós szabadultak a kölcsöntől vagy kiváltották forint alapú tartozásra. Épp azoknak kedvezett a program, akik eddig is rendben tudták fizetni tartozásukat, így azok maradtak, akik nem tudták kifizetni zsebből a tartozásukat. Jól látszik, hogy a forinthitelektől tavaly év végén húztak el nagyobb mértékben a devizahitelek, ami a nemfizető adósokat illeti. Amíg a forinthiteleseknek elsősorban a közvetlen gazdasági hatások miatt nem tudtak fizetni (munkanélküliség stb.) a devizahiteleseknek szembe kellett néznie a magasabb törlesztőrészletekkel, ami a magasabb árfolyam és kamatszintek miatt ugrottak meg elsősorban.

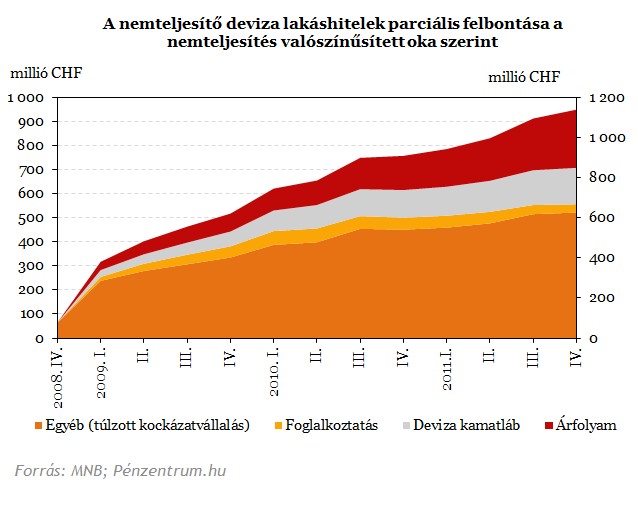

Egy még tavalyi jelentés szerint viszont nem ezek voltak az elsődleges okai a bedőlő devizahiteleknek. Az MNB ábrája szerint ugyan duplájára nőtt azoknak a száma, akik az árfolyam vagy a kamatváltozások miatt nem tudták végül fizetni tartozásukat, de a legfőbb ok mégis a bankok túlzott kockázatvállalási hajlandósága.

A túlzott kockázatvállalással kapcsolatos vádak elsősorban a bankokat érintik, de a mostani adósok is mindent megtettek annak érdekében, hogy minél magasabb összeghez jussanak hitelfelvételkor. A hitelintézetek felelőssége nem vitatható, hiszen sokszor az ingatlan értékének elenyésző részét képező önerő mellett is hajlandóak voltak hitelezni. Hogy a jövőben ne forduljon elő hasonló eset, több változtatásra is szükség lehet a jövőben, de vannak már olyan lépések, melyek a bankok és a hiteleseknek is kedveznek. A hitelek átlátható árazását elősegítő törvény már április óta él, ennek értelmében csak referenciahozamhoz vagy hosszabb időszakra 3-5 évre fixált hitelek nyújtására van lehetőség.

Ennek köszönhetően megvalósulhat az, hogy a hitelintézetek a hitelnyújtás idején már felmérik a teljes futamidőre kockázataikat. A válság idején jól látszott, hogy a kockázatok növekedésével a törlesztőrészletek is nőni kezdtek, ezzel gyakorlatilag a jól fizető adósokkal megfizettetve azt a kárt, amit a késedelmesek jelentenek a bankok számára. Egy ilyen korai kockázatkezelés mérsékeltebb hitelbírálatra kényszerítheti a bankokat, aminek következtében kisebb lehet a nemfizetés kockázata. Az új hitelfelvevők viszont alacsonyabb hitelösszegre számíthatnak.

Másik már megvalósult lépés a pozitív adóslista felállítása, amin a jól fizető adósok hiteltörténete gyűjthető. Nem kell magyarázni, mennyivel könnyítheti meg a bankok dolgát egy ilyen rendszer a jövőben.

Ami még segíthet

JÓL JÖNNE 3 MILLIÓ FORINT?

Amennyiben 3 000 000 forintot igényelnél 5 éves futamidőre, akkor a törlesztőrészletek szerinti rangsor alapján az egyik legjobb konstrukciót havi 64 021 forintos törlesztővel a CIB Bank nyújtja (THM 10,68%), de nem sokkal marad el ettől az ERSTE Bank (THM 10,83%) ígérő ajánlata sem. További bankok ajánlataiért, illetve a konstrukciók pontos részleteiért (THM, törlesztőrészlet, visszafizetendő összeg, stb.) keresd fel a Pénzcentrum megújult személyi kölcsön kalkulátorát. (x)

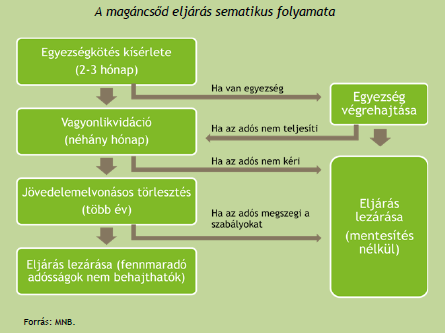

A magáncsőd bevezetése lehetővé tenné, hogy ha az adós és a hitelező nem jut megegyezésre a késedelem megállapítása után, az adós korlátozott ideig (pl. 5-7 évig) egy vagyonkezelővel együttműködve előre kiszámítható módon először egyes vagyontárgyainak eladásából, majd jövedelméből rendezhesse tartozását, ezt követően pedig a megmaradt tartozást a hitelező - a tartozásteljesítés sikerétől és a magáncsőd intézményének konkrét formájától függően - elengedje.

Ez segítene a hiteleseknek, hogy jobb feltételekkel zárják le tartozásukat, amikor már nem tudják fizetni a törlesztőrészleteket. A bevezetés módjától függően nagyobb kockázatot tolna a bankokra, ezzel a fedezet pontosabb értékelésére a hitelbírálati rendszer tökéletesítésére ösztönözné őket.

Óriási botrány robbant: úgy vertek át rengeteg Visa és MasterCard kártyatulajt, hogy észre se vették

A kártérítésre azok az ügyfelek jogosultak, akik független, nem banki üzemeltetésű ATM-eknél fizettek díjat készpénzfelvételkor.