A CashTag szakértőket kérdezett arról, hogy valóban megéri-e kocsira költeni a Munkáshitelt, és ha lebeszélhetetlenek vagyunk, akkor milyen verdára költsük el a pénzt.

Az új koronavírus-járvány okozta gazdasági sokkhatással egy jelentősen kiegyensúlyozottabb bankszektor néz most szembe, mint a 2008-as pénzügyi válság idejében. Azonban az aktuális hitelállományok ma is rekord méreteket öltenek, vajon a nem fizető hitelek megboríthatják a hitelintézeteket?

A 2008-as gazdasági válságnak számos strukturális oka volt. A jelenlegi gazdasági sokkhatást azonban egy szabad szemmel láthatatlan és megfoghatatlan vírus okozza. A bankok szerepe viszont az aktuális sokkhatásban is kiemelten fontos, ezt mutatja az is, hogy a hazánkban meghozott gazdasági mentőintézkedések is elsők között foglalkoztak a hitelesek helyzetével. A pénzügyi szektor a jelenlegi válságnak azonban nem csakhogy nem okozója, de a koronavírus-járvány okozta problémák megoldásának egyik kulcsfontosságú szereplője - írja az Economist elemzésében. Viszont a bankok sincsenek könnyű helyzetben, egy gazdasági recesszió ugyanis alapjaiban rengetné meg őket is.

- emelte ki Michael Corbat a Citigroup igazgatója. Emellett kicsit ellentmondásos, de a befektetők érdekeit is szem előtt tartva kell megerősíteni tőkehelyzetüket, egy olyan gazdasági környezetben, ahol a bankok részvényei a tőzsdei átlag kétszeresével estek mióta megnőtt az aggodalom a rossz hitelek bedőlésével kapcsolatosan - fűzte hozzá Michael Corbat.

Lakást vásárolnál de nem tudod hova fordulj hitelért? Nézz körül a kalkulátorunkban!

Milyen állapotban vannak a bankok?

A pénzügyi szektor kiváló állapotban vágott neki az új koronavírus okozta sokkhatásnak. Míg a 2008-as gazdasági válságnak kiürült tartalékokkal futottak neki, ezzel szemben az aktuális helyzetre felhizlalt biztonsági pufferekkel fordultak rá. Továbbá ma már a pénzintézetek a bankrohamok ellen is kevésbé sérülékenyek.

- emelte ki Huw van Steenis az UBS svájci bank munkatársa. A korai adatok arra engednek következtetni, hogy a legutóbbi pénzügyi válság után hozott likviditási szabályzások működnek, oly mértékben, hogy a kockázat oroszlán részét a mostani helyzetben a központi bankok viselik, és nem a kereskedelmi bankok.

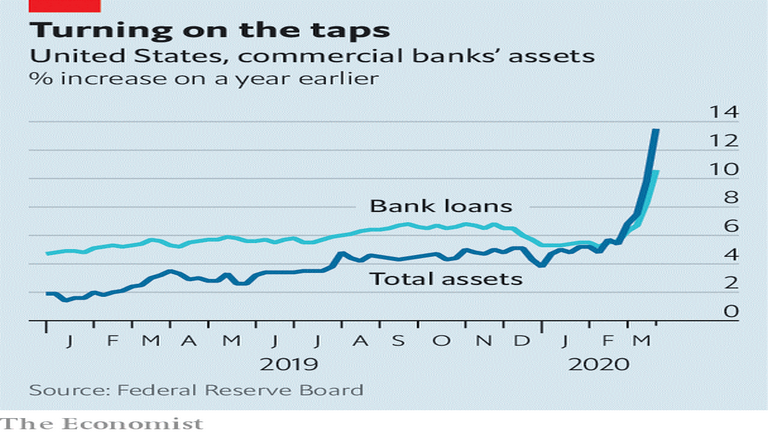

A fenti ábrán az amerikai bankok hitelállományát figyelhetjük meg. Az elmúlt években a központi bankok által nyújtott védőernyő alatt a hitelintézetek drasztikusan megemelték hitelkihelyezésüket, kiváltképpen az Egyesült Államokban, ahol az egyik legfejlettebb pénzügyi szektorral rendelkeznek. Náluk például idén januárban és februárban is stagnált a hitelpiac, míg nem márciusban hirtelen 191 milliárd dollár értékben kapkodták el a kölcsönöket. Az érem másik oldalán található Kína, ahol a hitelkihelyezés nem változott érdemben tavalyhoz képest.

A mi grafikonunkon a magyar lakosság fogyasztói kölcsöneinek és lakáshiteleinek az összesített állományát ábrázoltuk. Az ábrán jól látható, hogy az elmúlt években hazánkban is erőteljes bővülés volt megfigyelhető a hitelkihelyezések területén. Az egész vizsgált időszak alatt majdnem 39 százalékkal emelkedett a lakossági hitelek állománya, míg tavaly a korábbi évek mintájára egy kiegyensúlyozott 13 százalékos növekedést produkált. Ugyan Magyarországon nem olyan hirtelen ugrott meg a felvett hitelek állománya, azonban nálunk is drasztikus növekedés volt megfigyelhető az elmúlt években.

Mi vár a bankokra?

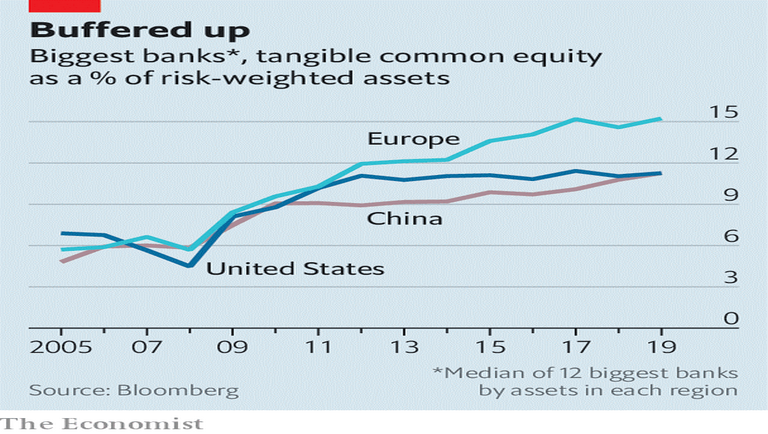

A nyugati törvényhozók, hogy segítség a bankok hitelezési folyamatait visszavettek a pénzügyi válság után hozott szigorú szabályozásokból. Egyes becslések szerint ezekkel a vélhetően rövid távú lazításokkal, mintegy 5 trillió dolláros kölcsönzési kapacitás nyílt meg. A következő ábrán az Egyesült Államok, Európa és Kína legnagyobb bankjainak tőkeátételezésének a növekedését figyelhetjük meg a kockázatos eszközök arányában.

Bárkinek járhat ingyen 8-11 millió forint, ha nyugdíjba megy: egyszerű igényelni!

A magyarok körében évről-évre nagyobb népszerűségnek örvendenek a nyugdíjmegtakarítási lehetőségek, ezen belül is különösen a nyugdíjbiztosítás. Mivel évtizedekre előre tekintve az állami nyugdíj értékére, de még biztosítottságra sincsen garancia, úgy tűnik ez időskori megélhetésük biztosításának egy tudatos módja. De mennyi pénzhez is juthatunk egy nyugdíjbiztosítással 65 éves korunkban és hogyan védhetjük ki egy ilyen megtakarítással pénzünk elértéktelenedését? Minderre választ kaphatsz ebben a cikkben, illetve a Pénzcentrum nyugdíj megtakarítás kalkulátorában is. (x)

Ezen az ábrán láthatjuk, hogy a 2008-as válság óta a nagyobb bankok folyamatosan erősítették a tőkehelyzetüket. Mindeközben az európai törvényalkotók arra szólították fel a hitelintézeteket, hogy fejlesszék tovább tőketartalékaikat, és fagyasszák be az osztalékok kifizetését. A vezetői prémiumokat is célkeresztbe vettük, ott is durva mérséklésekre számítunk - mondta Andrea Enria az Európai Központi Bank felügyelőszervétől. A jelen helyzetben a bankszektor kilátásai nem kritikusak.

- tette hozzá Nathan Stovall az S&P hitelminősítő munkatársa. Még abban az esetben is, ha a nem teljesítő hitelek hasonló szintet érnének el, mint a megelőző válság idején, a nagyobb bankok tőkeáttéte a 2008-2009-es újratőkésítés szintjén tud maradni.

Fontos azonban figyelembe venni, hogy a fejlettebb gazdaságokban is megálljt parancsolt a koronavírus. Jelenleg még az elemzők sem tudják mekkora bevétel kiesés várható a bankszektornál. Sokan úgy számolnak, hogy az amerikai bankok vesztességgel fogják zárni az idei évet, a tavalyi 230 milliárd dolláros nyereséggel szemben - írja az Economist.

Egyre többen látják úgy, hogy a rövid lezárások után a gyors gazdasági visszaállás egy túlzottan rózsás elképzelés. A több hónapig tartó lezárások és szigorított intézkedések évekig tartó vesztességet eredményezhetnek a nem fizető hitelek miatt, így a bankok előbb-utóbb elérkeznek az éles határhoz a türelem és a tűrés között.

"Gyakori tévhit, hogy fenntarthatóan élni drága. (...) Pedig a fenntarthatóság sokkal gazdaságosabb" - Hegedűs Kristóf.

Egy fiatal közgazdász házaspár miért dönt úgy, hogy a budapesti életet hátrahagyva a Mátrába költözik, és megment egy 3,2 hektáros, kivágásra ítélt gyümölcsöskertet?

A környezettudatos, fenntartható életmód kialakítása mindannyiunk közös érdeke.

Anita a kislányának keresett használt télikabátot az online piacon, de a hatalmas kínálat ellenére sem találta meg, amit keresett. Így született meg a Ruhacsúszda ötlete.

-

Húsvét előtti kuponnapok a SPAR üzletekben! (x)

Eljött a húsvéti készülődés ideje, vedd Te is az irányt a legközelebbi SPAR vagy INTERSPAR áruház felé, ahol akár 20-60 százalékos kedvezmények, valamint két darab 20%-os kedvezményre jogosító Joker kupon is vár rád 2025. április 3. és 15. között.

-

Harmadszorra is a Gránit Bank lett Magyarország leggyorsabban növekvő digitális bankja (x)

Sorozatban a harmadik alkalommal ítélte a Gránit Banknak a „Leggyorsabban Növekvő Digitális Bank Magyarországon” díjat a neves brit pénzügyi szaklap, a Global Banking and Finance Review magazin.

Green Transition & ESG 2025

AI in Business 2025

Biztosítás 2025