A Magyar Államkincstár közzétette a családi pótlék utalás 2026-os dátumait. Ezeken a napokon érkezik a a gyermekgondozást segítő ellátás, gyermeknevelési támogatás, fogyatékossági támogatás, vakok személyi...

A nyugdíjcélú előtakarékosság az év minden hónapjában azonosan fontos feladat. Ennek ellenére az év végi időszak általában kitüntetett figyelmet élvez a megtakarítók részéről. A Bankmonitor.hu most kiszámolta, mennyire okos stratégia az éves befizetések nagy részét az utolsó hónapra időzíteni. Elöljáróban annyit elárulnak, hogy van értelme a plusz energiaráfordításnak, de nem úgy, ahogyan a legtöbben hinnék.

A nyugdíjcélú megtakarítások népszerűségének egyik fő oka az elérhető állami támogatás. Az önkéntes nyugdíjpénztári tagok, a nyugdíjbiztosítással rendelkező ügyfelek, valamint a nyugdíj-előtakarékossági számlát használó befektetők az éves befizetésük 20%-ának megfelelő SZJA-visszatérítésre jogosultak. A támogatás maximuma megtakarítási formától függően évi 100-150 ezer forint; aki pedig párhuzamosan többféle nyugdíjmegtakarítással rendelkezik, ő együttesen évi 280 ezer forintot kaphat vissza az adójából ezen a jogcímen.

Jó hír, hogy a támogatás nem csak a rendszeres (pl. havi) befizetésekre vonatkozik, hanem minden olyan pénzösszegre, amelyet az adott naptári évben a számlájára utalt a megtakarító. Sokan vannak, akik ebből a megfontolásból az év végéhez közeledve úgynevezett „eseti befizetéseket” teljesítenek, hogy ilyen módon feltornásszák a következő évben visszaigényelhető SZJA mértékét. Kérdés, hogy megéri-e alkalmazni ezt a trükköt, és ha igen, akkor milyen körülmények között.

Hogyan lehet maximalizálni a támogatást?

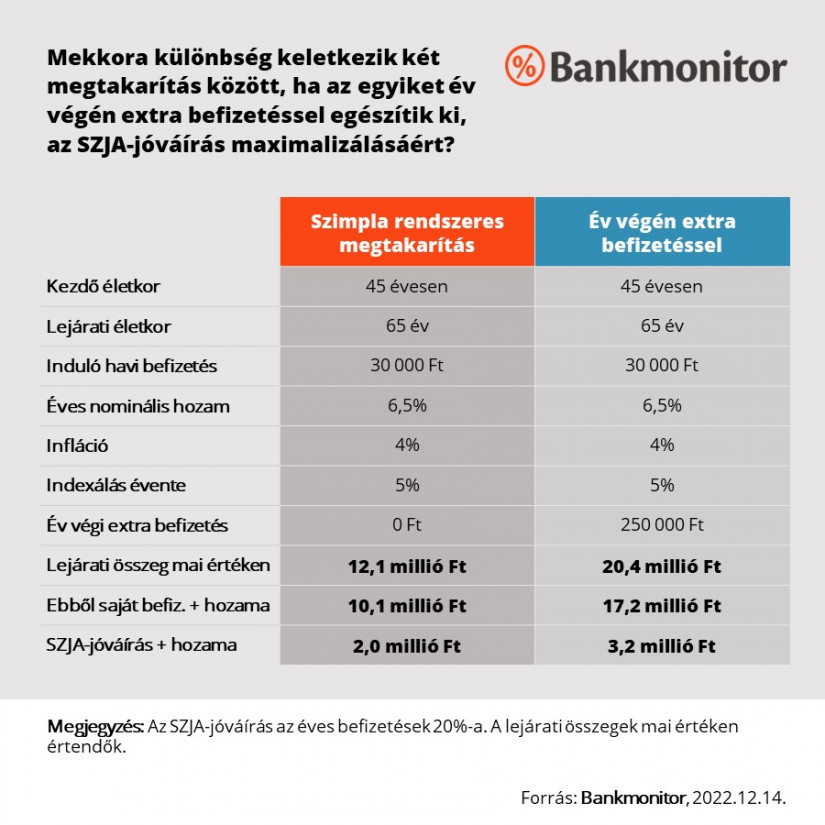

Nézzünk egy példát, amelyben a megtakarító igen tudatos, és már 45 éves korában elkezd félretenni a nyugdíjára havi 30 ezer forintot. Hosszú távon 6,5%-os hozamot ér el – ez idén kevésnek érződik, de normál inflációs környezetben érdemi reálhozamot eredményez –, valamint évente 5%-kal növeli a befizetéseit. Ezen felül van lehetősége arra, hogy év végén 250 ezer forint extra befizetést teljesítsen, az állami támogatás maximalizálásának céljából.

Látható, hogy a szimpla megtakarítás a nyugdíjkorhatár (65 év) eléréséig mai értéken 12,1 millió forintra hízik. Ebből a saját befizetések és a hozamaik kb. 10,1 millió forintot tesznek ki: ennek 54%-át a saját befizetések, míg 46%-át a hozamok adják. Ezenkívül további 2,0 millió forint köszönhető a kapott állami támogatásnak és hozamainak.

Ha alkalmazza az év végi extra befizetések stratégiáját, akkor lényegesen magasabb lejárati összegre számíthat: több mint másfélszer annyi (mai értéken 20,4 millió forintos) vagyonnal vonulhat majd nyugdíjba. Érdemes azonban megnézni, hogy ez a különbözet miből adódik. A saját befizetései és azok hozamai 17,2 millióra nőnek (itt is kb. fele-fele arányban lesznek a befizetések és hozamok), tehát az összesített 8 milliós növekedésből 7 millióért felelnek! Az SZJA-támogatás eközben mai értéken 3,2 millió forint nyereséget érne, azaz kb. 1,2 millióval lenne több az extra befizetések nélküli helyzethez képest.

JÓL JÖNNE 3 MILLIÓ FORINT?

Amennyiben 3 000 000 forintot igényelnél 5 éves futamidőre, akkor a törlesztőrészletek szerinti rangsor alapján az egyik legjobb konstrukciót havi 64 021 forintos törlesztővel a CIB Bank nyújtja (THM 10,68%), de nem sokkal marad el ettől az ERSTE Bank (THM 10,83%) ígérő ajánlata sem. További bankok ajánlataiért, illetve a konstrukciók pontos részleteiért (THM, törlesztőrészlet, visszafizetendő összeg, stb.) keresd fel a Pénzcentrum megújult személyi kölcsön kalkulátorát. (x)

Megéri év végén felturbózni a befizetéseket?

A számok tehát azt mutatják, hogy bár az év végi extra befizetések jelentős változást eredményeznek, a jótékony hatás csak kisebb részben tudható be a kapott plusz adóvisszatérítésnek. Valójában a saját zsebből fizetett extra befektetés az, ami az évtizedek során számottevően növeli a megtakarítási egyenleget. Különösen igaz lesz ez akkor, ha a kapható támogatás maximuma nem változik: ebben az esetben gyorsan bele lehet ütközni az évi 100-150 ezres plafonba, és bizonyos idő után már egyre kisebb lesz az állami támogatás jelentősége.

Ezek alapján azt mondhatjuk, az állami támogatás maximalizálására törekvő megtakarítóknak tekintélyes vagyonuk tud felhalmozódni a vizsgált 20 éves időtartam alatt. Éppen ezért érdemes törekedni arra, hogy az adott évben minél több pénzt különítsünk el nyugdíjcélra. Ilyen módon hosszú távon több millió forinttal csökkenthetjük a befizetett adónk mértékét, és ezek az összegek is a megtakarításunkat fogják gyarapítani. A támogatás azonban önmagában nem helyettesíti az öngondoskodást, inkább csak jutalmazza azt.

Rengeteg magyar fektette ide a pénzét: most látszik csak igazán, mekkora bukta lehet belőle 2026-ban

Az egyik magyarázat szerint a kriptokultúra nem volt hajlandó felnőni, és ez távol tartja a potenciális befektetőket.