Rekordmértékű növekedést mutattak a tartós befektetési számlák (TBSZ) 2024 első negyedévében, amikor közel 67 ezerrel bővült a számlák száma.

Év elejétől az állam még több lehetőséget ad arra, hogy kiválthassuk, vagy kiegészíthessük a nehézkesen működő központi nyugdíjrendszert.

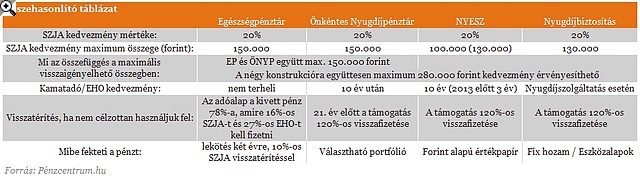

A nyugdíj célú előtakarékosság mellett az egészségügyi célra való megtakarítást is támogatja az állam az egészségpénztárakon keresztül. Az előbbieket három részre oszthatjuk, önkéntes nyugdíjpénztárakra, nyugdíj-előtakarékossági számlára, és nyugdíjbiztosításra. Mind a négy konstrukció esetében a személyi jövedelemadóból lehet érvényesíteni a kedvezményt, a befizetett összeg húsz százalékáig.

A két fő különbség az, hogy milyen befektetés van a termék mögött, és, hogy milyen feltételekkel juthatunk hozzá a pénzünkhöz. A legjobb választás a pénzhez jutás szempontjából az egészségpénztár, ahol a befizetés után szinte azonnal felhasználható az egyenleg. A nyugdíj célú konstrukciókat akkor érdemes választani, ha az összeget nyugdíjra fordítjuk, ellenkező esetben vissza kell fizetni a jóváírás 120 százalékát (kivétel Önkéntes Nyugdíjpénztár 21 év után).

Az egészségpénztári befizetést elsősorban gyógyszerek kifizetésére ajánlják, azonban magánvizsgálatra, sportolással kapcsolatos kiadásokra és még számtalan egészségügyi szolgáltatásra, betegséggel kapcsolatos kezelés kifizetésére felhasználhatjuk. Az elsődleges szempont a pénztár kiválasztásakor az, hogy milyen partnerei vanna, és azok milyen akciókat biztosítanak. További érv az egészségpénztár mellett, hogy év elejétől az éves adójóváírás mértékét 100 ezer forintról 150 ezer forintra emelték, így a teljes pénztárban érvényesíthető jóváírásunk származhat egészségpénztárból.

5+1 TIPP: ÍGY LEHET NEKED IS MAGASABB NYUGDÍJAD - KATTINTS!

Az önkéntes nyugdíjpénztár (ÖNYP) ugyanis az adójóváírás szempontjából egy kalap alá vehető az egészségpénztárral, együttesen a kettővel évente 150 ezer forintig élhetünk, amiből a nyugdíjcélú jóváírást 150 ezer forintig érvényesíthetjük. Az ÖNYP esetében a befektetés mögött portfóliók találhatók, amelyek között a váltás csak maximum évente javasolt a költségek és a váltás hosszúsága miatt. A portfóliók összetett befektetési politikát folytatnak, tehát nekünk nem kell foglalkoznunk a kezelésével, elég, ha évente beszélünk a személyes kapcsolattartónkkal.

Kattints a táblázatra a nagyításhoz!

Ha viszont saját kezünkben szeretnénk tudni pénzügyeink kezelését, akkor a legjobb megoldás egy nyugdíj-előtakarékossági számla (NYESZ) nyitása. Itt ugyanis saját magunk dönthetünk tranzakcióinkról, azaz vásárolhatunk forint alapú, Európában kibocsátott értékpapírt (részvényt, kötvényt, befektetési alapot stb.). A kínálat azonban a szolgáltatónként eltérő. A NYESZ esetében az éves adókedvezmény mértéke 100 ezer forintig terjedhet (a 2020-ig nyugdíjkorhatárt elérők esetében 130 ezerig).

JÓL JÖNNE 3,3 MILLIÓ FORINT?

Amennyiben 3 300 000 forintot igényelnél 5 éves futamidőre, akkor a törlesztőrészletek szerinti rangsor alapján az egyik legjobb konstrukciót havi 70 324 forintos törlesztővel a CIB Bank nyújtja (THM 10,61%), de nem sokkal marad el ettől az UniCredit Bank 71 484 forintos törlesztőt (THM 11,39%) ígérő ajánlata sem. További bankok ajánlataiért, illetve a konstrukciók pontos részleteiért (THM, törlesztőrészlet, visszafizetendő összeg, stb.) keresd fel a Pénzcentrum megújult személyi kölcsön kalkulátorát. (x)

GYES, GYED: ÍGY KAPHATNAK SOKKAL TÖBB PÉNZT A CSALÁDOK - KATTINTS!

Ha szeretnénk valamennyire kézben tartani a pénzügyeinket, de nem vagyunk pénzügyi szakértők, vagy nincs rá időnk, akkor köztes megoldás lehet nyugdíjbiztosítás kötése. Ebben az esetben kettő típusú terméket ajánlanak a biztosítók. Az egyik egy fix hozamot biztosító, míg a másik mögöttes eszközalapokat kínáló konstrukció. Az első esetén mai értéken számolva kb. a befizetett összeget kapjuk készhez (plusz a jóváírás és kamatai). A másiknál viszont az eszközalapok teljesítménye alapján várható összeget kapjuk meg járadékként (a jóváírás természetesen itt is jár, hozammal együtt). A jóváírás mértéke a nyugdíjbiztosítás esetén évente 130 ezer forintig terjedhet függetlenül más megtakarításunk mértékétől.

"Gyakori tévhit, hogy fenntarthatóan élni drága. (...) Pedig a fenntarthatóság sokkal gazdaságosabb" - Hegedűs Kristóf.

Egy fiatal közgazdász házaspár miért dönt úgy, hogy a budapesti életet hátrahagyva a Mátrába költözik, és megment egy 3,2 hektáros, kivágásra ítélt gyümölcsöskertet?

A környezettudatos, fenntartható életmód kialakítása mindannyiunk közös érdeke.

Anita a kislányának keresett használt télikabátot az online piacon, de a hatalmas kínálat ellenére sem találta meg, amit keresett. Így született meg a Ruhacsúszda ötlete.

-

30 éve együtt – az INTERSPAR múltja, jelene és jövője (x)

A SPAR Magyarország nem csupán egy új üzlettípust hozott be az országba, hanem egy modern, kényelmes és családbarát vásárlási élményt is, amely azóta is milliók mindennapjainak része.

Portfolio Gen Z Fest 2025