A befektetői aggodalmak Donald Trump vámintézkedései miatt történelmi magasságokba emelték a hitelkockázati mutatókat.

Alaptalanok azok az esetleges félelmek, melyek egy nagyobb mértékű lakossági betétkivonással kapcsolatosak. Megfelelő mennyiségű, könnyen hozzáférhető pénzmennyiség szükség esetén a betétesek rendelkezésre áll, az instabilitás miatti alaptalan félelemből történő betétfelvétel ezért nem racionális döntés. Ha valakit ez sem nyugtatna meg, érdemes felidézni: a jegybank továbbra is korlátlan likviditásnyújtással lenne képes szükség esetén a bankok segítségére sietni.

Mi zajlik a bankszektorban?

Kezelhető méretű sokkot jelent a magyar bankszektor stabilitása szempontjából a forint történelmi mélypontra gyengülése és a többéves hozamcsúcs. A bankok jövedelmezőségét és ezzel hitelezési képességét azonban több csatornán keresztül is rontja a tartósan gyenge forint, csakúgy, mint az állampapírok drasztikus hozamemelkedése. Az MNB legutóbbi stressztesztje 329 forintos euró- és 275 forintos frankárfolyam mellett vizsgálta meg, mi történik a bankokkal stressz esetén, és a közelmúltban a PSZÁF is összefoglalta az árfolyamkockázatok hatásait. A tények ismeretében nem racionális megtakarítói döntés egy vélt instabilitás miatti esetleges betétfelvétel.

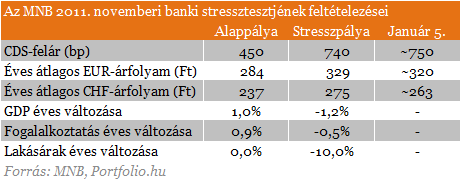

"Kis valószínűségű, igen súlyos, de nem elképzelhetetlen" forgatókönyvet vizsgált meg legutóbbi, novemberben közzétett stressztesztjében a Magyar Nemzeti Bank (MNB). A stressz forgatókönyv a kedvezőtlen reálgazdasági változók mellett olyan feltételezéseket is tartalmaz, mint a jelenleginél csak némileg magasabb euró- (329 forint), és frank-árfolyam (275 forint), valamint ahhoz hasonló CDS-felár (740 bázispont).

E szinteket már az év első napjaiban megközelítettük, így nem haszontalan megnézni, mivel járhat a bankszektorban ennek az állapotnak az esetleges tartós fennmaradása (és velük együtt a reálgazdasági változók hasonló gyengülése) a következő egy-másfél évben. Lényeges megállapítás, hogy bár az árfolyamsokk közvetlen hatása (piaci kockázat) enyhén pozitív a bankok eredményére nézve, a hitelezési veszteségeken és a növekvő hitelkockázati tőkekövetelményeken keresztül kifejtett közvetett hatás nemcsak hogy negatív, de a közvetlen (pozitív) hatásnál jóval nagyobb. A közvélekedéssel ellentétben tehát a forint gyengülése kedvezőtlen a bankok profitjára nézve. Az elmúlt hónapok történései alapján ugyanakkor az is látható, hogy leánybankjaik tőkeszintjének csökkenése nem állítja kezelhetetlen kihívás elé a külföldi anyabankokat még 30%-os végtörlesztési arány mellett sem (jelenleg közel 12%-nál tartunk).

Jövedelmezőséget növelő tényező

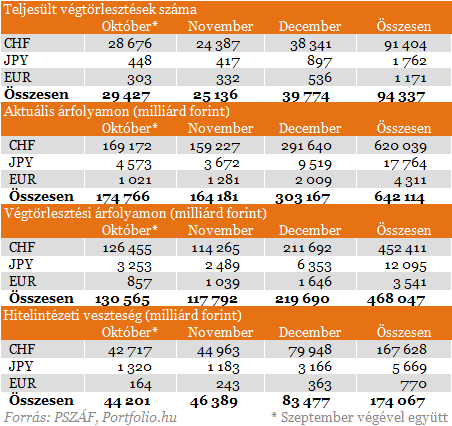

Az MNB stabilitási jelentése szerint mivel a bankrendszer forint elleni nyitott pozíciót tart, az árfolyam leértékelődése közvetlen módon pozitívan hat a jövedelmezőségre. 329 forintos évi átlagos euró- és 275 forintos átlagos frankárfolyam mellett ez a pozitív hatás 107 milliárd forint. A forinttal szembeni nyitott pozíció ugyanakkor csak néhány (meg nem nevezett) banknál koncentrálódik. A bankok magas nyitott devizapozícióját (szeptember végén közel 600 milliárd forint - PSZÁF-adat) egyébként az indokolja, hogy a bankok részben már a végtörlesztési hullám előtt fedezni kezdték magukat a forint végtörlesztés miatti gyengülésével szemben.

Jövedelmezőséget csökkentő tényezők

1.

Az MNB megállapítása szerint a fenti stressszpályán a bankszektor

egészének hitelezési veszteség előtti jövedelme 24 százalékkal lehet

alacsonyabb, mint az elmúlt három év átlaga (alappályán 12 százalékkal).

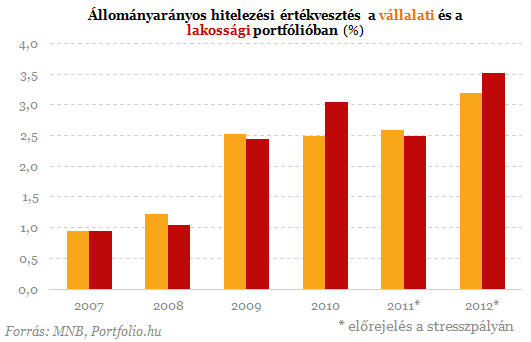

2. A bankok hitelezési vesztesége mind a vállalati, mind a

lakossági portfólióban rekord szintre nőne, előbbiben a hitelállomány

arányában meghaladná a 3, utóbbiban a 3,5 százalékot. Nem csak az

újonnan késedelembe eső, de a már nem teljesítő hitelállományon is

képződne pótlólagos veszteség. A kedvezményes végtörlesztés a

stresszpálya feltételezése szerint a deviza jelzáloghitelek 30%-át

érintheti (szemben az alappálya 20%-ával).

Bárkinek járhat ingyen 8-11 millió forint, ha nyugdíjba megy: egyszerű igényelni!

A magyarok körében évről-évre nagyobb népszerűségnek örvendenek a nyugdíjmegtakarítási lehetőségek, ezen belül is különösen a nyugdíjbiztosítás. Mivel évtizedekre előre tekintve az állami nyugdíj értékére, de még biztosítottságra sincsen garancia, úgy tűnik ez időskori megélhetésük biztosításának egy tudatos módja. De mennyi pénzhez is juthatunk egy nyugdíjbiztosítással 65 éves korunkban és hogyan védhetjük ki egy ilyen megtakarítással pénzünk elértéktelenedését? Minderre választ kaphatsz ebben a cikkben, illetve a Pénzcentrum nyugdíj megtakarítás kalkulátorában is. (x)

3.

Az állampapír-piaci hozamemelkedés szintén rontja a jövedelmezőséget. A

hozamgörbe párhuzamos, 250 bázispontos emelkedése főként az

állampapír-portfólió átértékelődése miatt közel 100 milliárd forintos

veszteséget okoz a bankrendszer szintjén.

4. Az árfolyam

leértékelődése jelentősen rontja a bankok tőkepozícióját. A hitelezési

veszteségeken és a növekvő hitelkockázati tőkekövetelményen keresztül

romlik a bankok tőkemegfelelés mutatója. A hitelezési veszteségek

rontják a bankok eredményét, ami apasztja tőkéjüket, másrészt a gyenge

forint miatt nő a bankok deviza alapú hitelállományának forintösszege,

mellyel szemben magasabb tőkével kell rendelkezniük a bankoknak.

Magas, de teljesíthető tőkeigény

A fentiek miatt a magyar bankrendszer összességében igen érzékeny a forint árfolyamának gyengülésére. A stresszpályán egyes bankoknál a 4. pont miatt jelentős feltőkésítési igények jelentkeznek, ami anyabanki részvételt tesz szükségessé. A tőkehiányos bankok tőkeigénye a stresszpályán 196 milliárd forint, ha 8%-os szabályozói tőkeszintet veszünk figyelembe (jelenlegi helyzet). Egy ennél biztonságosabb, 9%-os (elméleti) tőkeelvárás mellett pedig jóval magasabb, 294 milliárd forint ez a tőkeigény.

Mint ismeretes, az Erste Bank 180 milliárdos, a Raiffeisen 106 milliárdos tőkeemelést, az MKB pedig egy meg nem nevezett összegű tőkeemelést már bejelentett. Mindegyik esetben a külföldi anyabank elköteleződéséről van szó. E három bank tehát első látásra már be is "tömte" a stresszpályán jelentkező "lyukat", és mindez azt mutatja, hogy az MNB által megállapított tőkeigényt az anyabankok vígan rendelkezésre tudják bocsátani.

Ezt a vélekedés felülírhatja a tény, hogy a bankok a ténylegesen jelentkező veszteségnél magasabb tőkeemelésről döntöttek (péládul azért, mert a stresszpályát még nem értük el), így egy-két nagybanknak esetlegesen még szüksége lehet tőkére. A rossz európai helyzet ellenére azonban igencsak valószínű, hogy az eddig még erről nem döntő anyabankok szükség esetén szintén hasonló tőkeemelésről határoznának, az anyabankkal nem rendelkező nagybanknak (OTP) pedig erre nem is lenne szüksége (a bank az európai tőkevizsgálatokon rendre a mezőny első negyedében végez). Az anyabanki tőkeemelések célja ugyanakkor elsősorban a veszteségek pótlása, és nem a hitelezési aktivitás növelése, aminek fontos oka, hogy az itteni alacsony megtérülés és több anyabank tőkéjének kifeszítettsége miatt "fölös" tőkét nem igazán allokálnak ide a külföldi bankok.

Likviditási stressz

Az MNB megállapítása szerint az általa vizsgálat hét nagybank rövidtávú likviditása a jelentés elkészítésekor megfelelő volt. Az akkorihoz képest 15%-kal leértékelődő, 336 forintos euróárfolyamot vizsgálva arra jutottak, hogy a hét nagybank likviditási többlete ekkor is meghaladná az 5 milliárd eurót. Lenne bank, mely likviditási hiánnyal rendelkezne, ez a hiány azonban mindössze 0,1 milliárd euró a többi bank közel 5 milliárd eurós többletével szemben. A stressz forgatókönyvhöz olyan kis valószínűségű feltételezéseket rendeltek, mint a 10%-os háztartási és 15%-os vállalati betétkivonás, illetve az, hogy a lejáró bankközi és külföldi források 100 százalékban nem kerülnek megújításra.

Brutál zuhanásban vannak a hazai csúcsrészvények: megszólalt Balásy Zsolt, meglepő okot sejt mögötte

Az elmúlt években a magyar csúcsrészvények közé írta be magát az MBH Bank és a 4iG is.

-

Vállalat-finanszírozás fedezettel: hogyan javítja a kondíciókat a Start Garancia kezessége?

Limbach Attilát, a Start Garancia Zrt. vezérigazgatóját arról kérdeztük,hogy miért érdemes ma egy vállalatnak kezességet kérnie és minek kell ehhez megfelelnie?

-

Az Év Bankja 2025: mutatjuk a teljes listát, ők lettek a győztesek

Csütörtökön adták át a Mastercard díjait.

-

Az innovációs fődíjat a Gránit Bank nyerte a Mastercard „Az év bankja” versenyén (x)

A Gránit Bankot választotta az Innovation szegmens legjobbjának a szakmai zsűri a Mastercard „Az év bankja 2025” versenyén

Agrárium 2026

Retail Day 2026

Planet Expo és Konferencia – A tiszta energia jövője

Planet Expo és Konferencia – Agrárium a klímaváltozás szorításában