Ismét közel 400 milliárd forinttal bővült a hazai vagyonkezelési szegmens a harmadik negyedév során, így a befektetési alapok eszközei mellett a pénztárak, biztosítók és egyéb intézmények, magánszemélyek számára végzett vagyonkezelést is magába foglaló piac mintegy 6,400 milliárd forintot tett ki szeptember végén - derül ki a BAMOSZ legfrissebb jelentéséből. A legfontosabb húzóerőt egyfelől a befektetési alapok vagyonának 10 százalékos bővülése jelentette, de az egyelőre még kisebb súllyal bíró unit-linked termékek vagyona is újabb kiemelkedő növekedést produkált a negyedév során. Kedvező fejlemény, hogy a pénztárak a részvényjellegű eszközök felé mozdultak a negyedév során, és növelték mind a hazai, mind pedig a külföldi részvénykitettségüket. A 2007-es év harmadik negyedévében az alapokon kívül kezelt vagyon növekedése elmaradt mind az előző negyedév, mind az alapok negyedéves bővülési ütemétől. A negyedév végén a BAMOSZ tagjai 3.344 milliárd forint vagyont kezeltek az alapokon kívül, azaz az alapokban kezelt 3.094 milliárddal együtt a teljes kezelt vagyon 6.438 milliárd forintot tett ki. - írja tagjai negyedéves tevékenységéről szóló jelentésében a BAMOSZ. A vagyonkezelt vagyon egy része befektetési alapokban jelentkezik, így átfedés van a két kezelt vagyonkör között, ennek mértéke a negyedév végén mintegy 345 milliárd forint volt. A befektetési alapok portfolióiban lévő befektetési jegyek 261 milliárdos állományát is figyelembe véve a BAMOSZ tagok által kezelt teljes nettó vagyon 2007. szeptember 30-án 5.832 milliárd forintot tett ki. A BAMOSZ tagjai által kezelt vagyont legnagyobb részben alapokban kezelik, és a negyedévben az alapok ismét gyorsabban nőttek, mint a vagyonkezelt portfoliók, így a negyedév végén az alapokban kezelt és a vagyonkezelt vagyon együttes értékének 47,9 %-a volt alapokban. A második legnagyobb kört a pénztári vagyonok adják, elsősorban a magánnyugdíjpénztárak számára kezelt vagyonok. Ezek a teljes kezelt vagyon 30,8 %-át teszik ki, és a pénztári vagyonok aránya a vagyonkezelt vagyonokon belül trendszerűen nő. A biztosítói vagyon a negyedév végén a teljes kezelt vagyon 16,7 %-át tette ki, és a pénztárakénál jellemzősen lassabb növekedése miatt tendenciaszerűen csökken az aránya a kezelt vagyonon belül. A maradék közel 5 %-ot az egyéb kezelt vagyonok jelentik. A vagyonkezelési piac minden szegmensében érezhető mértékű vagyonnövekedést könyvelhettek el a BAMOSZ tagjai, de ezek közül is kiemelkedett az alapok, illetve a unit-linked termékek számára kezelt vagyon 10 százalék körüli bővülése. A kezelt vagyon tulajdonosa szerint a legnagyobb kategória a pénztári vagyon. A negyedév végén 1.976 milliárd forint volt pénztárak számára kezelt vagyon. A pénztári portfoliók legnagyobb súlyú elemei továbbra is a hazai állampapírok, a részvények között ugyanakkor a külföldi eszközök dominálnak. A pénztári befektetések jelentős része, 19,6 %-a befektetési alapokon keresztül valósul meg, a külföld befektetések továbbra is meghatározóan befektetési alapokon keresztül valósulnak meg. A pénztári portfoliókban a negyedévében jelentősen nőtt mind a hazai, mind a külföldi részvényarány, így összességében a pénztárak részvényaránya már 25 % fölé emelkedett (összehasonlításul két éve még csak 15, egy éve 19 % volt a részvényarány). A negyedévben nominálisan is jelentősen csökkent a hazai betétek és kötvények, valamint a hazai és külföldi egyéb eszközök aránya, míg a külföldi betétek és kötvénytípusú eszközök aránya nőtt a pénztárak portfoliójában. A pénztári kezelt vagyonok eszközmegoszlását és a negyedéves átlagos piaci teljesítményeket figyelembe véve a pénztárak átlagosan 1 - 1,5 % körüli negyedéves teljesítményt érhettek el, míg a frissen beáramló pénzek okozhatták a negyedéves növekedés több mint felét. Ez számszerűsítve 45 - 50 milliárd forintos friss befektetést jelent. Mindenki unit-linked biztosítást vesz? A BAMOSZ tagok biztosítók számára kezelt vagyona a negyedév végén 1075 milliárd forint volt. Ennek kisebbik, ugyanakkor dinamikusabban növekvő része unit-linked termékek vagyonkezelése, míg a nagyobb rész a biztosítók egyéb tartalékainak vagyona. A unit-linked termékek vagyona a negyedév végén meghaladta a 443 milliárd forintot. A negyedév során elért 10,1 %-os bővülés a kategóriák közt leggyorsabb növekedés volt, és ugyanez igaz a kategóriára az év eleje óta számított bővülést figyelembe véve. A unit-linked termékek portfoliószerkezete folytatta a 2005. vége óta tartó folyamatos átrendeződést a kockázatosabb eszközök irányába. A hazai állampapírok súlya ismét csökkent a negyedévben, miközben a részvényarány már 56 % fölé nőtt, ennek jelentős részét külföldi eszközök alkotják. A negyedévben tovább nőtt a befektetési jegyek, ezen belül is a külföldi befektetési jegyek aránya is. A unit-linked termékek portfoliójában 51,8 % a befektetési jegyek aránya, azaz a külföldi befektetések nagy része jellemzően alapokon keresztül valósulnak meg. A unit-linked termékek számára vagyonkezelt vagyon eszközösszetételét és a piaci átlagteljesítményeket tekintve a negyedéves átlagos teljesítmények 0 % körül lehettek. A vagyonnövekményt tehát teljes egészében a 40 milliárd forint körüli új befektetések eredményezhettek. A biztosítók számára kezelt egyéb vagyon a negyedév végén 631,5 milliárd forint volt. A befektetésekhez nem kötött biztosítások jellemzően rövid távú mögöttes kötelezettségei miatt a portfolió döntően hazai kötvénytípusú eszközökből áll. A biztosítói portfoliókban a pénztárakhoz hasonlóan nőtt a hazai részvények aránya a negyedévben, csekély mértékben csökkent ugyanakkor a külföldi részvényeké. A befektetési alapok a vagyon 1 %-át teszik ki, azaz a negyedév végén az átlagos egyéb biztosítói portfolióban a külföldi befektetések csak kisebb része valósult meg alapokon keresztül. A piaci teljesítmények alapján a biztosítói portfoliók teljesítménye átlagosan 1,6 - 1,8 % körül lehetett a negyedévben, ami a vagyonnövekményt figyelembe véve a negyedévben mindössze1 - 2 milliárd forint friss tőkebeáramlást jelenthetett.

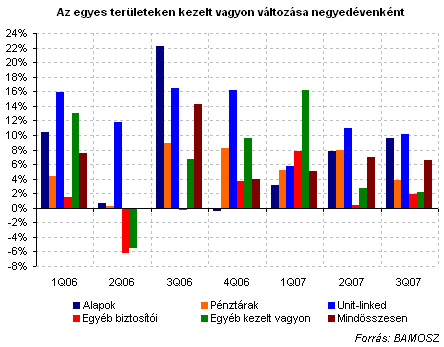

Ismét közel 400 milliárd forinttal bővült a hazai vagyonkezelési szegmens a harmadik negyedév során, így a befektetési alapok eszközei mellett a pénztárak, biztosítók és egyéb intézmények, magánszemélyek számára végzett vagyonkezelést is magába foglaló piac mintegy 6,400 milliárd forintot tett ki szeptember végén - derül ki a BAMOSZ legfrissebb jelentéséből. A legfontosabb húzóerőt egyfelől a befektetési alapok vagyonának 10 százalékos bővülése jelentette, de az egyelőre még kisebb súllyal bíró unit-linked termékek vagyona is újabb kiemelkedő növekedést produkált a negyedév során. Kedvező fejlemény, hogy a pénztárak a részvényjellegű eszközök felé mozdultak a negyedév során, és növelték mind a hazai, mind pedig a külföldi részvénykitettségüket.

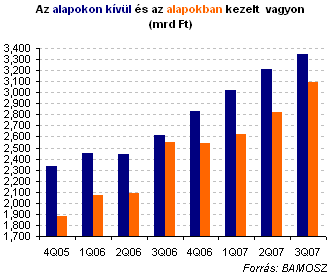

A 2007-es év harmadik negyedévében az alapokon kívül kezelt vagyon növekedése elmaradt mind az előző negyedév, mind az alapok negyedéves bővülési ütemétől. A negyedév végén a BAMOSZ tagjai 3.344 milliárd forint vagyont kezeltek az alapokon kívül, azaz az alapokban kezelt 3.094 milliárddal együtt a teljes kezelt vagyon 6.438 milliárd forintot tett ki. - írja tagjai negyedéves tevékenységéről szóló jelentésében a BAMOSZ.

A vagyonkezelt vagyon egy része befektetési alapokban jelentkezik, így átfedés van a két kezelt vagyonkör között, ennek mértéke a negyedév végén mintegy 345 milliárd forint volt. A befektetési alapok portfolióiban lévő befektetési jegyek 261 milliárdos állományát is figyelembe véve a BAMOSZ tagok által kezelt teljes nettó vagyon 2007. szeptember 30-án 5.832 milliárd forintot tett ki.

A BAMOSZ tagjai által kezelt vagyont legnagyobb részben alapokban kezelik, és a negyedévben az alapok ismét gyorsabban nőttek, mint a vagyonkezelt portfoliók, így a negyedév végén az alapokban kezelt és a vagyonkezelt vagyon együttes értékének 47,9 %-a volt alapokban. A második legnagyobb kört a pénztári vagyonok adják, elsősorban a magánnyugdíjpénztárak számára kezelt vagyonok. Ezek a teljes kezelt vagyon 30,8 %-át teszik ki, és a pénztári vagyonok aránya a vagyonkezelt vagyonokon belül trendszerűen nő.

A biztosítói vagyon a negyedév végén a teljes kezelt vagyon 16,7 %-át tette ki, és a pénztárakénál jellemzősen lassabb növekedése miatt tendenciaszerűen csökken az aránya a kezelt vagyonon belül. A maradék közel 5 %-ot az egyéb kezelt vagyonok jelentik.

A vagyonkezelési piac minden szegmensében érezhető mértékű vagyonnövekedést könyvelhettek el a BAMOSZ tagjai, de ezek közül is kiemelkedett az alapok, illetve a unit-linked termékek számára kezelt vagyon 10 százalék körüli bővülése.

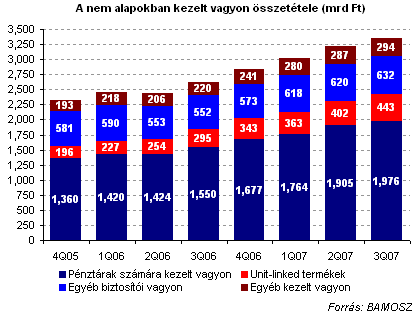

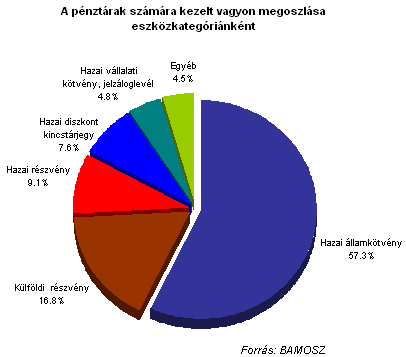

A kezelt vagyon tulajdonosa szerint a legnagyobb kategória a pénztári vagyon. A negyedév végén 1.976 milliárd forint volt pénztárak számára kezelt vagyon. A pénztári portfoliók legnagyobb súlyú elemei továbbra is a hazai állampapírok, a részvények között ugyanakkor a külföldi eszközök dominálnak. A pénztári befektetések jelentős része, 19,6 %-a befektetési alapokon keresztül valósul meg, a külföld befektetések továbbra is meghatározóan befektetési alapokon keresztül valósulnak meg.

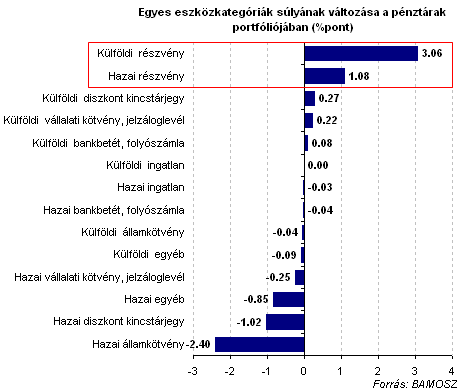

A pénztári portfoliókban a negyedévében jelentősen nőtt mind a hazai, mind a külföldi részvényarány, így összességében a pénztárak részvényaránya már 25 % fölé emelkedett (összehasonlításul két éve még csak 15, egy éve 19 % volt a részvényarány). A negyedévben nominálisan is jelentősen csökkent a hazai betétek és kötvények, valamint a hazai és külföldi egyéb eszközök aránya, míg a külföldi betétek és kötvénytípusú eszközök aránya nőtt a pénztárak portfoliójában.

A pénztári kezelt vagyonok eszközmegoszlását és a negyedéves átlagos piaci teljesítményeket figyelembe véve a pénztárak átlagosan 1 - 1,5 % körüli negyedéves teljesítményt érhettek el, míg a frissen beáramló pénzek okozhatták a negyedéves növekedés több mint felét. Ez számszerűsítve 45 - 50 milliárd forintos friss befektetést jelent.

LAKÁST, HÁZAT VENNÉL, DE NINCS ELÉG PÉNZED? VAN OLCSÓ MEGOLDÁS!

A Pénzcentrum lakáshitel-kalkulátora szerint ma 19 719 484 forintot 20 éves futamidőre már 6,26 százalékos THM-el, havi 142 416 forintos törlesztővel fel lehet venni az UniCredit Banknál. De nem sokkal marad el ettől a többi hazai nagybank ajánlata sem: a CIB Banknál 6,78% a THM, míg a MagNet Banknál 6,87%; az Erste Banknál 6,89%, a Raiffeisen Banknál 7,00%, a K&H Banknál pedig 7,28%. Érdemes még megnézni magyar hitelintézetetek további konstrukcióit is, és egyedi kalkulációt végezni, saját preferenciáink alapján különböző hitelösszegekre és futamidőkre. Ehhez keresd fel a Pénzcentrum kalkulátorát. (x)

Mindenki unit-linked biztosítást vesz?

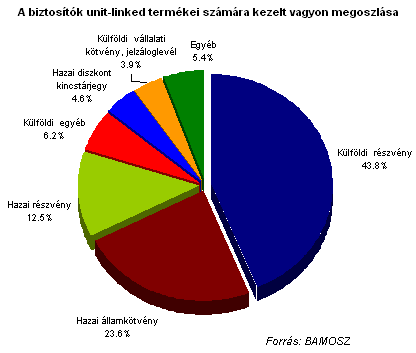

A BAMOSZ tagok biztosítók számára kezelt vagyona a negyedév végén 1075 milliárd forint volt. Ennek kisebbik, ugyanakkor dinamikusabban növekvő része unit-linked termékek vagyonkezelése, míg a nagyobb rész a biztosítók egyéb tartalékainak vagyona. A unit-linked termékek vagyona a negyedév végén meghaladta a 443 milliárd forintot. A negyedév során elért 10,1 %-os bővülés a kategóriák közt leggyorsabb növekedés volt, és ugyanez igaz a kategóriára az év eleje óta számított bővülést figyelembe véve.

A unit-linked termékek portfoliószerkezete folytatta a 2005. vége óta tartó folyamatos átrendeződést a kockázatosabb eszközök irányába. A hazai állampapírok súlya ismét csökkent a negyedévben, miközben a részvényarány már 56 % fölé nőtt, ennek jelentős részét külföldi eszközök alkotják. A negyedévben tovább nőtt a befektetési jegyek, ezen belül is a külföldi befektetési jegyek aránya is. A unit-linked termékek portfoliójában 51,8 % a befektetési jegyek aránya, azaz a külföldi befektetések nagy része jellemzően alapokon keresztül valósulnak meg.

A unit-linked termékek számára vagyonkezelt vagyon eszközösszetételét és a piaci átlagteljesítményeket tekintve a negyedéves átlagos teljesítmények 0 % körül lehettek. A vagyonnövekményt tehát teljes egészében a 40 milliárd forint körüli új befektetések eredményezhettek.

A biztosítók számára kezelt egyéb vagyon a negyedév végén 631,5 milliárd forint volt. A befektetésekhez nem kötött biztosítások jellemzően rövid távú mögöttes kötelezettségei miatt a portfolió döntően hazai kötvénytípusú eszközökből áll. A biztosítói portfoliókban a pénztárakhoz hasonlóan nőtt a hazai részvények aránya a negyedévben, csekély mértékben csökkent ugyanakkor a külföldi részvényeké. A befektetési alapok a vagyon 1 %-át teszik ki, azaz a negyedév végén az átlagos egyéb biztosítói portfolióban a külföldi befektetések csak kisebb része valósult meg alapokon keresztül.

A piaci teljesítmények alapján a biztosítói portfoliók teljesítménye átlagosan 1,6 - 1,8 % körül lehetett a negyedévben, ami a vagyonnövekményt figyelembe véve a negyedévben mindössze1 - 2 milliárd forint friss tőkebeáramlást jelenthetett.

"Gyakori tévhit, hogy fenntarthatóan élni drága. (...) Pedig a fenntarthatóság sokkal gazdaságosabb" - Hegedűs Kristóf.

Egy fiatal közgazdász házaspár miért dönt úgy, hogy a budapesti életet hátrahagyva a Mátrába költözik, és megment egy 3,2 hektáros, kivágásra ítélt gyümölcsöskertet?

A környezettudatos, fenntartható életmód kialakítása mindannyiunk közös érdeke.

Anita a kislányának keresett használt télikabátot az online piacon, de a hatalmas kínálat ellenére sem találta meg, amit keresett. Így született meg a Ruhacsúszda ötlete.

Portfolio Gen Z Fest 2025