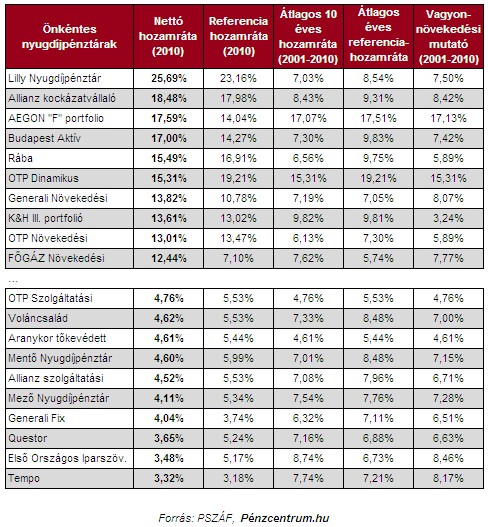

A legjobban és a leggyengébben teljesítő önkéntes nyugdíjpénztárak A Pénzügyi Szervezetek Állami Felügyelete jogszabályi kötelezettségének eleget téve közzétette a pénztárak adatszolgáltatása alapján az önkéntes nyugdíjpénztárak 2010. évi, illetve 2001-2010. közötti időszakra vonatkozó teljesítményadatait.

Az átlagos 10-éves hozamrátákat a pénztárak az 2001-2010. évek hivatalosan közzétett, pénztári szintű nettó éves hozamok alapján, mértani átlagformulával számították ki. Az egyes portfoliók 10-éves átlagos hozamrátájának kiszámításakor a választható portfoliós rendszer bevezetése előtti időszakban mindhárom portfolió esetében a pénztár nettó hozamrátája szerepel a számításban. A tízéves átlagos hozamráta a vagyonkezelői teljesítményt jellemzi.

A referencia-hozamráta kiszámítása 2002. 01. 01. óta kötelező, az ezt megelőző időszakra nem volt a kiszámításra vonatkozó előírás. A referencia-hozamráta meghatározása természetéből fakadóan a befektetett időszak előtt történik, ezért és az egységes szabályozás hiányában a 2002. előtti évekre történő előállítása nem lehetséges, így az éves átlagos referencia-hozamráta az 2001-2010. évek közötti időszak helyett csak a 2002-2010. évek közötti időszakra vonatkozik. Kiszámítása az átlagos éves hozamrátához hasonlóan mértani átlagformulával történik.

A legjobb és a leggyengébb önkéntes nyugdíjpénztári hozamok között több mint 22 százalékpontos különbség volt 2010-ben. A listavezető Lilly kiemelkedő hozamát csak a zárt pénztár 194 tagja élvezhette, ugyanakkor az Allianz kockázatvállaló- és az AEGON "F" portfoliójához 993 milliós, valamint 1 262 milliós vagyon kapcsolódik. A piacvezető OTP Önkéntes Nyugdíjpénztár Dinamikus portfoliója 15,31%-ot hozott 2010-ben.

Nem nevezhető kiemelkedőnek az OTP Szolgáltatási portfoliója által elért 4,76%-os hozam, három pénztár (Questor, Első Országos Iparszövetségi Nyugdíjpénztár, TEMPO) pedig még 4%-os hozamot sem tudott felmutatni.

A vagyonnövekedési mutató az egy főre jutó vagyonnal súlyozott átlagos hozamráta. A mutató számításánál a pénztárak az átlagos 10-éves hozamráta kiszámításához használt pénztári szintű nettó hozamrátákat vették alapul. A vagyonnövekedési mutató a pénztártagok egyéni számlájának átlagos hozamát jellemzi.

NULLA FORINTOS SZÁMLAVEZETÉS? LEHETSÉGES! MEGÉRI VÁLTANI!

Nem csak jól hangzó reklámszöveg ma már az ingyenes számlavezetés. A Pénzcentrum számlacsomag kalkulátorában ugyanis több olyan konstrukciót is találhatunk, amelyek esetében az alapdíj, és a fontosabb szolgáltatások is ingyenesek lehetnek. Nemrég három pénzintézet is komoly akciókat hirdetett, így jelenleg a CIB Bank, a Raiffeisen Bank, valamint az UniCredit Bank konstrukcióival is tízezreket spórolhatnak az ügyfelek. Nézz szét a friss számlacsomagok között, és válts pénzintézetet percek alatt az otthonodból. (x)

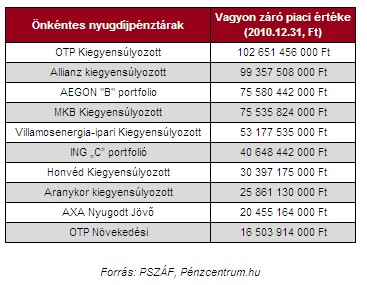

A vagyon záró piaci értéke szerinti listát az OTP Kiegyensúlyozott portfoliója vezeti az Allianz hasonló elnevezésű és az AEGON "B" portfoliója előtt. 25 milliárd feletti vagyonnal összesen nyolc portfolió rendelkezik.

A közzétett mutatók a pénztárak adatszolgáltatását tartalmazzák.

Íme a teljes lista: lehet csemegézni

"Gyakori tévhit, hogy fenntarthatóan élni drága. (...) Pedig a fenntarthatóság sokkal gazdaságosabb" - Hegedűs Kristóf.

Egy fiatal közgazdász házaspár miért dönt úgy, hogy a budapesti életet hátrahagyva a Mátrába költözik, és megment egy 3,2 hektáros, kivágásra ítélt gyümölcsöskertet?

A környezettudatos, fenntartható életmód kialakítása mindannyiunk közös érdeke.

Anita a kislányának keresett használt télikabátot az online piacon, de a hatalmas kínálat ellenére sem találta meg, amit keresett. Így született meg a Ruhacsúszda ötlete.

-

Meghívó (x)

XXVII. közgyűlését tartja az MGYOSZ

-

Műtárgyak, mint befektetés: trend vagy lehetőség? (x)

Rolex és Vaszary uralják ma az értékkövető piacot

Portfolio Gen Z Fest 2025