Devizastratégák dollár/euró prognózisai: merre tovább? - mennyire jöttek be az eddigi előrejelzések?

Az utóbbi hetekben számottevő dollárerősödés következett be a főbb devizákkal szemben, melyek közül kitüntetett szerepet kapott a dollár/euró keresztárfolyam érdemi változása. A jegyzési szintek 1.29 közeléből mintegy három hét alatt 1.21-ig mozdultak, majd néhány napos "időzés" után az 1.19 alá is "benézett" a kurzus. Onnan korrekció következett. Év elejéhez képest mostanra mintegy 11%-ot izmosodott a zöldhasú a közös európai fizetőeszközzel szemben, de ne feledjük el, hogy ezt megelőzően a dollár 3 év alatt közel 40%-kal gyengült az euróhoz képest. A Reuters több devizapár esetében havi rendszerességgel több tucat vezető devizastratégát kérdez meg arról, hogy milyen árfolyamszintet várnak 1, 3, 6 és 12 hónapos időtávra vonatkoztatva. A legutóbbi felmérés időpontjában (július 4-6.) 1.19 körül ingadozó árfolyamszintnél 1 hónap múlva változatlan, míg egy év múlva már 1.27-es árfolyamot vártak a stratégák (válaszok mediánja), azaz a dollár újabb gyengülése várható az euróval szemben. Érdemi hangsúlyeltolódásra utal, hogy míg májusban 1.2950-es szint közelében 1.3230-at prognosztizáltak egy évre előre a szakértők, addig 1.23 körüli árfolyamnál júniusban 1.27-et. Mi állhat emögött, és jellemző-e ekkora prognózismódosulás egy hónap alatt? Egyáltalán mennyire helyénvalóak a prognózisok a tényadatokkal összevetve? Mennyire látták jól előre a szakértők pl. nagy árfolyammozgásokkal járó trendfordulókat és jellemzően mi befolyásolja a prognózisokat: a fundamentumok, vagy valami más? Ezekre az izgalmas kérdésekre keressük a választ mai cikkükben.

Az egy hete végzett felmérés szerint a devizastratégák több fundamentum miatt rövid távon fokozták optimizmusukat a dollárral kapcsolatban, ennek ellenére kisebb korrekció következett be (1.2250-ig emelkedő kurzus). A szakértők felhívták a figyelmet, hogy az év hátralévő részében az egyre kedvezőtlenebb amerikai adatok ismét ráirányíthatják a figyelmet a magas folyó fizetési mérleg hiányra és annak finanszírozhatósági problémáira, így egy év távlatában ismét a dollár gyengülését várják.

A dollár elmúlt hetekbeli általános világpiaci erősödése mögött több fundamentális tényező is meghúzódik: tovább emelkedő amerikai, illetve stagnáló európai kamatszint, az európai alkotmány elutasítása körüli bizonytalanság, az euró-zóna felbomlása körüli pletykák, illetve esetleges EKB-kamatcsökkentés a gyenge európai növekedés serkentésére, stb.

Bár a felmérésben több főbb devizapár prognózisa is szerepel, a továbbiakban mi azért foglalkozunk részletesen csak a dollár/euró keresztárfolyammal, mert a tapasztalatok azt mutatják, hogy gyakorlatilag ennek van befolyása a régiós feltörekvő piaci devizák euróval szembeni mozgására.

Érdemes a fenti összefoglaló prognózisok után vetni egy pillantást arra is, hogy néhány nagyobb piaci szereplő konkrétan hogyan látja a legfontosabb devizapár jövőbeli mozgását.

Amint jól látható, már 1 hónapos időtávon is érdemben eltérő prognózisokat fogalmaztak meg a piaci szereplők (és saját prognózisukon is olykor több mint 3%-kal változtattak), mely 12 hónapos viszonylatban már több mint 20%-os árfolyameltéréssé tágult (1.10 és 1.40-es minimum és maximum prognózisok). Ez természetesen érdemi stratégiai különbözőségekre is utal a piaci szereplőknél. Nem mindenki egyformán gondolkodik tehát a jövőről (de később láthatjuk, hogy ezt a megállapítást is árnyaltabban kell majd kezelnünk).

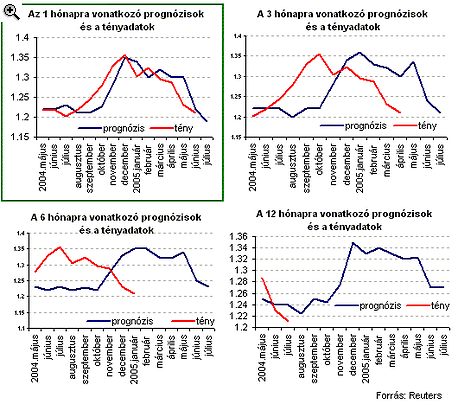

Most vessük össze a különböző időtávra adott prognózisokat a tényadatokkal!

A Reuters devizapiaci felmérések adatait tavaly májusig tudtuk összegyűjteni, melyek alapján elmondható, hogy a rendszerint az 50-60 legnagyobb befolyással bíró devizastratéga a leginkább "pontos" előrejelzéseket (értelemszerűen) a legrövidebb időtávra (1 hónap) adta.

|

Ki kell emelni, hogy még az egy hónapos előrejelzések sem tudták jól előre jelezni a nagyobb trendek elindulásának körülbelüli idejét. Amint az az iménti ábrán az 1 hónapos prognózis és a tényadatok összevetésénél (zöld keretben) látható: mind a dollár euróval szembeni tavaly nyáron megindult gyengülési folyamatáról, mind a visszaerősödésről "lemaradtak a prognózisok", ami a devizapiaci előrejelzések komoly gyengeségére vall.

A becslések pontossága - nem meglepő módon - az előrejelzési horizont hosszabbá válásával jelentősen romlik. Amint látható: a 6 hónapos prognózisok épp ellentétesen mozogtak a tényadatokkal, azt azonban el kell ismerni, hogy a 12 hónapos prognózisok (a jelentős bizonytalanság ellenére) nagyságrendileg nem lőttek nagyon félre.

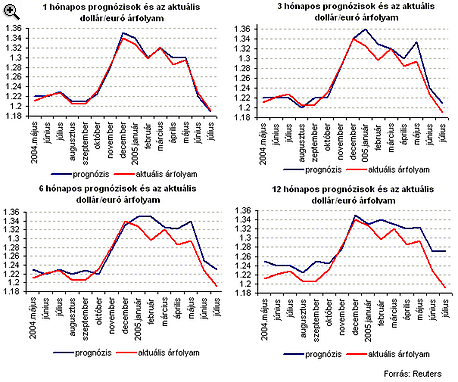

Amint a bevezetőben már említettük, idén májusban egy évre előre még 1.3230-as, míg júniusban már 1.27-es prognózist fogalmaztak meg a stratégák, eközben a dollár jelentős erősödésbe kezdett az euróval szemben. Ez azt mutatja, hogy az aktuális piaci árfolyam (illetve hangulat) befolyásolja a prognózisok alakulását. Az alábbi ábrákon az 1, 3, 6 és 12 hónapos prognózisokat, és a felmérések készítésekor fennálló aktuális piaci árfolyamot vetjük össze.

|

Jól látszik: az 1 hónapra szóló prognózisok gyakorlatilag megegyeznek az éppen aktuális piaci árfolyammal (ettől érdemben eltérőt nem "mer" előre jelezni a piac). Enyhe elszakadás a piaci árfolyam és a prognózisok között az idén január eleji, a dollár/euró árfolyamban bekövetkezett fordulat idején figyelhető meg: a kezdődő dollárerősödés tartósságában eleinte még nem nagyon bízott a piac, ezért az 1 hónapos prognózisok eleinte kissé gyengébb árfolyamot jeleztek az aktuális árfolyamnál. Majd amikor egyre inkább úgy tűnt, hogy tartósabban is erősödésnek indulhat a zöldhasú, akkor a prognózisok is "felzárkóztak".

JÓL JÖNNE 3,3 MILLIÓ FORINT?

Amennyiben 3 300 000 forintot igényelnél 5 éves futamidőre, akkor a törlesztőrészletek szerinti rangsor alapján az egyik legjobb konstrukciót havi 70 324 forintos törlesztővel a CIB Bank nyújtja (THM 10,61%), de nem sokkal marad el ettől az UniCredit Bank 71 484 forintos törlesztőt (THM 11,39%) ígérő ajánlata sem. További bankok ajánlataiért, illetve a konstrukciók pontos részleteiért (THM, törlesztőrészlet, visszafizetendő összeg, stb.) keresd fel a Pénzcentrum megújult személyi kölcsön kalkulátorát. (x)

A 3, a 6 és a 12 hónapos előrejelzéseknél még jobban látszik, hogy az aktuális piaci árfolyamnak komoly szerepe van a devizastratégák prognózisainak alakításánál, a prognózisok "felzárkózási fázisa" az aktuális árfolyamhoz azonban időben eltérő volt, és láthatunk példát arra is, hogy a prognózisok túlreagálják az aktuális árfolyam-mozgást.

Ezek után nézzük meg, hogy magát a piaci hangulatot (ami az árfolyamot és ezen keresztül a prognózisokat alakítja) milyen tényezők befolyásolták. Igen érdekes ellentmondásokra derül fény.

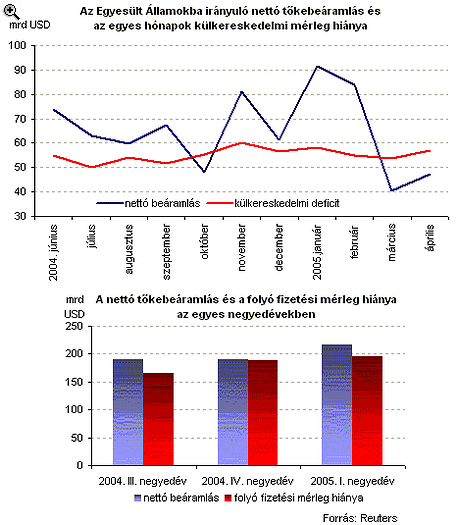

A piaci hangulat magyarázata során az utóbbi hónapokban gyakran az USA folyó fizetési mérleg hiányából indultak ki a szakértők. Különösen ez került előtérbe a tavaly őszi felgyorsuló dollárgyengülésnél, akkor az igazi aggodalom arra vonatkozott, hogy a befektetők hajlandóak lesznek-e még finanszírozni a duzzadó deficitet. Igen érdekes, hogy ennek ellenére azokban a "parás" hónapokban (egy kivétellel) mindig több tőke érkezett az Egyesült Államokba (nettó beáramlás), mint az adott hónapok külkereskedelmi mérleg hiányai. Hasonló a helyzet az elmúlt 3 negyedévben a folyó mérleg deficitjénél is.

|

Az akkori aggodalmak a fenti adatok tükrében "megalapozatlannak" mondhatók (bár fontos, hogy a tőkeáramlási adatot több héttel később teszik közzé, mint a külkeradatot), ugyanakkor különösen érdekes, hogy a legutóbbi két hónapban (március-április) a külkerhiány nagyobb volt, mint a nettó tőkebeáramlás. Ennek ellenére a folyó mérleg hiány finanszírozásával kapcsolatos aggodalmak az elmúlt hetekben nem kerültek előtérbe, a dollár jelentősen erősödött az euróhoz képest. Ezek alapján érdemes elgondolkodni, hogy a fundamentumoknak (főként rövidtávon) mekkora árfolyam-magyarázó szerepe lehet. De ha már a fundamentumokban sem "bízhatunk" teljes mértékben, akkor miben?

Fogadjunk, hogy...

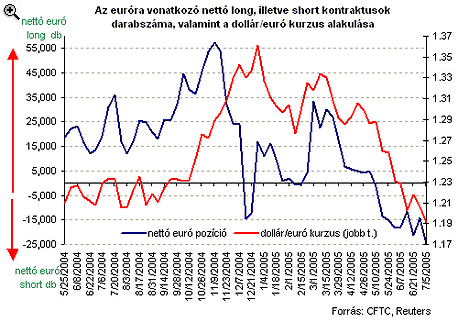

Érdemes a dollár/euró árfolyam-alakulása kapcsán egy nem túl gyakran emlegetett tényezőre is kitérni: arra, hogy hogyan alakultak a dollár árfolyamára vonatkozó "fogadások" az elmúlt hónapokban (spekulatív szereplők, pl. hedge fundok, intézményi befektetők euró long, illetve short pozíciói a dollárral szemben). Erre adatokat a chicagoi árutőzsdén, a határidős devizaszekcióban találtunk (minden pénteken közzétett kontraktus-számok, 1 kontraktus = 125 ezer euró, a nettó adat a long és a short pozíció különbségéből adódik). Elemzők számára sokak szerint ez az egyik legtöbbet mondó indikátor a várható árfolyam-alakulás kapcsán.

|

Az adatokat összegyűjtve láthatjuk, hogy bár kaphatunk némi indikációt az árfolyam várható alakulására, de a nettó euró long, illetve short pozíciók száma alakulására alapozott stratégia olykor igencsak nagy veszteségeket is okozhatott. Látványos pl. az, hogy a tavalyi év végére felszaporodott nettó eurólong-ok rövid idő alatt nettó euró short-ba "mentek át", a piaci árfolyam trendje azonban csak egy hónappal később fordult meg. Ezzel szemben az idén februári dollár-elbizonytalanodás előbb a piaci árfolyamban jelentkezett, és ezt követte le a nettó euró longpozíciók számának alakulása. A május közepén megindult hirtelen dollár-erősödést pedig már megint a határidős kontraktusok száma jelezte előre. Nem tekinthető tehát ez sem jó indikátornak az árfolyam-mozgás szempontjából.

A legutóbbi adatok szerint 5 éves csúcs körül mozog az euróshort pozíciók száma (július 5.: 24.871 db). Amint láttuk, a tavaly év végi nettó eurólong-állomány hirtelen váltott át euróshortba, de ez az árfolyamban csak késleltetve, és visszafogott mértékben jelent meg. Amint már utaltunk rá, a devizastratégák a következő 1 évben mérsékelt gyengülést várnak a dollárnál (annak ellenére, hogy a kamatrés feltehetően tovább tágul az amerikai és európai kamatszint között). Ebben szerepe lehet majd annak, hogy az utóbbi időben egyre duzzadó euróshort állomány jelentősen lecsökken (és átvált nettó eurólong állománnyá). A pozíciók alakulása jelenthet majd egyfajta indikációt az árfolyam alakulására, ennél biztosabbat azonban hosszabb idősor vizsgálatának tapasztalatai alapján sem lehet mondani.

A dollár/euró árfolyam jövőbeli mozgásával kapcsolatban ki kell térni néhány igen hangsúlyos tényezőre:

"Gyakori tévhit, hogy fenntarthatóan élni drága. (...) Pedig a fenntarthatóság sokkal gazdaságosabb" - Hegedűs Kristóf.

Egy fiatal közgazdász házaspár miért dönt úgy, hogy a budapesti életet hátrahagyva a Mátrába költözik, és megment egy 3,2 hektáros, kivágásra ítélt gyümölcsöskertet?

A környezettudatos, fenntartható életmód kialakítása mindannyiunk közös érdeke.

Anita a kislányának keresett használt télikabátot az online piacon, de a hatalmas kínálat ellenére sem találta meg, amit keresett. Így született meg a Ruhacsúszda ötlete.