Szeptembertől elkezdődik az újabb tanév. Azt is tudjuk, hogy a felsőoktatási intézményekbe felvettek több mint 36 százaléka maga fizeti majd tandíját a költségtérítéses szakokon. Nekik nyújt lehetőséget az új diákhitel rendszer, melynek keretében 2 százalékos hiteldíj mellett kaphatnak a tanulmányi költségük fedezésére elegendő hitelt. Ilyen alacsony hiteldíj mellett azoknak is érdemes igényelni, akiknek esetlegesen a havi 20-50 ezer forintos tandíj nem jelent túl nagy terhet.

Ezt a célt szolgálja az új kötött felhasználású képzési hitel, amelyet csak az adott képzés költségeire lehet fordítani. A kötött felhasználású hitelnél a felvehető hitel mértéke nem kötődik fix forintösszeghez, így a legalacsonyabb költségű képzési területektől egészen a magas költségű képzési területekig a fizetendő képzési költségekkel megegyező összegű képzési hitel folyósítható. E hitelt a jogosult hallgató igénylését követően - engedményezés útján - közvetlenül a felsőoktatási intézmények számlájára utalja át a Diákhitel Központ. A kötött felhasználású képzési hitel esetében a törlesztési kötelezettség a hallgatói jogviszony megszűnése napján fennálló hiteltartozás függvényében kerül meghatározásra. A hitelösszeghez tartozó törlesztési százalékok sávos mértékét a tanulmányi félév megkezdését megelőzően legalább hét nappal teszi közzé a Diákhitel Központ.

A szabad felhasználású hitelt az összes, új rendszer szerinti hallgató felveheti, ennek mértéke legfeljebb havi 50 ezer forint, éves szinten legfeljebb 500 ezer forint lehet.

A kötött felhasználású hitelhez az állam jelentős kamattámogatást ad, amely a mindenkori kamatszinttől függően változik, azért, hogy a hallgató által fizetett kamatrész 2 % maradjon. Így a hallgatók számára a Diákhitel fix 2%-os kamata egy kiszámítható, rendkívül kedvezményes hitelkonstrukciót jelent.

Megközelítőleg 40 ezer gólya lesz jogosult önköltséges és részösztöndíjas hallgatóként a fix, évi 2 százalékos kamatozású Diákhitelre. Amit ugyan egyből a tanulmányi intézetnek utal a Diákhitel Központ, de azoknak is érdemes igényelni, akik maguk is ki tudnák fizetni tandíjukat.

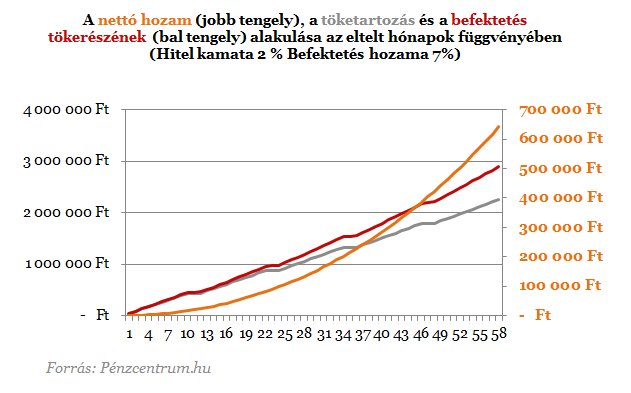

A jelenlegi betéti kamatok mellett, ha befektetjük a tandíjra szánt összeget, akkor akár több százezer forintot is nyerhetünk az öt év alatt. Ez a diákhitel után fizetett kamatok és a befektetés után járó hozamok különbségéből jön ki, hiszen ez utóbbi többszörösen meghaladja azt a két százalékot, amit a Diákhitel Központ törvényileg felszámolhat a hallgatóknak.

Példának vegyük a Budapesti Corvinus Egyetem gazdasági képzését, ahol a féléves képzés ára 215 ezer forint. Ez Havi szinten 43 ezer forintos terhet jelent a hallgatóknak, amit a Diákhitel 2 teljes egészében finanszíroz 2 százalékos kamattal. Azok a diákok, akik nem tudják előteremteni ezt az összeget egyértelműen a kölcsönhöz nyúlnak, de a 2 százalékosnál magasabb elérhető hozamok miatt azoknak is megéri hitelből tanulni, akiknek rendelkezésére áll a szükséges összeg.

JÓL JÖNNE 10 MILLIÓ FORINT?

Amennyiben 10 000 000 forintot igényelnél 5 éves futamidőre, akkor a törlesztőrészletek szerinti rangsor alapján az egyik legjobb konstrukciót havi 210 218 forintos törlesztővel a CIB Bank nyújtja (THM 9,97%), de nem sokkal marad el ettől az UniCredit Bank (THM 10,22%-ot) ígérő ajánlata sem. További bankok ajánlataiért, illetve a konstrukciók pontos részleteiért (THM, törlesztőrészlet, visszafizetendő összeg, stb.) keresd fel a Pénzcentrum megújult személyi kölcsön kalkulátorát. (x)

Ezt a havi 43 ezer forintos tandíjat feltételezve és 7 százalékos betéti hozammal számolva 3 év alatt 201 899 forintot kereshetnek a diákok, amennyiben félreteszik a diákhitel teljes összegét. Öt év alatt ez az összeg már 641 569 forint.

Természetesen minél drágább egy képzés, arányosan annál nagyobb az így szerezhető haszon is. De a hozam nagyságától is nagyban függ a kölcsönből vett megtakarítás megtérülése. Akár tíz százalékosnál is magasabb hozammal kecsegtet több kötött célú megtakarítási forma, mint a lakáskasszák, nyesz stb.

A kamatadó

Több megtakarítási forma is mentes a kamatadó alól. Ilyen a már említett lakáskassza, ami havi rendszeres megtakarítási lehetőségével passzolhat a diákok igényeihez, bár csak lakáscélra fordítható. A TBSZ 3 év után részlegesen 5 év után teljesen kamatadó mentes. Nem említettük itt még a nyeszt és az önkéntes nyugdíjpénztárakat, hiszen a diákok elenyésző hányada gondol még a munka utáni évekre. A Biztosítók által kínált Unit-linked biztosítások általában hosszabb, 10-20 éves időtávban kecsegtetnek magasabb hozammal, ezért talán nem a legalkalmasabb befektetések a diákhitellel való kombinálásra.

-

Gyors, egyszerű, átlátható: digitális persely a Gránit Banktól (x)

Forintban és devizában is félre lehet tenni a vágyott célokra

-

A Gránit Bank ügyfelek közel 45 százaléka költségmentesen bankolt 2025-ben (x)

Jelentős részük pénzt is keresett bankszámlájával

-

A 2=3 akcióval a legkisebb turisztikai szereplők hitelfelvételi kedvét élénkíti a kormány (x)

2,5% kamat, állami támogatás, valódi segítség – új szintre lépett a turisztikai finanszírozás

Agrárium 2026

Retail Day 2026

Planet Expo és Konferencia – A tiszta energia jövője

Planet Expo és Konferencia – Agrárium a klímaváltozás szorításában