A befektetői aggodalmak Donald Trump vámintézkedései miatt történelmi magasságokba emelték a hitelkockázati mutatókat.

Beperelni készül hitelező bankját Heincz Gábor Biga és Király Tamás, a popénekes Király testvérek apja. Véleményük szerint a szerződésükben sehol nem szerepel, hogy az árfolyamveszteségből eredő plusz költséget nekik kellene megfizetniük. Sőt állításuk szerint a bankok semmivel sem tudják bizonyítani, hogy valóban van köze a frankhoz hitelüknek. "A havi törlesztőim az évek alatt a duplájára emelkedtek az árfolyamváltozás miatt, ám arról egy szó sincs a szerződésemben, hogy ez engem terhelne. A bank egyébként hogyan tudja bebizonyítani, hogy ők ennyi értékben vettek svájci frankot. Akkor mitől svájci frankos hitel az enyém?" - teszi fel a kérdést Biga. A Pénzcentrum.hu válaszol a kérdésre.

Eddig még kevés pert nyertek devizahitelesek bankjaik ellen. Siker legtöbbször az elszámolási árfolyamot és a díjakat érintő kérdésekben volt. Az együk legutóbbi cikkünkben is egy hasonló perről számoltunk be, amikor egy OTP ügyfél nyert pert az elszámolási árfolyamok kérdésében.

Királyék állítását, miszerint a bankok devizaügylet nélkül nyújtottak volna devizahitelnek feltüntetett hiteleket, nehéz védeni. A forint és a devizahitelek kamatai közötti különbségből is jól látszik, hogy veszteséges lenne forint alapon a devizahiteleket jellemző kamatszinten kölcsönadni.

Másik gyakori érv a bankok ellen az egyoldalú szerződésmódosítás és a kamatváltoztatások. Léhmann György képviseletében is többen készültek pert indítani hitelintézetek ellen.

A Léhmann-féle perirat a Polgári Törvénykönyvre hivatkozva a kamatszámítást helytelennek nevezi, mert szerinte az nem felelt meg a szerződésekben foglalt feltételeknek a devizahitelek esetében. Ezt az állítást az ügyvéd arra alapozza, hogy a 2008-as időszakban csökkenő frank referencia ráta ellenére nem mérséklődtek a devizahitel kamatok.

Ezért nőttek meg a kamatok

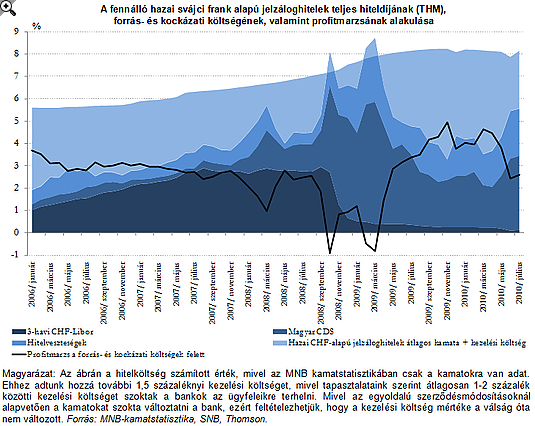

Az MTV "Ma reggel" című műsorában Léhmann György ügyvéd azzal vádolta a bankokat, hogy a devizahitelek kamatát meghatározó mutatót sem a pénzintézetek, sem az őket ellenőrző pénzügyi felügyelet nem tették közzé. Bár az ügyvéd nem szavaiból nem derült ki egyértelműen melyik mutatóra gondol, de ez valószínűleg a frank referencia ráta (CHF-libor) lehet. Ha ez így van, akkor Léhmann György érvelésében két hiba is van. Egyrészt a CHF-libor bárki által hozzáférhető nyilvános adat, másrészt nem csak ez a mutató határozta meg a devizahitelek kamatát.

A kamatváltozásnak két alapvető oka lehet, a már említett CHF-Libor és az országkockázat . Ezek az eltérések azonnal megjelennek a bankok kamataiban, hiszen azok rövid lejáratú forrásokból fedezik a hosszú távra szóló hitelek finanszírozását.

Amennyiben a bank által igénybe vehető hitelek kamatai nőnek, akkor a forrásköltségek drágulásáról beszélhetünk. A svájci frank esetében két módon emelkedhet ez a költségelem. A svájci jegybank kamatdöntése révén nőhet a svájci frankra vonatkozó bankközi kamat (CHF-libor). Ezzel minden ország minden bankja drágábban juthat az alpesi devizához.

A másik lehetőség a magyar országkockázat (más kifejezéssel a CDS felárak) növekedése. Ez nem más, mint nemzetközi minősítő intézetek által rendszeresen közzétett mutató, ami az országba irányuló befektetések kockázatát méri. Növekedésével minden hazai gazdasági szereplő, így a pénzintézetek is magasabb áron jutnak külföldön hitelhez, ezzel svájci frankhoz. Ez a két tényező változása szinte azonnal hat a bankok forrásköltségére, hiszen azok jellemzően rövidtávú hitelekből és betétekből fedezik hitelezésüket, a kölcsönök nagy része viszont hosszú távú. Ezért is hat a forrásköltség ilyen gyorsan és erősen a mindenkori hitelkamatokra.

Bárkinek járhat ingyen 8-11 millió forint, ha nyugdíjba megy: egyszerű igényelni!

A magyarok körében évről-évre nagyobb népszerűségnek örvendenek a nyugdíjmegtakarítási lehetőségek, ezen belül is különösen a nyugdíjbiztosítás. Mivel évtizedekre előre tekintve az állami nyugdíj értékére, de még biztosítottságra sincsen garancia, úgy tűnik ez időskori megélhetésük biztosításának egy tudatos módja. De mennyi pénzhez is juthatunk egy nyugdíjbiztosítással 65 éves korunkban és hogyan védhetjük ki egy ilyen megtakarítással pénzünk elértéktelenedését? Minderre választ kaphatsz ebben a cikkben, illetve a Pénzcentrum nyugdíj megtakarítás kalkulátorában is. (x)

b) a hitelkockázat változása,

c) a hitelező adott tevékenységének költségeit növelő, a kölcsönszerződés szerinti

jogviszonyokat szorosan és közvetlenül érintő jogszabályváltozás

A fenti ábrán a hazai svájci frank alapú hitelek teljes hiteldíja alatt a CHF-libor és a magyar CDS felárak szerepelnek, melyek növekedése csak a 2009 márciusa utáni kamatnövekedésekre nem ad magyarázatot. Látszólag a bankok kismértékű veszteséget szenvednek el a válság alatt, de a válság utáni profitszintek a 2008 előtti fölé tudtak nőni.

Persze ez a

tény sem lehet ésszerű alap egy bírósági eljáráshoz, hiszen a bankok

csak a magyar törvények által nekik biztosított mozgásteret használták

ki a kamatok felfelé módosításához. (Lásd keretes írásunkat!)

Mennyit nyerhetnének a perrel a devizahitelesek?

Léhmann György alapállítása az, hogy a kamatmódosítások miatt az ügyfelek az indokoltnál magasabb törlesztőrészleteket fizettek. Ezt az összeget fizettetné vissza a bankokkal. De vajon mekkora lehet ez az összeg?

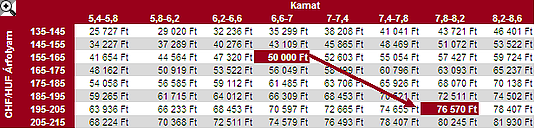

A

fenti ábrán jól látszik, hogy az elmúlt időszakban egy 2005-ben felvett

5 millió forint összegű hitel esetén a törlesztőrészlet 2011 elejére

havi 50 ezer forintról közel 77 ezerre nőtt. A 27 ezer forintos

növekmény viszont csak kismértékben volt betudható a kamatváltozásnak,

20 ezer forintos növekedésért maga az árfolyamváltozás okolható. Így a

per csak a maradék, havonta 7 ezer forintnál alacsonyabb összegről

szólhat.

"Gyakori tévhit, hogy fenntarthatóan élni drága. (...) Pedig a fenntarthatóság sokkal gazdaságosabb" - Hegedűs Kristóf.

Egy fiatal közgazdász házaspár miért dönt úgy, hogy a budapesti életet hátrahagyva a Mátrába költözik, és megment egy 3,2 hektáros, kivágásra ítélt gyümölcsöskertet?

A környezettudatos, fenntartható életmód kialakítása mindannyiunk közös érdeke.

Anita a kislányának keresett használt télikabátot az online piacon, de a hatalmas kínálat ellenére sem találta meg, amit keresett. Így született meg a Ruhacsúszda ötlete.

-

30 éve együtt – az INTERSPAR múltja, jelene és jövője (x)

A SPAR Magyarország nem csupán egy új üzlettípust hozott be az országba, hanem egy modern, kényelmes és családbarát vásárlási élményt is, amely azóta is milliók mindennapjainak része.

Portfolio Gen Z Fest 2025