Az MNB a jogszabályi előírásoknak megfelelő működés helyreállításáig megtiltotta a River Factoring Zrt.-nek az osztalékfizetést.

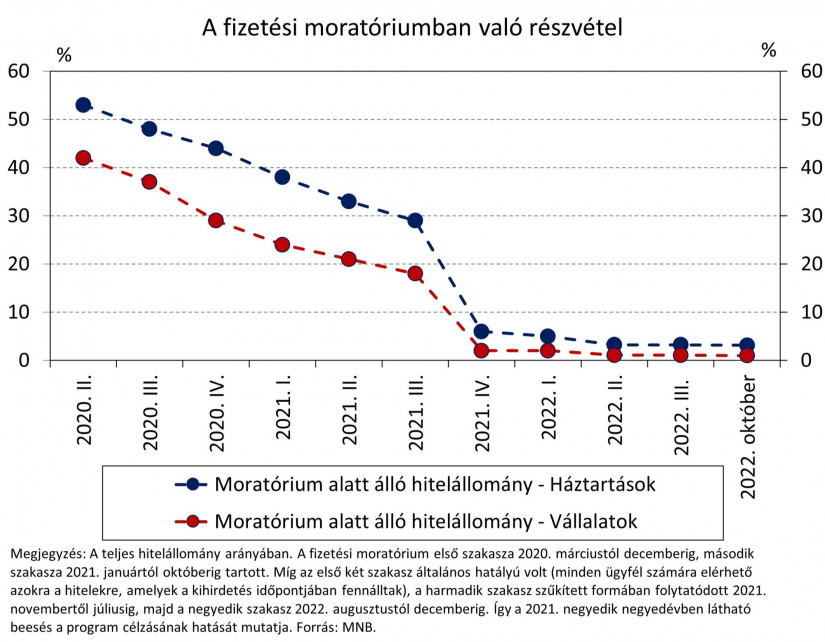

Közel három év után véget ért a 2020 márciusában bevezetett fizetési moratórium, a törlesztések 2023 januárjától immáron a program legvégéig kitartó néhány százaléknyi ügylet esetében is folytatódnak. A program lezárása alkalmat nyújt arra, hogy értékeljük ezt az Európa szerte elterjedt, innovatív gazdaságpolitikai (válságkezelő) eszközt. A sérülékeny adósok védelmén túl a moratórium nagy előnye, hogy a koronavírus kitörését követően egy olyan időszakban nyújtott többletfinanszírozást a háztartásoknak és a vállalatoknak, amikor a bankok maguktól ehhez túl óvatosak lettek volna. Hátránya ugyanakkor, hogy az adósok úgy szokhattak hozzá a törlesztőrészletek nemfizetéséhez, hogy közben – számos jegybanki elemzés és figyelmeztetés ellenére – nem mindenki látta át teljesen az intézkedésnek a hitelükre gyakorolt hatását.

Whatever it takes

Ha nagy a baj, a gazdaság szereplői megijednek, óvatosabbá válnak, bizalmatlanok lesznek – és ezzel még tovább növelik a bajt. A gazdaságpolitika formálóinak ilyenkor fontos feladata van: meg kell nyugtatniuk a vállalatokat és a háztartásokat, hogy a gazdasági kapcsolatok nem fognak sérülni, az állam és a jegybank minden szükséges lépést megtesz annak érdekében, hogy legyen elég likviditás a piacokon. A hiteltörlesztésekre vonatkozó fizetési moratórium egyike ezeknek az eszközöknek: a hiteltörlesztések átmeneti felfüggesztésén keresztül többlet pénzeszközökhöz juttatja a gazdaság szereplőit. Whatever it takes – ahogyan Mario Draghi, az Európai Központi Bank elnöke fogalmazott 2012-ben.

A koronavírus okozta „baj” nagyságrendjét jól mutatja, hogy csak az Európai Unióban 23 ország vezetett be fizetési moratóriumot, még ha markánsan eltérő feltételekkel is. A hazai moratórium meglehetősen általános volt: minden, a bevezetéskor már fennálló hiteltartozásra automatikusan vonatkozott, ráadásul a hiteltörlesztések már a program eredeti formájában is relatíve hosszú időre, 9 hónapra kerültek felfüggesztésre, míg más országokban az intézkedés ennél rövidebb, szűkebb körű és az adósok egyéni döntése alapján adott lehetőséget a fizetés szüneteltetésére. A hosszú időtartamnak megvan az az előnye, hogy jóval nagyobb mértékben formálja a várakozásokat, még egy világjárvány által okozott, soha nem tapasztalt bizonytalanságot eredményező környezetben is könnyíti a tervezést a gazdaság szereplői számára, bátrabbá teszi őket, így makrogazdasági hatása is jelentősebb. Ugyanakkor az ára is nagyobb, hiszen a bankrendszeri likviditást hosszabb ideig kell segíteni – zömében a jegybank közreműködésével –, a portfólió későbbi teljesítésével kapcsolatos bizonytalanság is nagyobb lehet, hasonlóan a hitelek ástrukturálásából fakadó veszteségek mértékéhez.

Biztonsági háló?

A fizetési moratórium bevezetésének legegyszerűbb interpretációja az, hogy ez a program megvédi az adósokat az esetleg bekövetkező késedelembe eséstől és pénzügyi feszültségtől. Teszi ezt oly módon, hogy az adósoknak az esedékes hiteltörlesztéseket nem azonnal, csak később, egy (remélhetőleg) támogatóbb makrogazdasági környezetben kell megfizetniük. Az MNB 2021 márciusában lefolytatott kérdőíves felmérésének adatai alapján azt találtuk, hogy ezt a részvételi motivációt teljes mértékben visszaigazolják az adatok. A lakossági hiteladósok közül nagyobb valószínűséggel vett részt a programban az, akinek csökkent a jövedelme a koronavírus kitörését követően, akinek jövedelemarányosan magasabb volt a törlesztőrészlete, akiknek kevesebb megtakarítása volt, és azok is, akik a koronavírus hatásaira különösen érzékeny iparágban dolgoztak. Azaz azok, akik nehezebb helyzetbe kerültek.[1]

…vagy a hitelkínálati korlátok enyhítése?

A moratóriumban való részvétel hatására az adósok a részvétel ideje alatt extra finanszírozáshoz jutnak, amit később kell megfizetniük az eredeti futamidőt követő hónapokban. Így a moratórium – közgazdasági tartalmát tekintve – pont olyan, mint egy hitelfelvétel; csak míg általában egy hitelfelvétel során az eladósodás egy összegben történik, a moratórium során szakaszosan, hónapról-hónapra, a meg nem fizetett törlesztőrészletek halmozódásával valósul meg. További eltérés, hogy a visszafizetés is csak jóval később indul meg, nem pedig azonnal, mint egy normál hitelfelvétel esetében.

Ha viszont hitelfelvételként tekintünk a moratóriumra, érdemes tesztelni azt is, hogy a hitelkereslettel szokásosan összefüggő tényezők szerepet játszanak-e a moratórium igénybevétele során. Az adatok azt mutatják, hogy igen: egyrészt a programban nagyobb eséllyel vettek részt a fiatalabb (18-35 éves) adósok, valamint azok, akiknek gyerekük is van. Ezek pont azok a háztartások, akik életciklusuk aktuális pontjából, élethelyzetükből adódóan a „rendes” hitelpiacon is magasabb kereslettel jelentkeznek. Másrészt nagyobb valószínűséggel vették igénybe a programot azok is, akiknek a kérdőív felvételét megelőző időszakban volt kielégítetlen hitelkereslete: azaz volt olyan hiteligénylése, amelyet legalább részben elutasított a bank, vagy az adós annyira számított az elutasításra, hogy meg se kísérelte megigényelni a kölcsönt.

A moratórium hitelfelvételként való felfogása makrogazdasági jelentőséggel is bír. A bankrendszer „természetes működésében” ráerősít a gazdaság ciklikusságára (jegybanki szaknyelven: a bankrendszer prociklikus), azaz egy, a koronavírus kitöréséhez hasonló méretű sokk után jellemzően behúzza a féket, kockázati étvágya csökken, jelentősen leszűkíti azok körét, akiket még hitelezhetőnek tart. Ezt az MNB hitelezési felmérésének koronavírust követő eredményei is megerősítik, amelyek a hitelfeltételek széleskörű szigorításáról árulkodtak.[2] A moratórium ezen a záródó ajtón nyitott egy kiskaput, és – sarkosan fogalmazva – tulajdonképpen kötelezte a bankokat a hitelnyújtásra (de legfeljebb az esedékes elmaradt törlesztőrészletek erejéig), hozzájárulva ezzel a lakosság és a vállalatok költéseinek fenntartásához, tompítva a bankok prociklikus viselkedését és segítve a gazdaság kilábalását.

A program költségei

Semmi sincs azonban ingyen. A bankoknál kieső törlesztések ezermilliárd forintos nagyságrendű cash flow csökkenést jelentettek, ami egyes bankoknál likviditásszűkét okozhatott volna, amit a jegybanknak kompenzálnia kellett a pénzügyi stabilitás megőrzése érdekében. Egy ilyen nagyságrendű likviditásbővítés hatása azonban tartós, a változó gazdasági környezetben is nehéz visszafordítani. Fontos figyelembe venni a jövőben azt is, hogy egy moratórium – feltételrendszere függvényében – a bankok számára veszteséget is jelenthet, és ronthatja a tőkehelyzetüket is. A hazai moratórium esetében azonban ez a hatás minimális volt.

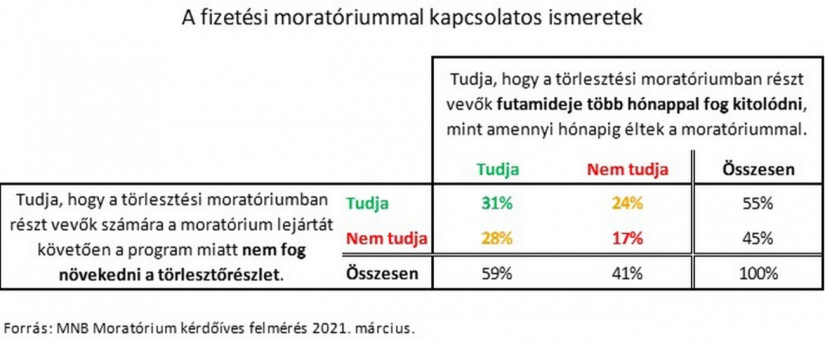

Ami azonban fontos: a program jelentősen érintette a résztvevő hitelek futamidejét, és sok esetben érdemben kitolta a végső lejárat időpontját. Ezzel önmagában nincsen probléma, ha az adósok értik, hogy mi történik a tartozásukkal. A tapasztalatok azonban azt mutatják, hogy nem ez volt a helyzet: a résztvevő adósok alig 31 százaléka volt tisztában azzal, hogy a törlesztőrészlete nem fog változni a moratóriumból való kilépést követően, ugyanakkor a futamideje nagyobb mértékben tolódik ki, mint amennyi időt a programban töltött. Ez a 31 százalékos arány alig jobb annál, mintha a kérdőívre válaszolók teljesen véletlenszerűen válaszolták volna meg a két kérdést. A programot nem átlátó adósok úgy szoktak hozzá a nemfizetéshez, hogy közben a program komplexitása miatt nem értették, hogy ennek milyen ára van a jövőbeni törlesztésekre nézve. Ezekre a következményekre az MNB fogyasztóvédelmi és pénzügyi stabilitási közleményeiben[3] is felhívta a figyelmet a moratórium indulásától kezdve, amelyek nélkül a programot nem értők aránya vélhetően még magasabb lett volna.

A program célzottsága, valamint az a körülmény, hogy opt-in (az ügyfél jelzi a belépési szándékát) vagy opt-out (az érintett ügyfelek automatikusan beléptetésre kerülnek, és az ügyfélnek a kilépési szándékát kell jeleznie) jellegű a részvétel, szintén nagy hatással van a résztvevők arányára, így közvetve a bankrendszeri és a makrogazdasági hatásokra nézve is. Ezt jelzi, hogy a részvétel a lakossági hitelszegmensben közel 30-ról majdnem 6 százalékra, azaz ötödére esett, amikor a hazai moratóriumot célzottá és opt-in alapúvá tette a jogalkotó – miközben az igénybevételi feltételek lazán voltak megfogalmazva.

A hasonló gazdaságpolitikai programok esetében felmerülő kérdés az erkölcsi kockázat problémája is: vannak-e olyanok, akik számára elérhető a program, miközben annak eredeti céljával nincs összhangban a részvétele (tehát képes lenne a törlesztés folytatására, mégis részt vesz a moratóriumban). Korábbi, késedelmes jelzáloghiteleket vizsgáló kutatásunk szerint az erkölcsi kockázatosnak tekinthető adósok aránya akár 10-20 százalék is lehet egy portfólión belül.[4] 2021. márciusban végzett felmérésünk szerint pedig a moratóriumban részt vevő háztartások 27 százaléka esetében feltételezhető, hogy pénzügyi helyzetük alapján képesek lennének a törlesztésre, mégis addig vesznek részt a programban, ameddig csak lehetséges.[5] A „potyautas” részvételen túl további problémát okoz, hogy erodálódhat a résztvevők fizetési hajlandósága, és hozzászokhatnak az átmenetileg magasabb rendelkezésre álló jövedelemhez.

LAKÁST, HÁZAT VENNÉL, DE NINCS ELÉG PÉNZED? VAN OLCSÓ MEGOLDÁS!

A Pénzcentrum lakáshitel-kalkulátora szerint ma 19 899 074 forintot 20 éves futamidőre már 6,42 százalékos THM-el, havi 145 468 forintos törlesztővel fel lehet venni az UniCredit Banknál. De nem sokkal marad el ettől a többi hazai nagybank ajánlata sem: a CIB Banknál 6,93% a THM, míg a MagNet Banknál 6,87%; az Erste Banknál 6,89%, a Raiffeisen Banknál 7,00%, a K&H Banknál pedig 7,28%. Érdemes még megnézni magyar hitelintézetetek további konstrukcióit is, és egyedi kalkulációt végezni, saját preferenciáink alapján különböző hitelösszegekre és futamidőkre. Ehhez keresd fel a Pénzcentrum kalkulátorát. (x)

Úgy véljük, a hazai fizetési moratórium bevezetése indokolt volt, azonban a kivezetés időzítése szempontjából már nem vizsgázott jól. A nemzetközi viszonylatban is kiugró, közel hároméves fennmaradása olyan időszakban is lehetővé tette a törlesztés felfüggesztését, amikor a program létjogosultságát adó körülmények már nem álltak fenn, azaz az adósok sérülékenysége és a bizonytalanság is jelentősen csökkent, valamint a hitelpiac is rendben működött.

Összességében egy makrogazdasági válsághelyzet esetén a moratórium a jövőben is megfelelő eszköz lehet a kockázatok csillapítására. Fontos azonban, hogy csak szükséges esetben, a megfelelő feltételek fennállása esetén, csak a körülményeknek megfelelő célzottsággal és csak a szükséges ideig kerüljön bevezetésre. Ha ezek a feltételek nem teljesülnek, úgy a program hátrányai – főleg annak hosszú fenntartása és nem kellő célzottsága esetén – könnyen felülmúlhatják az előnyöket.

*A szerzők a Magyar Nemzeti Bank (MNB) munkatársai.

"Gyakori tévhit, hogy fenntarthatóan élni drága. (...) Pedig a fenntarthatóság sokkal gazdaságosabb" - Hegedűs Kristóf.

Egy fiatal közgazdász házaspár miért dönt úgy, hogy a budapesti életet hátrahagyva a Mátrába költözik, és megment egy 3,2 hektáros, kivágásra ítélt gyümölcsöskertet?

A környezettudatos, fenntartható életmód kialakítása mindannyiunk közös érdeke.

Anita a kislányának keresett használt télikabátot az online piacon, de a hatalmas kínálat ellenére sem találta meg, amit keresett. Így született meg a Ruhacsúszda ötlete.

-

Műtárgyak, mint befektetés: trend vagy lehetőség? (x)

Rolex és Vaszary uralják ma az értékkövető piacot

Portfolio Gen Z Fest 2025