VV Éva számára valóban a lét a tét, hiszen a családja eladósodott, a megnövekedett törlesztőrészleteket már nem tudják fizetni. A kilakoltatási moratórium indulásáig azonban még jelentős bevételhez juthat a család.

Baukó Györgyné, Éva édesanyja a Blikknek elmondta: a család már képtelen tovább fizetni svájci frank-alapú lakáshitelét, ami a válság következtében a duplájára nőtt. "Lejárt a kilakoltatási moratórium, így bármikor elvehetik a fedelet a fejünk fölül." -mondta a kétségbeesett anya.

Évát mindig is vonzotta a média világa, gyerekkora óta arra készül, hogy egyszer műsorvezető lesz. Szülei azonban már nem tudják ebben anyagilag támogatni, hiszen lassan a lakásunkat is elveszítik.

Ezt persze Éva is pontosan tudja, hiszen már akkor is nehéz helyzetben volt a család, amikor a lány hónapokkal ezelőtt beköltözött a villába. Nem véletlenül mondhatta Anikónak a szerda esti kihívás után, hogy ha nem ő megy vissza, akkor valószínűleg teljesen összeomlik.

Mint arról a Pénzcentrum.hu is beszámolt, a kiesett villalakók jól keresnek fellépéseikkel: egy fél órás műsorért akár 50-70 ezer forintot is zsebre tesznek. Éva -ha nem is nyeri meg a játékot- népszerűségét kihasználva könnyen és gyorsan, még bőven a kilakoltatási moratórium megindulása előtt juthat bevételhez, amivel kisegítheti családját.

Miért szállt el úgy a devizahitelek kamata?

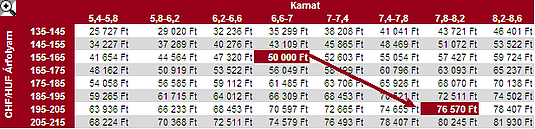

Egy 2005-ben felvett devizahitel törlesztőrészlete 53 százalékkal

nőtt mára. Ez a változás megterheli a családok kasszáját, közel 100 ezer

nem fizető adósról tudunk. A forint-svájci frank árfolyamának változása

csak az egyik ok, amiért a törlesztőrészletek elszálltak. A svájci

frank alapú hitelek kamatváltozásának is szerepe van törlesztők emelkedésében.

Összességében

nagyobb hatása van a svájci frank árfolyamváltozásának a

törlesztőrészletek növekedésében, mint a kamatváltozásnak, de

elhanyagolhatónak utóbbit sem nevezhetjük. Egy 2005-ben 155-ös árfolyam

mellett felvett svájci frankalapú hitel, melynek kamata 6 százalék,

kezdeti törlesztőrészlete pedig 50 ezer forint volt. Ma fizetendő havi törlesztő viszont már 76 570 forint.

Hogyan is jön össze ez a 26 570 forint növekmény?

Ha az árfolyam nem változik, csak a kamatszint mozdul el, akkor is 57

427 forint törlesztővel számolhatnánk ma az eredetileg 50 ezres

törlesztésű hitel után. Ez a 7 427 forint sem kevés. De miért

kellett a bankoknak kamatokat emelnie? A svájci frank alapú

devizahitelek átlag kamata 6 százalékról 8 százalék fölé nőtt, miközben a

svájci jegybanki alapkamat semmit nem emelkedett.

A kamatváltozásnak két oka lehet: a bank forrásköltségeinek változása és a kockázati költségek változása. Gyura Gábor és Szigel Gábor, a Magyar Nemzeti Bank két szakértője szerint a bankok a két költség növekedésén túl még plusz terheket raknak az ügyfelekre.

b) a hitelkockázat változása,

c) a Hitelező adott tevékenységének költségeit növelő, a kölcsönszerződés szerinti

jogviszonyokat szorosan és közvetlenül érintő jogszabályváltozás.

Amennyiben a bank által igénybe vehető hitelek kamatai nőnek, akkor a forrásköltségek drágulásáról beszélhetünk. A svájci frank esetében két módon nőhet ez a költségelem. A svájci jegybank kamatdöntése révén nőhet a svájci frankra vonatkozó bankközi kamat (CHF-libor). Ezzel minden ország minden bankja drágábban juthat az alpesi devizához.

JÓL JÖNNE 3,3 MILLIÓ FORINT?

Amennyiben 3 300 000 forintot igényelnél 5 éves futamidőre, akkor a törlesztőrészletek szerinti rangsor alapján az egyik legjobb konstrukciót havi 70 324 forintos törlesztővel a CIB Bank nyújtja (THM 10,61%), de nem sokkal marad el ettől az UniCredit Bank 71 484 forintos törlesztőt (THM 11,39%) ígérő ajánlata sem. További bankok ajánlataiért, illetve a konstrukciók pontos részleteiért (THM, törlesztőrészlet, visszafizetendő összeg, stb.) keresd fel a Pénzcentrum megújult személyi kölcsön kalkulátorát. (x)

A másik lehetőség a magyar országkockázat növekedése. Az országkockázat nem más, mint nemzetközi minősítő intézetek által rendszeresen közzétett mutató, ami az országba irányuló befektetések kockázatát méri. Növekedésével minden magyarországi gazdasági szereplő, így a pénzintézetek is magasabb áron jutnak külföldön hitelhez, ezzel svájci frankhoz. Ez a két tényező változása szinte azonnal hat a bankok forrásköltségére, hiszen azok jellemzően rövidtávú hitelekből és betétekből fedezik hitelezésüket, a kölcsönök nagy része viszont hosszú távú. Ezért is hat a forrásköltség iylen gyorsan és erőssen a mindenkori hitelkamatokra.

A hitelkockázat változása megfoghatatlanabb tényező. A prudens működés alapfeltétele lenne a hitelezési veszteség teljes gazdasági ciklusra való tervezése. Már a hitel kihelyezésekor a banknak kellett volna számolnia a bedőlő hitelek alakulásával és ezen okból nem növelhetne kamatot az én hitelem esetében. Hiszen ez pont olyan lenne, mintha a boltban többet fizetnék a kasszánál, ha aznap épp elloptak volna egy csokoládét az üzletből. Így a veszteségek megemelkedése miatt nem lenne szabad növelni az egyébként jól teljesítő adósok ügyfél-kamatát, hiszen ez önmagában is növeli a nem-teljesítő adósok számát. Mégis felmerül, hogy a bankok a válság alatt halmozódott bedőlő hitelek után megnövekedő hitelkockázati felárat beépítik az aktuális hitelek kamataiba vagy a saját hasznukat növelik a hitelesek kárára.

A

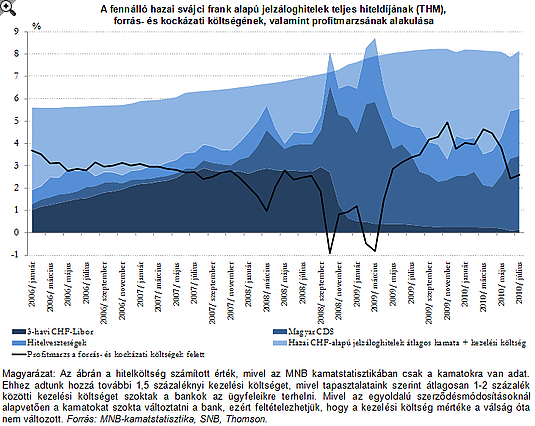

fenti ábrán a hazai svájci frank alapú hitelek teljes hiteldíja alatt a

CHF-libor és a magyar CDS felárak szerepelnek, melyek növekedése nem ad

magyarázatot a 2009 márciusa utáni kamatnövekedésekre. Látszólag a

bankok kismértékű veszteséget szenvednek el a válság alatt, de a válság

utáni profitszintek a 2008 előtti fölé tudnak nőni. Vagy, ha

feltételezzük, hogy nem a profitszintek nőttek,

akkor ez a növekmény tulajdonítható a kockázati felár növekedésének.

Mivel jártak volna az ügyfelek jobban? A referenciakamatláb alapú termékekkel!

Abban az esetben, ha a referenciakamatláb a svájci frank 3 havi bankközi kamata lett volna, akkor mindenképpen jobban jártak volna az ügyfelek. Ezt mutatja a lengyel példa. Lengyelországban - ahol a régió országainak többségéhez hasonlóan referenciakamathoz kötöttek a hitelek - 2008 októbere óta közel 200 bázisponttal csökkent a svájci frank alapú jelzáloghitelek átlagos kamata, míg Magyarországon ugyanezen időszak alatt 100 bázisponttal emelkedett. Ez a 300 bázispontos különbség egy 8 millió forintos, 17 éves hátralévő futamidővel rendelkező hitelnél nagyságrendileg 15 ezer forintnyi különbséget tesz ki a havi törlesztőrészletben - írja Gyura Gábor és Szigel Gábor.

Az MNB javaslatai a devizahitelesek védelmében:

1. Kétféle hiteltermék: referenciakamathoz kötött vagy több évre fixált kamatozású. (A fennálló állományra is érvényes szabály.)

2. A rendszeresen felszámított kezelési költség megszüntetése (beépítése a kamatba).

3. A devizamarzs egyoldalú szélesítésének tilalma vagy/és a devizamarzs maximalizálása vagy/és a devizában történő hitelfolyósítás és törlesztés lehetővé tétele.

4. A svájci frankhitelek kiváltását gátló jogszabályok korrigálása.

5. Pozitív adóslista. Ennek lényege: akik megfelelően fizették eddigi hiteleiket könnyebben és legfőképp olcsóbban kapjanak újabb kölcsönt vagy csökkenjen a terhük saját kockázati szintjükre, addig nem juthatnak a rendesen fizetők könnyebben, olcsóbban hitelhez. Maradnak a magas kamatok mindenkinek.

"Gyakori tévhit, hogy fenntarthatóan élni drága. (...) Pedig a fenntarthatóság sokkal gazdaságosabb" - Hegedűs Kristóf.

Egy fiatal közgazdász házaspár miért dönt úgy, hogy a budapesti életet hátrahagyva a Mátrába költözik, és megment egy 3,2 hektáros, kivágásra ítélt gyümölcsöskertet?

A környezettudatos, fenntartható életmód kialakítása mindannyiunk közös érdeke.

Anita a kislányának keresett használt télikabátot az online piacon, de a hatalmas kínálat ellenére sem találta meg, amit keresett. Így született meg a Ruhacsúszda ötlete.

-

Hitelfelvétel 2025-ben: mire figyelnek leginkább a magyarok?

Kutatásunkban arra keressük a választ, hogy olvasóink milyen szempontok alapján vesznek fel hitelt.

-

Újabb okosórás fizetést vezet be a Gránit Bank (x)

A Garmin és a Xiaomi okosórákon is érintésmentesen fizethetnek a napokban élesített fejlesztés révén a Gránit Bank ügyfelei. A bank az innovációval tovább bővítette a gyors és kényelmes fizetési megoldásainak körét.