Tavaly ősszel még arról adtunk számot, hogy a korábbi évek tendenciája visszájára fordult, és egyre kevesebben vesznek igénybe fogyasztási - azon belül folyószámlahitelt, mostanra azonban ismét fordulat következett be.

A válság előtti években a lakossági folyószámlahitelek állománya negyedévente mintegy 9 százalékkal emelkedett. Ez a tendencia 2009 év elejére látványosan megtört, ekkor ugyanis mintegy 10 százalékkal csökkent a hitelállomány az év végi záróértékhez képest.

Az év során, főleg a nyári hónapokban aztán ismét növekedni kezdett a folyószámla-eladósodottság, a harmadik negyedéves adatok alapján pedig már a tavaly év végi szintet is meghaladta a hitelállomány. Ugyan a decemberi statisztikák még nem ismertek, de az ünnepek közeledtével feltehetően bankszámla-eladósodottság csak emelkedett.

Év elején a legtöbb bank még szigorított a hitelezés feltételein, illetve megemelte a folyószámlahitelek kamatait, mostanra azonban egyetlen olyan bank sem akadt, amelyik emelt volna a teljes hiteldíj mutatóján, sőt, négy hitelintézet esetében még csökkent is a THM.

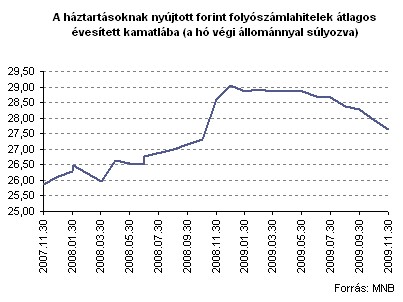

Az MNB kamatstatisztikái is azt mutatják, hogy tavaly év vége óta az átlagos évesített kamatlábak folyamatosan csökkennek.

Ez tehát magyarázatul szolgálhat arra, hogy ismét egyre többen, illetve nagyobb mértékben nyújtózkodunk a takarónkon túl, és egészítjük ki bankszámlánkat némi hitellel is.

A folyószámlahitelek legnagyobb előnyének az egyszerűségét tekintik, hiszen a legtöbb helyen nem kérnek kezest, továbbá szabadon, vagyis hitelcél megjelölése nélkül, tetszés szerinti ütemezésben felhasználható. Nem véletlen, hogy főként olyan ügyfelek fordulnak ehhez a forráshoz, akik hónap végén kifutnak számlakeretükből, ezért ezt "megtoldva", hitelkeretükből költekeznek.

A bank a hitelbírálatot követően egyedi hitelkeret állapít meg, amellyel bankszámlánkat túlterhelhetjük. Fedezetül általában a bankszámla rendszeres jóváírás tételei szolgálnak, de akadnak már olyan ajánlatok is, melyek a banknál elhelyezett lekötött betét fedezete mellett nyújtanak hitelt.

LAKÁST, HÁZAT VENNÉL, DE NINCS ELÉG PÉNZED? VAN OLCSÓ MEGOLDÁS!

A Pénzcentrum lakáshitel-kalkulátora szerint ma 19 899 074 forintot 20 éves futamidőre már 6,42 százalékos THM-el, havi 145 468 forintos törlesztővel fel lehet venni az UniCredit Banknál. De nem sokkal marad el ettől a többi hazai nagybank ajánlata sem: a CIB Banknál 6,93% a THM, míg a MagNet Banknál 6,87%; az Erste Banknál 6,89%, a Raiffeisen Banknál 7,00%, a K&H Banknál pedig 7,28%. Érdemes még megnézni magyar hitelintézetetek további konstrukcióit is, és egyedi kalkulációt végezni, saját preferenciáink alapján különböző hitelösszegekre és futamidőkre. Ehhez keresd fel a Pénzcentrum kalkulátorát. (x)

További előnyeként szokták emlegetni, hogy az igénybevett hitel egyben vagy részletekben is visszafizethető, méghozzá a rendszeres jóváírás folyamatos felhasználásával. A hitelkeret a törlesztéssel így mindig újratöltődik, majd ismételten felhasználható. A hitelnek egyes bankok esetében nincs futamideje (legtöbb esetben a futamidő automatikusan meghosszabbodik), azonban rendszeres időközönként felülvizsgálják a hitelfeltételeknek való megfelelést.

A gyors és könnyű hitelszerzésnek persze ára van: a folyószámlahitel ugyanis az egyik legdrágább forrásszerzési lehetőség, ahol az éves kamat 25 százalék körül mozog, és akkor még a hitelbírálati díjakról, a rendelkezésre tartási jutalékról, adminisztrációs díjról és egyéb tételekről még nem is beszéltünk.

A legtöbb pénzintézet ugyan nem számít fel rendelkezésre tartási jutalékot, előfordul azonban olyan is - például a Volksbanknál - ahol a keret fel nem használt része után évi 1 százalékot kell fizetni ezen a címen. A hitelkeret nagysága általában a bankszámlára érkező rendszeres jóváírás maximum 2-szerese, egyes bankoknál a háromszorosa is elképzelhető.

Az alábbi táblázatban az egyes bankok jelenleg elérhető hitelajánlatait, illetve azok egyes jellemzőit gyűjtöttük össze. Mint az látszik, néhány bank esetében - a tavaly őszi összehasonlítás óta - csökkent a hitelteher, sőt, volt ahol a hitelkeret maximumát is megemelték, ami tehát egyértelműen a hitelfeltételek enyhülésére utal.

"Gyakori tévhit, hogy fenntarthatóan élni drága. (...) Pedig a fenntarthatóság sokkal gazdaságosabb" - Hegedűs Kristóf.

Egy fiatal közgazdász házaspár miért dönt úgy, hogy a budapesti életet hátrahagyva a Mátrába költözik, és megment egy 3,2 hektáros, kivágásra ítélt gyümölcsöskertet?

A környezettudatos, fenntartható életmód kialakítása mindannyiunk közös érdeke.

Anita a kislányának keresett használt télikabátot az online piacon, de a hatalmas kínálat ellenére sem találta meg, amit keresett. Így született meg a Ruhacsúszda ötlete.

-

30 éve együtt – az INTERSPAR múltja, jelene és jövője (x)

A SPAR Magyarország nem csupán egy új üzlettípust hozott be az országba, hanem egy modern, kényelmes és családbarát vásárlási élményt is, amely azóta is milliók mindennapjainak része.

Portfolio Gen Z Fest 2025