Robban a botrány? A Raiffeisen és további négy-öt bank ügyfelei, magánszemélyek és vállalatok egyaránt érintve lehetnek egy ma sajtónyilvánosságot kapott, minden bizonnyal komoly következményekkel járó ügyben, amelyben a nemzetgazdasági kár akár több százmilliárd forintra is rúghat. Nulla befektetési tájékoztatás, elégtelen kockázatfelmérés, átláthatatlanul bonyolult befektetési termék, több mint hatvan forintot gyengülő árfolyam - mindez elég volt ahhoz, hogy néhány pénzintézet privátbanki ügyfelei több milliárd forintos befektetési veszteségek áldozataivá váljanak Magyarországon, a csőd és egzisztenciavesztés szakadékába zuhanva. De miről is van szó? A témát feldolgozó szerdai cikkekre délután a Raiffeisen sajtóközleményben reagált.

Gyanúsan sok megkeresés - mi folyik itt?

A Nógrádi Ügyvédi Irodához és a Dr. Zalán Gábor Ügyvédi Irodához az elmúlt hónapokban beérkezett banki ügyfélpanaszok szokatlanul erősen koncentrálódtak egyes, meglehetősen bonyolult befektetési termékekre. Kiderült: öt-hat magyarországi bank vállalatok és magánszemélyek számára egyaránt érékesített olyan, devizaárfolyam-mozgásokhoz kapcsolódó befektetéseket, amelyek működéséről maguknak az értékesítőknek is meglehetősen kevés fogalmuk volt. Ezek az eltérő (akár 35 éves!) futamidejű befektetési termékek egzotikus nevekkel büszkélkedhettek: árfolyamindex swap, CDO, Profitmax. A két ügyvédi iroda képviseletében Nógrádi Péter és Zalán Gábor, a BloChamps Capital részéről pedig Karagich István a Raiffeisen Bank által értékesített árfolyamindex swap visszáságainak tükrében mutatta be a banki felelőtlenség gyümölcseit. E termékben fenntartott pozíciók veszteségeit egymagában 120 milliárd forintra becsülték az előadók.

Amit eddig a média is "elhallgatott"

Zalán Gábor szerint az ügy sokkal kevésbé került be eddig a médiába, mint az indokolt volna, pedig az óriási veszteség tehetősebb magánszemélyekre és vállalkozásokra (különösen exportáló cégekre) egyaránt lesújtott. Hangsúlyozta: nem arról van szó, hogy az ügyfél irracionális döntése vezetett volna ezekhez a veszteségekhez. Az sem igaz, hogy egyetlen egy bank egyetlen termékéről lenne szó. A Raiffeisen árfolyamindex swap terméke pusztán egy állatorvosi ló.

Tuti befektetés...

Az egyik legmegdöbbentőbb tény, hogy a szóban forgó termékek értékesítése még tavaly októberben, a Lehman Brothers csődje és a piacok összezuhanása után is folyt. A későbbi áldozatok célja az volt, hogy a "kiemelt ügyfelek számára felajánlott befektetési lehetőség" révén kiemelkedő hozamot érjenek el, legrosszabb esetben pedig fedezve legyenek az árfolyammozgások (ekkor még a forinterősödés) ellen. Vonzónak tűnt nekik ehhez a Raiffeisen árfolyamindex swap terméke, amely a forint 2-3%-os erősödése esetén 5.3%-os nyereséget ígért akár pár nap alatt. A forint gyengülése esetén, ha ennek mértéke nem haladta meg (!) a 15%-ot, a befektető 1.2%-os hozamot érhetett el. Az ügyfélnek ráadásul nem a befektetési névértéket (minimum 500 ezer euró), csak annak 30%-át kellett fedezetként letennie. Arra a kérdésre azonban nem sikerült választ adni, mi történik, ha a forint több mint 15%-ot gyengül... Természetesen ez lett aztán az időzítetlen bomba...

... lett volna

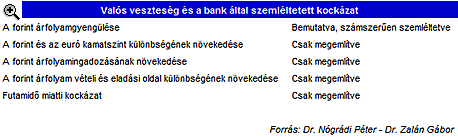

A befektetési termék nagyon komplex, az értékesítők általában a bank treasury-jéhez fordultak, ha az ügyfél részletesebb tájékoztatást kért. Utóbbi viszont általában meg sem történt, s az ilyenkor kötelező MIFID-teszteket (amelyben az ügyfél kockázatvállalását mérik fel) gyakran maguk az értékesítők töltötték ki az ügyfél helyett, az ügyféltudatosság és banki felelősség kérdésköre tehát messze elkerülte a terepet. A kockázatokról a bank nem tájékoztatta az ügyfelet, azokról csak említés szintjén tett utalást 2008 nyarától - hangzott el a sajtótájékoztatón.

|

Olyan összetett befektetési termékről van szó, amelynél ha bármelyik fenti tényező növekszik, az ügyfél pozíciója romlik. Az ügyfél azzal pláne nem lehetett tisztában, hogy ezek a tényezők egymásra még rá is játszanak, hisz bekövetkezésük valószínűségének korrelációja erőteljesen pozitív.

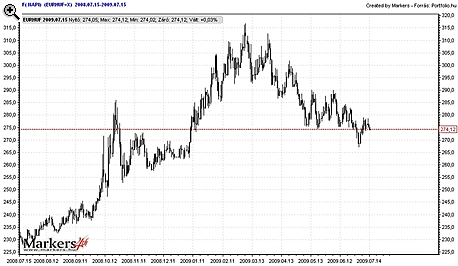

A pénzpiaci őrület csúcspontján, 2009 márciusában a 310-es szintet is átlépte a forint euróval szembeni árfolyama. Ennek valószínűségét a Raiffeisen alulértékelte, a bank által becsült maximális veszteség (1 hónap alatt 40 forintos euró-felértékelődésnél) a 60% volt. Az ügylet induló fedezeti igénye a névérték 30%-a, minimum 150 ezer euró volt, amely 30%-os árfolyamgyengülés mellett csaknem 1.5 millió euróra emelkedett, hisz az ügyfélnek folyamatosan fent kellett tartania fedezetként az összeg 30%-át. A Raiffeisen kockázatfeltáró nyilatkozata szerint 65 forintos árfolyamgyengülésnél a veszteség 75-80% volt, valójában azonban a 30%-os fedezeti arány miatt ez csaknem 300% volt.

|

Mi történik, ha az ügyfél hirtelen megvilágosodik, s ezt a potenciális veszteséget már a kötést követő pillanatban felismeri? Nos, az opció vételi és eladási ára közötti különbség miatt, teljes árfolyam-mozdulatlanságot feltételezve mindjárt 15.6 millió forintot bukott volna az ügyleten, ami a teljes (minimálisan elvárt!) befektetési értékre vetítve 13.16%, a fedezetre vetítve pedig 44%-os bukás. Ezt mutatják legalábbis a Raiffeisen által kiadott adatok...

JÓL JÖNNE 10 MILLIÓ FORINT?

Amennyiben 10 000 000 forintot igényelnél 5 éves futamidőre, akkor a törlesztőrészletek szerinti rangsor alapján az egyik legjobb konstrukciót havi 210 218 forintos törlesztővel a CIB Bank nyújtja (THM 9,97%), de nem sokkal marad el ettől az UniCredit Bank (THM 10,22%-ot) ígérő ajánlata sem. További bankok ajánlataiért, illetve a konstrukciók pontos részleteiért (THM, törlesztőrészlet, visszafizetendő összeg, stb.) keresd fel a Pénzcentrum megújult személyi kölcsön kalkulátorát. (x)

Hol hibázott a bank?

- a private banking tanácsadók sem értették a terméket annak összetettsége miatt

- rövid és felületes banki prezentáció után a MIFID alkalmassági teszt annak szellemiségével ellentétes módon volt kitöltve az ügyfelek döntő többségénél

- a bank nem mérte fel a fedezetigény exponenciális növekedésének lehetőségét

- nem modellezték az egyes változók elmozdulásának valószínűségét, azok korrelációjának drasztikus hatását

- nem kapott egyértelmű leírást az ügyfél a potenciális veszteség nagyságáról és valószínűségéről, így a potenciális fedezetigényről sem

- az írásbeli terméktájékoztatás 80-90%-ban elmaradt

- nem tárta fel a bank az összes termékjellemzőt

- előzetesen nem tisztázták az ügyféllel a fedezeti követelményt

- 2008 szeptemberében az ügylet fontos kockázati elemei megváltoztak, a bank mégsem adott ki tájékoztatást a fedezetigény megváltozásáról az idei év márciusáig

- az ügyletet anélkül kötötték, hogy stop-loss megbízást vett volna fel a bank, holott erre a Raiffeisent saját treasury keretszerződése is kötelezi

- az ügyfél veszteségét a banknál az ügyletre bocsátott pénz nagyságában sem korlátozta

- a bank az információ-közlést általában megtagadta (pedig ez a mutatók értékelésében fontos lett volna)

- az árazásról bemenő adat részben a bank szubjektív értékelésétől is függ, ennek mértékét azonban a bank nem tudatta

Hogy kellett volna?

A banknak legalább az alábbi követelményeknek meg kellett volna felelnie:

- teljes írásos dokumentáció a termékről

- a fedezetkiegészítés szükségességét jelezni az ügyfél felé

- veszteséglimitálió megbízás befogadása

- az MIFID-előírások tartalmi elemeinek figyelembe vétele

Mivel védekezik a bank?

A sajtótájékoztatón ugyan ismertették a Raiffeisen álláspontját is, ám mindez magyarázkodásnak tűnik: a bank a forinterősödésre hivatkozik, amely csökkenti a vesztségeket, csakhogy az a bökkenő, hogy a jelenlegi szinteken is 5-6-szoros fedezetigény van a terméken, és további négy évig hatalmas kockázatot futnak az ügyfelek. "Az ügyfelekkel folyamatosan kapcsolatban vagyunk", s "Az ügyfél aláírta, hogy érti a kockázatát"- halljuk a szokásos, ám kevésbé meggyőző érveket.

Hol volt a PSZÁF?

Költői kérdés, vajon miért nem tudta megakadályozni mindezt a felügyelet, a jövőre nézve azonban fontos elvárásokat fogalmazhatunk meg vele szemben: fel kellene függesztetnie az ügyletkötést, a már megkötött ügyletek esetében meg kellene vizsgálnia, volt-e törvénytelenség, s ki kellene kényszerítenie a korrekt ügyfélkezelést.

"Városi pletykák" keringenek csak arról, mindebből kinek mekkora kára származott. Kíváncsian várjuk a folytatást...

-

Több mint 22 milliárd forintot takarítottak meg a magyarok tavaly a Lidl Plus-al

A magyar vásárlók 85%-a minden vagy majdnem minden vásárlásnál használja a hűségkártyáját vagy mobilalkalmazását, míg mintegy 60%-a több programot is aktívan igénybe vesz.

-

Új AI központú kihívók a csúcsmobilok között: megérkeztek a HONOR legnagyobb újdonságai

A kínai gyártó vadiúj modelljeivel a Samsung és az Apple babérjaira tör. Egy biztos: nem a tudáson fog múlni.

-

Taxizás stresszmentesen? Mutatjuk a leghasznosabb funkciókat! (x)

Kényelem és biztonság minden út során: fedezd fel a Bolt beépített biztonsági funkcióit!

Agrárium 2026

Retail Day 2026

Planet Expo és Konferencia – A tiszta energia jövője

Planet Expo és Konferencia – Agrárium a klímaváltozás szorításában