Az úgynevezett személyi csőd intézményének hazai bevezetése már többször felmerült az évek során, mint ahogy most is vizsgálják ennek lehetőségét az Igazságügyi és Rendészeti Minisztériumban. Számos országban már évek óta élhetnek ezzel a lehetőséggel a magánszemélyek, akik valamilyen oknál fogva nem tudják rendezni felhalmozódott adósságterheiket.

Európa számos országában létezik a személyi csőd vagy magáncsőd intézménye. Ez a vállalkozások esetében már jól ismert eljárás lehetővé teszi, hogy a magánszemélyek fizetésképtelenségüket bejelentve maguk ellen csődeljárást indíthassanak, majd az eljárásban részt vevőkkel közösen megoldást találjanak a hitelezők követeléseinek kiegyenlítésére.

Természetesen a csőd bejelentése nem azonos a tartozások elengedésével, sőt, nem is veheti igénybe minden megszorult adós, a legtöbb országban ugyanis feltételhez kötik a jogosultságot. Az intézmény célja elsősorban, hogy azokon segítsen, akik önhibájukon kívül tartósan nem tudják fizetni tartozásukat. Ilyen ok lehet például a házastárs halála, a munkahely elvesztése, tartós betegség, és még sorolhatnák a különböző országok kiszabott feltételeit, a lényeg, hogy a meggondolatlan költekezés önmagában még nem lehet indok a csőd iránti kérelemre.

Angliában például bíróság dönti el, hogy az illetőre milyen feltételeket szab ki, vagyis engedélyezi-e a hitel átütemezését, a törlesztőrészletek mérséklését, a futamidő meghosszabbítását, vagy nagyon indokolt esetben a felfüggesztett fizetést, ellenkező esetben csődgondnokot rendelnek ki, aki lefoglalja a csődbement minden vagyonát, amiből kiegyenlítik a tartozását. Az illető a továbbiakban nem vehet fel banki kölcsönt, nem nyithat bankszámlát, és nem folytathat bizonyos tevékenységeket sem, így például nem lehet könyvelő, ügyvéd vagy vállalatvezető.

A német rendszerben úgy működik, mint a cégek esetében, vagyis a fizetésképtelen személyt vagyoni gondnokság alá helyezik, aki a továbbiakban nem rendelkezhet szabadon saját vagyona felett. Helyette egy vagyongondnok méri fel a pénzügyi helyzetét és intézkedik a hitelezők kiegyenlítéséről.

A német Creditreform minden évben jelentést készít a magánvállalatok és magánszemélyeket érintő csődök számáról. Míg az elmúlt években Nyugat-Európában csökkenni tudott a vállalati csődök száma, addig a személyi csődöké - az ezen intézményt ismerő országokban - folyamatosan nő. 2006-ban 31,9 százalékkal, 2007-ben már csak 8,3 százalékkal ugyan, de nőtt a fizetésképtelenné nyilvánított magánszemélyek száma.

Svédországban ugyanakkor robbanásszerűen megnőtt a csődöt jelentett magánszemélyek száma, amire magyarázatot adhat, hogy 2007. január 1-jén megváltoztatták a csőd iránti kérelem szabályait, mivel a megelőző rendszerben az igénylések több mint felét elutasították a hivatalok. A könnyítésnek köszönhetően azonban megnőtt az igénylések száma is, ami további emelkedést vetít előre a csődök számát illetően.

A számadatok összehasonlíthatósága érdekében a magáncsődök relatív előfordulását szokták alkalmazni, ami az adott ország lakosságának arányában tünteti fel a számokat.

NULLA FORINTOS SZÁMLAVEZETÉS? LEHETSÉGES! MEGÉRI VÁLTANI!

Nem csak jól hangzó reklámszöveg ma már az ingyenes számlavezetés. A Pénzcentrum számlacsomag kalkulátorában ugyanis több olyan konstrukciót is találhatunk, amelyek esetében az alapdíj, és a fontosabb szolgáltatások is ingyenesek lehetnek. Nemrég három pénzintézet is komoly akciókat hirdetett, így jelenleg a CIB Bank, a Raiffeisen Bank, valamint az UniCredit Bank konstrukcióival is tízezreket spórolhatnak az ügyfelek. Nézz szét a friss számlacsomagok között, és válts pénzintézetet percek alatt az otthonodból. (x)

Ebből látszik, hogy anyagi problémáik leküzdéseként leginkább a britek folyamodnak ezen intézményhez, hiszen a szigetországban 10 ezer lakosból 21-en indítanak maguk ellen csődeljárást, míg Svédországban mindössze nyolcan.

Természetesen az USA-ban is létezik a magáncsőd intézménye, ráadásul a tengerentúlon jóval enyhébb feltételek mellett kérheti ezt az eladósodott személy. Ez meglátszik a számadatokban is, hiszen tavaly több mint 800 ezer esetben indítottak csődeljárást magánszemély ellen, ami 34,1 százalékkal magasabb a megelőző évinél. A 2005-ös év rekordévnek számított, ekkor ugyanis több mint 2 millió magánszemély ment csődbe az USA-ban, igaz ez összefüggött az abban az évben szigorított szabályozással is, emiatt ugyanis sokan még "lastminute" éltek a könnyebb eljárás lehetőségével. Azóta persze a sokat emlegetett subprime válság is megtette hatását, ami magyarázatot ad a 2007. évi jelentős növekedésre, és valószínűleg az idei jelentésében is hasonló méretű csődhullámról ad majd számot a Creditreform.

Az USA-beli és a kontinentális Európában alkalmazott magáncsőd intézmény között elvi különbségek is vannak. Míg Európában csak feltételekhez kötötten létezik a magáncsőd lehetősége, vagyis csak az kezdhet "új életet", aki ezt kiérdemli, addig az USA-ban sokkal enyhébbek a feltételek, ugyanis a csődbejutást egy teljesen természetes piaci jelenségnek tekintik, amire a bankok is felkészülnek azáltal, hogy hitelnyújtáskor az esetleges csőd költségeit is belekalkulálják a fizetendő kamatokba, magyarul az is megfizet ezért, aki becsületesen törleszti hiteleit. Természetesen a fizetésképtelenné nyilvánított személyek ezek után nem fordulhatnak már egyetlen intézményhez sem hitelért.

A legtöbb országban tanácsadó szolgálatok működnek, melyek segítségével csökkenteni lehet a csődbe jutott vállalatok és magánszemélyek számát. Angliában például maguk a pénzintézetek is anyagi támogatást nyújtanak ezen intézmények számára, de a kormány is létrehozott egy pénzügyi alapot, amivel a különösen eladósodott régiókban lévő pénzügyi tanácsadó hálózatokat támogatják.

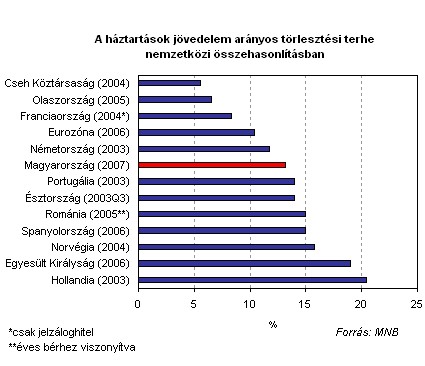

Hazánkban a lakosság eladósodása rendkívüli ütemben nő, ráadásul a hitelek nagy része devizaalapú, ami további kockázatokat hordoz magában. 2007-ben a lakosság jövedelmének 13 százalékát költötte hiteltörlesztésekre, ami magasabb az eurózóna átlagánál, ráadásul az élelmiszer- és üzemanyagárak emelkedése mellett a későbbiekben akár problémát is okozhat.

Óriási botrány robbant: úgy vertek át rengeteg Visa és MasterCard kártyatulajt, hogy észre se vették

A kártérítésre azok az ügyfelek jogosultak, akik független, nem banki üzemeltetésű ATM-eknél fizettek díjat készpénzfelvételkor.

-

Húsz évre bebiztosították magukat: így juthat fix áron zöldáramhoz ez az ipari óriásvállalat

Tóth Zoltánt, az E.ON EIS (Energy Infrastructure Solutions) megoldásértékesítési osztályvezetőjét kérdeztük.

-

Gesztenye-feldolgozó, pizzéria, repülőgyár, fémipari vállalat - négy cég, négy iparág és azonos kihívások (x)

Az E.ON sikeres hazai kkv-kal közös együttműködésben mutatja be, hogyan tud segíteni egy energiaszolgáltató a cégek versenyképességében.