Az árfolyamra ható külföldi és belföldi tényezők alapján azt valószínűsítik az OTP Bank elemzői, hogy az elkövetkező 1-2 hónap során a forint nem erősödik vissza a korábbi 250-255-es szintekre, és jelentősnek látják a további forintgyengülés kockázatát. Az elkövetkező 3 hónapon belül a 265-270-es sávban valószínűsítik az árfolyamot, nem zárva ki 270 feletti szinteket sem. Hosszabb, 6-12 hónapos

távon a forint erősödésére számítanak a szakértőik, ezért 6 hónapra 260, 12 hónapra 255 körüli árfolyamot valószínűsítenek - áll a bank tegnap este megjelent devizapiaci elemzésében.

Az OTP árfolyam-előrejelzése alapján a 265 forint feletti szintek mellett fokozottan javasolható az exportértékesítéssel rendelkező vállalatok számára a jövőbeni árbevétel határidős (forward) ügyletekkel való fedezése, devizahitel felvétele, vagy a forinthitel devizahitelre való elcserélése. A további gyengüléstől tartók számára - pl. importáló vállalatok - opciós stratégiát javasolnak. A hosszú futamidejű devizahitellel rendelkezők számára ajánlott a fix kamatozású hitel vagy a változó fixre cserélése, a forinthitelek esetén viszont fordítva látják: most érdemesebb változó kamatozású hitelt felvenni, illetve a fixet változóra cserélni. Mi áll a javaslatok hátterében?

Emelkedő fejlett piaci kamatok - meglepetés lehet

Az elemzés szerint Az utóbbi hetekben érezhető forintgyengülés hátterében meghatározó tényező volt a globális befektetői hangulat változása; a hosszú távú mélyponton lévő amerikai és európai hosszú futamidejű kötvényhozamok év eleji szintjükhöz képest több mint 30 bázisponttal emelkedtek, ami nem vezethető vissza kizárólag a kamatemelési várakozások fokozódására - szögezik le az OTP elemzői.

Az elkövetkező időszakban arra lehet számítani, hogy a hosszú távú európai és a japán jen hozamok tovább emelkednek a rövid kamatok emelésével párhuzamosan. A hosszú távú dollárkamatok már az elmúlt hónapokban emelkedtek, és további sorsuk a növekedési és inflációs kilátások függvénye, de a kockázatok a további emelkedés irányába mutatnak. A tőkepiaci kockázatérzékelés szempontjából kitüntetett figyelmet érdemel a 10 éves USA államkötvény hozama, ennek kritikus szintje 4.7%, mely felett látványosan csökken a kockázatosabb befektetések vonzereje. Az OTP szakértői arra számítanak, hogy az év második felében enyhülnek az amerikai kamatemelési várakozások.

Igen felkészületlenül érheti a piacot, hogy Európában egy a kirajzolódóban lévő erős konjunktúra akár a ma beárazott 3.25-3.50% feletti jegybanki kamatszinthez vezethet. Hasonlóan, a várakozásokhoz képest magasabb kamatokkal, illetve több kamatemeléssel lepheti meg a piacokat a Bank of Japan.

A kockázatvállalási hajlandóság szempontjából eddig nagyobb szerepe volt az amerikai és a japán kamatoknak, de félő, hogy az EKB vártnál szigorúbb kamatpolitikája kedvezőtlenül hat a kelet-európai devizákban denominált kötvényekre, és ezen keresztül e devizák euróval szembeni árfolyamaira - olvasható az anyagban. Készítői megjegyzik, hogy számos elemzés szerint a carry trade folyamat (mely pusztán a különböző devizanemek kamatkülönbözetére játszó stratégia) - különösen a japán jenhez kötődő - csak töredékét teszi ki a teljes globális kockázatvállalásnak, ezért az árfolyamok szempontjából jelentősége eltúlzott.

Az OTP elemzői úgy vélik, hogy a forint árfolyamának jövőbeni alakulását az elkövetkező hónapokban a globális tényezők mellett erősen befolyásolja a kelet-európai deviza-árfolyamokról (CZK, SKK, PLN, HUF) alkotott hosszabb távú vélekedés. A globális kamatok jövőbeni alakulásával kapcsolatos bizonytalanság átmenetileg, a második és a harmadik negyedévben növelheti a lejárati prémiumot, azaz a rövid és hosszú futamidejű dollár- és eurókamatok emelkedni fognak, csökkentve a keleteurópai pénzügyi eszközökbe való befektetések vonzerejét. Ez a fajta bizonytalanság az utóbbi időben visszatükröződőtt a kelet-európai devizaárfolyamok megemelkedett volatilitásában.

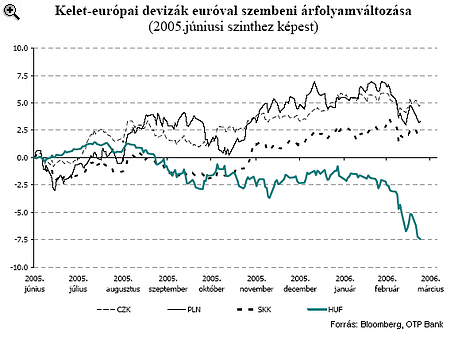

Amint az az alábbi ábrán is látható, az elmúlt időszakban a kelet-európai devizák árfolyamai trendjükben hasonló mozgást mutattak, de a forintot láthatóan megkülönböztették a többi devizától, a 2005 közepétől számított relatív árfolyam-változások alapján a forint nagyobb mértékben gyengült az euróval szemben.

Klikk a képre! |

A régióról, mint devizapiaci szempontból homogén blokkról való gondolkodás fontos orientáló tényező lehet az elkövetkező időszakban is, kérdéses azonban, hogy a differenciálás megvalósul-e egy az euróövezetbe reálgazdasági szempontból erősen integrált gazdasági blokkon belül. A nehézséget az jelenti, hogy a konvergencia néven összefoglalt alapvetően kedvező közös középtávú kilátások mellett a rövid távú makrogazdasági feltételekben jelentős különbségek látszanak. A cseh és a szlovák valuták stabilabb makrogazdasági háttérrel, a lengyel és a magyar valuták kevésbé stabil háttérrel rendelkeznek.

A külföldi befektetési bankok elemzései és ajánlásai alapján érezhető a devizák közötti megkülönböztetésre irányuló törekvés, mely alapján a jobb makrogazdasági háttérrel rendelkező devizákra erősödő (cseh, szlovák), az instabilabb hátterű gazdaságok (lengyel, magyar) devizáira gyengülő árfolyam-várakozások alakulnak ki, legalábbis rövid távon. Ezzel függ össze az is, hogy a forint átlagos ingadozása korábban jellemzően alatta maradt a régiós valutákban megfigyelt ingadozásnak, majd az utóbbi időszakban láthatóan emelkedett és a hagyományosan is volatilisebb, lengyel fizetőeszközben megfigyelt átlagos ingadozást produkálta.

Az OTP elemzőinek véleménye szerint az elkövetkező hónapokban a kelet-európai devizák árfolyamait gyengítheti a közelgő választások miatti bizonytalanság. Ez, illetve a rossz makrogazdasági fundamentumok mindenekelőtt a második negyedévben lehetnek meghatározóak a forint árfolyamalakulásban. A választási hullám lecsengésével azonban arra számítanak az OTP szakértői, hogy a régió egészét kedvezőbben fogják értékelni a globális kamatokkal kapcsolatos aggodalmak csillapodásával.

Mi várható rövid és közép távon?

Rövid, 1 hónapos távon a forint árfolyam további 2-3%-os gyengülését valószínűsítik az elemzés készítői, úgy vélik, az EUR/HUF keresztárfolyam a 270-es szintig emelkedhet. A választások utáni 270 forint/euró körüli szintről az árfolyam a várakozások szerint fokozatosan erősödve júniusig 265, szeptemberig 260, jövő márciusig pedig 255 forint körüli szintig erősödhet vissza. Az OTP-elemzők szerint azonban nagy az esélye annak is, hogy a forint a 270-es szintnél magasabbra is gyengül, és a piaci teszteli az MNB-t a 272-275-ös szinteken (ami az általános vélekedés szerint már kamatemelést válthatna ki).

Bárkinek járhat ingyen 8-11 millió forint, ha nyugdíjba megy: egyszerű igényelni!

A magyarok körében évről-évre nagyobb népszerűségnek örvendenek a nyugdíjmegtakarítási lehetőségek, ezen belül is különösen a nyugdíjbiztosítás. Mivel évtizedekre előre tekintve az állami nyugdíj értékére, de még biztosítottságra sincsen garancia, úgy tűnik ez időskori megélhetésük biztosításának egy tudatos módja. De mennyi pénzhez is juthatunk egy nyugdíjbiztosítással 65 éves korunkban és hogyan védhetjük ki egy ilyen megtakarítással pénzünk elértéktelenedését? Minderre választ kaphatsz ebben a cikkben, illetve a Pénzcentrum nyugdíj megtakarítás kalkulátorában is. (x)

Közép távon (6-12 hónap) nagy valószínűséggel az árfolyamot erősítő tényezők kerülnek túlsúlyba az OTP elemzői szerint, Ez egyrészt a globális kamatemelési aggodalmak enyhülésével áll öszefüggésben, de szükséges hozzá a magyar fiskális kiigazítás is.

Nagy általánosságban azt lehet mondani, az exportáló vállalatok - amennyiben árbevételüket korábban nem fedezték le - számára átmenetileg magasabb értékesítési árak alakulhatnak ki, az importálókat épp fordítva érintené: nagy eséllyel emelkednek beszerzési áraik. A devizahitellel rendelkező vállalatok törlesztési részletei emelkedhetnek, a forinthitelek kamatai pedig nagyobb eséllyel emelkednek, mint csökkennek a jövőben. A fenti OTP árfolyam-prognózis tükrében a következő ajánlásokat teszik az elemzők, melyekkel pénzügyi eszközökön keresztül csökkenthetőnek látják a kockázatokat, illetve a prognózis teljesülése esetén az induló pozíciótól függően haszonra lehet szert tenni.

Az árfolyam jövőbeni változása elleni védekezés

Az árbevételüket nagyrészt exportból realizáló vállalatok számára 265 forint körüli vagy feletti spot ároflyamszintek mellett előnyösnek látszik forward vagy futures ügyleteken keresztül határidős eladással fedezeti ügyeletet kötni, és 270 forint felett lefedezni a jövőbeni árbevételt.

Az importáló vállalatok számára előnyös lehet olyan opciós ügyletek kötése, melyek a forintgyengülés ellen nyújtanak védelmet: javasolnak egy 5 hónapos 260-as Call opciót 285-ös knock-out szinttel. Az opció a jelen körülmények között kedvező vételi jogot biztosít vásárolója számára, hiszen lejáratkor a banktól 260 forintos árfolyamon vásárolhat eurót, amennyiben az időszak során az árfolyam nem éri el a 285 forintos szintet. Az opció piaci ára jelenleg 5 forint/EUR kötésérték. A konstrukció emiatt a 265-ös lejáratkori spot szint felett nyereséget biztosít. Az 5 hónapos lejárat mellett szól, hogy kifutása szeptember elejére esik, és az önkormányzati választások előtti időszakban nagyobb esélye lehet a lehívásnak.

Deviza- és forinthitel kérdései

A több szempontból is kritikusnak tekintett 265 feletti EUR/HUF szintek esetén nem javasolják az OTP elemzői a forinthitel felvételét, mert a kamatkockázatot magasnak tartják, és az árfolyamban csak mérsékelt további gyengülést valószínűsítenek.

Az előzőnek megfelelően 265 feletti árfolyam mellett megfontolandó a devizában való eladósodás, illetőleg a forinthitel devizahitelre való cserélése. Azon vállalatok számára tehát, melyek már devizahitellel rendelkeznek, érdemes lehet kivárni a forintgyengülést valószínűsítő, kritikusabb második és harmadik negyedéveket.

Euró és forint kamatswap ajánlások

A külföldi kamatok várható emelkedése miatt euróban hosszú futamidejű hitelt felvevő ügyfelek számára javasolják megfontolni a fix kamatozású hiteleket szemben a változó kamatozásúakkal. Az alacsony szintű rövid futamidejű devizakamatok ellenére érdemes lehet rögzíteni a kamatfizetési részleteket a jelenlegi alacsony hosszú futamidejű kamatok mellett, melyek hosszabb időhorizonton nagy valószínűséggel jelentősen emelkedni fognak. Ez a várakozás könnyen megjátszható egy kamatswappal: pay 10YR (vagy 5YR) fixed, receive 3M EURIBOR.

A forinthitelek esetén viszont nem javasolják hasonló kamatswap ügyelet megkötésével rögzíteni a jelenlegi hosszabb futamidejű kamatokat. Úgy véljik, a forintkamatok hosszabb távon csökkenni fognak, továbbá a hozamgörbe mostani pozitív meredeksége a meglévő kamatkockázatok ellenére is a BUBOR alapú kamatfizetést indokolja.

"Gyakori tévhit, hogy fenntarthatóan élni drága. (...) Pedig a fenntarthatóság sokkal gazdaságosabb" - Hegedűs Kristóf.

Egy fiatal közgazdász házaspár miért dönt úgy, hogy a budapesti életet hátrahagyva a Mátrába költözik, és megment egy 3,2 hektáros, kivágásra ítélt gyümölcsöskertet?

A környezettudatos, fenntartható életmód kialakítása mindannyiunk közös érdeke.

Anita a kislányának keresett használt télikabátot az online piacon, de a hatalmas kínálat ellenére sem találta meg, amit keresett. Így született meg a Ruhacsúszda ötlete.

-

Ezt nézik meg most a magyarok a hitelfelvételkor

Kutatásunkban arra keressük a választ, hogy olvasóink mi alapján választanak hitelt.