Pénzcentrum • 2021. január 15. 14:05

A japán jegybank a 2000-es években járatlan útra lépett, amikor nagy mennyiségben kezdett pénzügyi eszközöket vásárolni a gazdaság élénkítése érdekében. A globális pénzügyi válság idején ez szinte valamennyi nagy jegybank esetében bevett gyakorlattá vált, de Japán 2013-tól a "három nyíl" politika jegyében ismét újat mutatott, és korábban soha nem látott mértékben folytatta az állampapír-vásárlást. Az elért eredmények vita tárgyát képezik, de a 2020-as év tapasztalatai, például az EKB és a Fed programjai, azt mutatják, hogy Japán példát mutatott a világnak. Az alábbiakban a japán jegybank és az EKB mennyiségi lazítási politikáját hasonlítjuk össze.

A 2008-as pénzügyi válság kitörését követően a jegybankok széles köre korábban nem használt eszközökkel bővítette monetáris politikai eszköztárát. Számos jegybank a válság kitörését követő években beleütközve az irányadó kamat nulla alsó korlátjába új, ún. nemkonvencionális eszközöket vezetett be a pénzügyi piacok stabilizálása és a gazdaság támogatása érdekében. Ezeknek az eszközöknek a sajátossága, hogy azok a jegybanki mérleg jelentős emelkedését vonták maguk után.

A gazdaság stabilizálása, a pénzügyi piacokon fellépő feszültségek enyhítése, a pénzügyi rendszer likviditásellátottságának biztosítása és a hosszú hozamok csökkentése érdekében a jegybankok eszközvásárlási programokat indítottak és emellett likviditásbővítő és hitelnyújtó eszközökkel bővítették eszköztárukat. Az elmúlt években a vezető jegybankok mellett egyre több kisebb jegybank is változtatott eszköztárán, és a fenti nem-hagyományos eszközökkel bővítette azt.

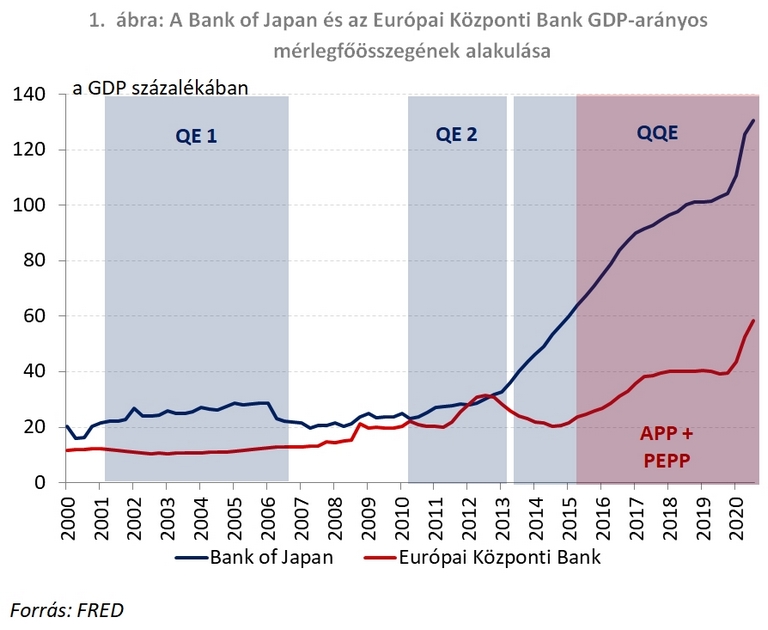

A Bank of Japan a jegybankok között úttörőként, már 2001-ben elindította első eszközvásárlási programját. A jegybank jelenleg is futó eszközvásárlási programja pedig volumenében is kirívó, az eszközvásárlások eredményeként a japán jegybank mérlegfőösszege meghaladja a GDP 125 százalékát. A japán gazdaság strukturális átalakulása és az ennek eredményeként évtizedek óta tartó stagnálása már az 1990-es években elkezdődött. A japán jegybank már 1999-ben elérte a nominális kamat zéró alsó korlátját, azonban a kamatcsökkentések ellenére a gazdaság továbbra is stagnált és az infláció is tartósan alacsony szinten maradt.

A Bank of Japan a gazdaság fellendítése és a defláció elkerülése érdekében 2001-ben elindította első eszközvásárlási programját. Az első mennyiségi lazítás a japán GDP 6,9 százalékának felelt meg, és a program ideje alatt a jegybanki döntéshozók azt kommunikálták, hogy minél hamarabb szeretnének visszatérni a konvencionális monetáris politikai eszközökhöz. A program lezárása után a japán jegybank mérlege alig 3 hónap alatt az eredeti méretére csökkent. A Bank of Japan második, 2010-ben indított eszközvásárlási programja volumenében a jelenleginél szintén visszafogottabb volt (a GDP 8,9 százaléka).

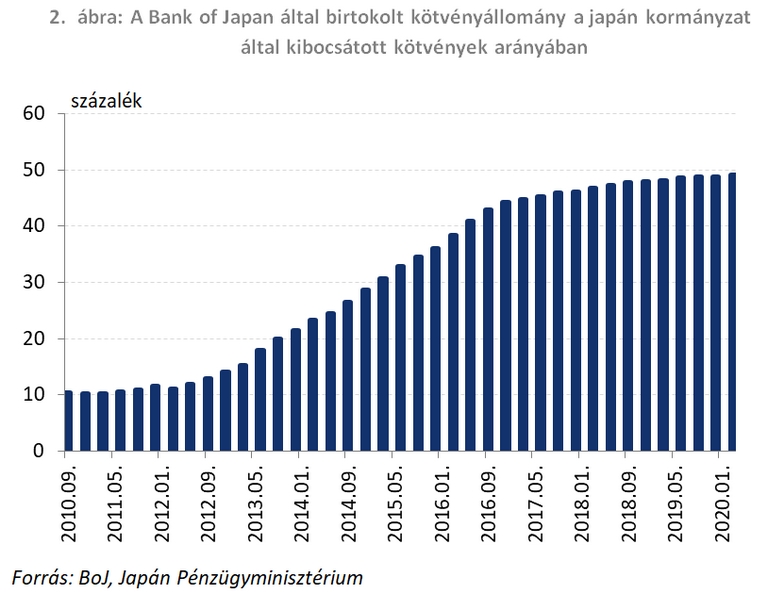

Az igazi monetáris politikai áttörést Haruhiko Kuroda új jegybankelnök kinevezése hozta el, aki 2013 tavaszán elindította a jegybank eddigi legnagyobb eszközvásárlási programját, a mennyiségi és minőségi lazítást (QQE). 2013 óta a japán jegybank mérlegfőösszege az akkori 35 százalékról mostanra a GDP 130 százaléka fölé emelkedett. A nagyvolumenű eszközvásárlások eredményeként a Bank of Japan a japán kormányzat által kibocsátott államkötvény-állomány mintegy 50 százalékát vásárolta meg.

Az Európai Központi Bank a Bank of Japan-nél később, 2015-ben kezdett nagyvolumenű eszközvásárlásokba. Az eltérő belső jegybanki szabályozás miatt az EKB eszközvásárlásai összetételükben és mértékükben is eltérnek a japán jegybank vásárlásaitól. Az EKB mozgástere a kamattal való lazításra 2014-re jelentősen beszűkült, így 2014 közepén a Kormányzótanács az eszközvásárlási programjának (Asset Purchase Programme, APP) elindítása mellett döntött a monetáris transzmisszió helyreállítása és az euroövezet gazdaságának támogatása érdekében.

Az APP keretén belül az EKB legnagyobb arányban államkötvényeket (PSPP), vállalati kötvényeket (CSPP), fedezett kötvényeket (CBPP) és eszközfedezetű értékpapírokat vásárol. A japán jegybank az EKB-val összevetésben az értékpapírok szélesebb körét vásárolhatja meg, az állampapírok és vállalati kötvények mellett a részvénypiacra is belépett, eszközvásárlási programja keretében tőzsdén kereskedett alapokat (ETF) és japán ingatlanalapokat (JREIT-ek) is vásárol. Míg a Bank of Japan mostanra a japán államkötvények több, mint felét felvásárolta, addig az EKB állampapír-vásárlásai ettől elmaradnak, mivel az EKB a monetáris finanszírozás tilalma és az önként vállalt, jelenleg az APP programra hatályos kibocsátói limitje miatt az egyes tagországok államkötvény-állományának maximum 33 százalékát birtokolhatja.

Ugyanakkor, az EKB eszközvásárlásainak eredményeként a jegybank mérlegfőösszege a program indulásakor megfigyelt 26 százalékos GDP-arányos szintről 2020 végére átlépte a 60 százalékot. Annak ellenére, hogy az EKB mérlege is az eszközvásárlási program indulása óta két és félszeresére emelkedett, olyan mértékű mérlegfőösszegbővülés nem várható, mint a japán jegybank esetében, a kibocsátói limit és egyéb önként vállalt korlátozások miatt.

Az euroövezet gazdasága ugyanakkor a japán gazdasághoz hasonló strukturális változások jeleit mutatja. A japán gazdaság az 1990-es óta küzd a lassú gazdasági növekedés és alacsony inflációs környezet ellen, amelynek hátterében részben a gazdaságban végbemenő strukturális változások állnak (például demográfiai folyamatok, termelékenységnövekedés lassulása, semleges kamatszint csökkenése, vagyoni egyenlőtlenségek emelkedése). Míg a 2000-es években az euroövezeti infláció a jegybanki cél közelében alakult, addig a 2008-as válság óta a japán jegybankhoz hasonlóan az EKB-nak sem sikerült az inflációt tartósan a jegybanki cél közelébe emelnie.

LAKÁST, HÁZAT VENNÉL, DE NINCS ELÉG PÉNZED? VAN OLCSÓ MEGOLDÁS!

A Pénzcentrum lakáshitel-kalkulátora szerint ma 19 899 074 forintot 20 éves futamidőre már 6,42 százalékos THM-el, havi 145 468 forintos törlesztővel fel lehet venni az UniCredit Banknál. De nem sokkal marad el ettől a többi hazai nagybank ajánlata sem: a CIB Banknál 6,93% a THM, míg a MagNet Banknál 6,87%; az Erste Banknál 6,89%, a Raiffeisen Banknál 7,00%, a K&H Banknál pedig 7,28%. Érdemes még megnézni magyar hitelintézetetek további konstrukcióit is, és egyedi kalkulációt végezni, saját preferenciáink alapján különböző hitelösszegekre és futamidőkre. Ehhez keresd fel a Pénzcentrum kalkulátorát. (x)

A reál GDP növekedési ütemét tekintve az euroövezetet Japánhoz hasonlóan is a lassulás jeleit mutatja. Az elmúlt öt évtized átlagos reál GDP növekedését tekintve elmondható, hogy míg az 1970-es években az euroövezetben az éves átlagos reál GDP növekedés meghaladta a 3,5 százalékot, addig a 2010-es évekre ez az ütem fokozatosan 1,5 százalék alá csökkent (3. ábra). A reál GDP növekedési üteme a két gazdaság esetében hasonló, lassan csökkenő trendet ír le.

A strukturális változásokban a demográfiai átalakulás fontos szerepet játszik. A kilencvenes évek közepe óta az aktív korú népesség számát tekintve folyamatos csökkenés figyelhető meg Japánban, amelynek oka egyrészt a népességnövekedési ütem több évtizede tartó lassulása, illetve a társadalom fokozatos idősödése. A demográfiai változások eredményeként a függőségi ráta (64 évnél idősebbek aránya a munkaképes korú (15-64) lakossághoz viszonyítva) az 1970-es évekbeli 10 százalékról mostanra meghaladta a 47 százalékot.

Az euroövezetben a függőségi ráta jóval lassabban, de trendszerűen emelkedik, jelenleg megközelítőleg 33 százalékon áll, ami jelentősen meghaladja az 1990-es években tapasztalható Japán értékeket. Ez a demográfiai trend kulcsfontosságú a "japán út" euroövezeti vizsgálatában, és az adatok mértékében ugyan kevéssé intenzív, de hasonló trendet mutatnak.

Mindkét gazdaság magas államadósság rátával rendelkezik, azonban a jegybanki szabályozások eltérősége miatt az EKB arányaiban kisebb szerepet vállal a tagállami államkötvények megvásárlásában. Japán GDP-arányos államadóssága 2020 szeptemberében megközelítette a 235 százalékot, míg az euroövezet GDP-arányos államadóssága 95,1 százalékon alakult 2020 második negyedévében. Az egyes tagországok eladósodottságának mértéke nagy terjedelemben szóródik, a perifériaországok rendelkeznek a legmagasabb adósságrátával az övezetben.

A legmagasabb adóssággal rendelkező Görögország adóssága a GDP 180, Olaszországé a GDP 135, míg Portugália adósságrátája a GDP 117 százalékát teszi ki. Ezzel szemben Franciaország adóssága GDP-arányosan 100, míg Németországé GDP-arányosan 60 százalékon alakult 2019-ben (4. ábra). Mivel a japán jegybank állampapír-vásárlásaira nem vonatkoznak olyan szigorú szabályok, mint az EKB esetében, így a Bank of Japan a japán kormányzat által kibocsátott államadósság több, mint felét birtokolja már, ezzel alacsonyan tartva az adósság finanszírozási költségét.

Ezzel szemben az EKB-t köti a monetáris finanszírozás tilalma és az önként vállalt kibocsátói limit, ami alapján a jegybank az egyes tagországok államkötvény-állományának maximum 33 százalékát birtokolhatja. Előretekintve a koronavírus válság miatt meghozott fiskális élénkítő csomagok eredményeként az államadósság ráta mind Japánban, mind az euroövezet tagországaiban tovább emelkedik majd. Az IMF előrejelzése szerint Japán államadósságrátája idén 23 százalékponttal, a GDP 262 százalékra, míg az euroövezetben az államadósság 17 százalékponttal a GDP 101 százalékára emelkedhet. Az adósságállományok emelkedése mellett a jegybanki eszközvásárlási programok még hosszú ideig a jegybanki eszköztár részét képezhetik.

Összefoglalásként elmondható, hogy mind Japán, mind az euroövezet jelentős strukturális változásokon megy keresztül, ami a makrogazdasági és inflációs környezet változásán keresztül a jegybanki eszköztárra is hatással van. Az elmúlt évtizedben mindkét jegybank eszköztára számottevő változásokon ment keresztül, a 2008-as válság után még nem-konvencionálisnak tekintett eszközvásárlási programok mára a jegybanki eszköztárak szerves részét képezik. A japán jegybank és az EKB eszközvásárlási programjai céljukat tekintve hasonlóak, azonban volumenükben eltérést mutatnak, ami részben szabályozói, részben politikai tényezőkre vezethető vissza. Figyelembe véve az alacsony inflációs környezetet és magas államadósság állományokat mindkét gazdaságban, előretekintve a jegybanki eszközvásárlási programok a következő években a jegybanki mérlegek fontos részét fogják képezni és a programokon keresztül a jegybanki mérlegek további emelkedése várható.