Pénzcentrum • 2014. február 16. 08:03

Annak ellenére, hogy az emberek többsége úgy gondolja, hogy a nyugdíja nemhogy kevesebb lesz a mostani jövedelménél, de a megélhetését sem fogja fedezni, mégsem tesznek azért, hogy idősebb korukban is fenn tudják tartani a kívánt életszínvonalat. Pedig néhány dolgot szem előtt tartva havi szinten több tízezer forinttal magasabb nyugdíjra számíthatunk.

1. Ne ülj ölbetett kézzel azt gondolván, hogy majd magától megoldóik a nyugdíjkérdés

Mindig holnap, a jövő héten, vagy inkább jövőre akarod elkezdeni a takarékoskodást? Arra számítasz, hogy majd a szakértők kitalálnak valami okosat? Inkább ne várj arra, hogy az állam vagy bárki más megoldja, hogy olyan életszínvonalon élj idősebb korodban, mint aktív éveidben. Minél hamarabb állsz neki az előtakarékoskodásnak, annál jobban be tudod biztosítani a saját jövőd. Hiába tűnik magától értetődőnek, mégis csak a lakosság elenyésző hányada áll neki időben és a megfelelő módon félretenni. A magas nyugdíjra való felkészülés egy egész életen át tartó feladat, ezért soha nem szabad megfeledkezni a kérdésről, halogatni meg főleg nem érdemes. Fontos, hogy figyelemmel kövesd a lehetőségeidet, a változásokat és kihasználd a kedvező fordulatokat. Tudtad például, hogy az idei évtől már a nyugdíjbiztosítások után is jár adójóváírás?

2. A saját igényeidnek és lehetőségeidnek megfelelően dönts

Legyen szó tanácsadóról, ismerősről, mindenkinek megvannak a maga kedvencei, ami a nyugdíjcélú megtakarítási lehetőségeket és a biztosítókat/bankokat illeti. Biztosan lesz, aki a NYESZ-t fogja ajánlani, más pedig a magánnyugdíj pénztár előnyeit fogja hangsúlyozni. Minél több ajánlatot és tanácsot hallgatunk meg, annál szélesebb rálátást nyerünk a lehetőségeinkre. Ha szakértői véleményre vagyunk kíváncsiak, érdemes független tanácsadókhoz fordulni, akiknek nem az értékesítés és a rajtunk megkereshető jutalék az elsődleges szempontjuk, hanem a piac szereplőiről, az általuk kínált termékekről átfogó képet tudnak nyújtani.

A megfelelő takarékoskodási forma kiválasztásánál az időzítés is kulcsfontosságú. Nem mindegy, hogy még 40 évünk van hátra a nyugdíjba vonulásig, vagy már csak 5. A megtakarítás időtartamának megfelelő kockázatú és hozamelvárású befektetéssel is jelentősen növelhetjük a nyugdíj mértékét. Ha önkéntes nyugdíjpénztárban (is) gyűjtögetünk, biztosan megtaláljuk a befektetési portfóliók között azt, amely életkorunknak és kockázatviselési hajlandóságunknak is megfelel.

3. Élj a munkáltatód nyújtotta kedvezményekkel

Egyre többen vannak abban a szerencsés helyzetben, hogy a munkáltatójuk béren kívüli juttatásként felajánlja, hogy a bruttó fizetés bizonyos részét, általában 3 százalékát önkéntes nyugdíjpénztárba fizeti. Mivel ez általában a próbaidő lejártakor igényelhető, sokan elfeledkeznek a hónapok során erről a lehetőségről, pedig az évek során szép összeget gyűjthetünk a cégünk segítségével. Ugyanakkor munkahelyváltás esetén ne feledkezzünk meg arról, hogy van egy nyugdíjpénztári számlánk, melyre akkor is fizethetünk saját magunk is, ha a következő munkahelynél nincsenek ilyen kedvezmények. Nem muszáj ilyenkor másik számlát nyitni, így pedig a belépési költségeket megspórolhatjuk.

4. Fizess be többet, mint a minimum

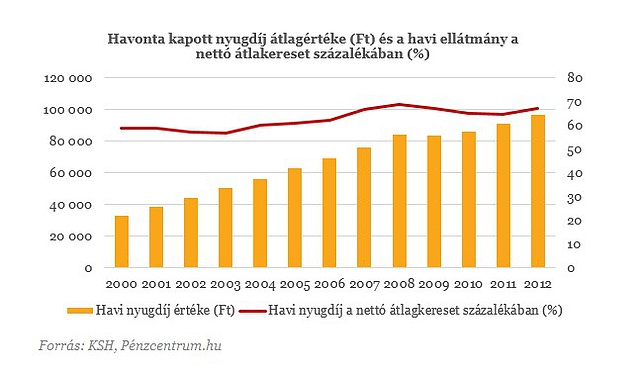

Minden munkavállalónak automatikusan tíz százalék kerül levonásra a fizetéséből nyugdíjjárulék címen. Ez talán soknak hangzik, de még egy magasnak számító állami nyugdíj esetén is többre lesz szükséges idősebb korodra. Nem véletlenül gondolja úgy a többség, hogy a nyugdíja a megélhetésre sem lesz elegendő. Főleg akkor lesz igazán aggasztó a helyzet, ha a mai demográfiai folyamatok eredményeként elérjük a kutatások által előre jelzett aktív-nyugdíjas arány drasztikus változását. Eszerint 2050-re 4 aktívra fog 6 eltartott jutni, szemben a mai aránnyal, mikor még 4 aktívra 3 eltartott jut. Ezért egyre fontosabb a több lábon álló öngondoskodás, melynek keretében hónapról hónapra félreteszünk azon felül, amit az államnak is befizettünk. Évtizedek alatt pár ezer forintos külön befizetésből is szép nyugdíj kiegészítést remélhetünk.

Bárkinek járhat ingyen 8-11 millió forint, ha nyugdíjba megy: egyszerű igényelni!

A magyarok körében évről-évre nagyobb népszerűségnek örvendenek a nyugdíjmegtakarítási lehetőségek, ezen belül is különösen a nyugdíjbiztosítás. Mivel évtizedekre előre tekintve az állami nyugdíj értékére, de még biztosítottságra sincsen garancia, úgy tűnik ez időskori megélhetésük biztosításának egy tudatos módja. De mennyi pénzhez is juthatunk egy nyugdíjbiztosítással 65 éves korunkban és hogyan védhetjük ki egy ilyen megtakarítással pénzünk elértéktelenedését? Minderre választ kaphatsz ebben a cikkben, illetve a Pénzcentrum nyugdíj megtakarítás kalkulátorában is. (x)

5. Használd ki az adókedvezményeket

2014. januárjától a nyugdíjbiztosításokra is kiterjesztették az adókedvezményt. Eddig a NYESZ és az önkéntes nyugdíjpénztári befizetések esetén élhettünk ezzel a lehetőséggel. Most már a nyugdíjbiztosításra befizetett összeg 20 százaléka visszajár a személyi jövedelemadó kedvezményeként, maximum 130 ezer forintig. Ha 20 évig havonta 15 ezer forintot félre tudunk tenni, akkor az így összegyűlt 10 millió forintból az adójóváírás csaknem 1,8 millió forint. Az adójóváíráson túl a nyugdíjcélú megtakarítások ráadásul kamatadó és EHO mentesek is, ez pedig 16+6, azaz 22 százalékkal több pénzt jelent. Már csak ezért is érdemesebb bankbetét helyett valamelyik nyugdíj-előtakarékossági formát.

5+1. Sohasem késő

Még akkor sincsen minden veszve, ha nem kezdtünk el évtizedekkel ezelőtt takarékoskodni. Sőt, akár 65 évesen is van lehetőségünk megemelni a várható nyugdíjunk összegét. Ugyanis ha a nyugdíjkorhatárt elérve úgy döntünk, hogy tovább dolgozunk (a nyugdíjjogosultság megállapítása nélkül), akkor évente hat százalékos emelésre szerezhetünk jogot. Ha még nincs kedved az egész napot kertészkedéssel, rejtvényfejtéssel vagy a piacon töltened, itt a lehetőség, hogy tovább dolgozva később magasabb nyugdíjra tegyél szert.