Pénzcentrum • 2013. április 16. 05:33

Az ideális megtakarítási forma kiválasztása nem egyszerű folyamat. Több dolgot is érdemes mérlegelni, mielőtt döntést hozunk, leginkább azt, hogy mik a megtakarítás céljai, mik a saját lehetőségeink, és hogy milyen kockázatot vállalunk be. Az sem mindegy, hogy forintban vagy devizában tervezzük az öngondoskodást, vagy esetleg valamilyen "fizikai" befektetést - például aranyat - választunk.

Mielőtt befektetünk

Ahhoz, hogy biztonságban tudhassuk megtakarított pénzünket, érdemes előre, céltudatosan gondolkoznunk, és lehetőleg azzal is tisztában kell lennünk, hogy milyen célra szánjuk félretett pénzünket, és hogy mennyi ideig szeretnénk takarékoskodni.

Fontos, hogy ne ötletelve, egy-egy reklámtól, hirtelen jött ötlettől elcsábulva helyezzük el megtakarított pénzünket, hanem szánjunk egy kis időt az átgondolásra, kérjük ki tanácsadó, vagy tapasztalt ismerős véleményét, és mindenképp számoljunk az esetleg felmerülő többletköltségekkel (árfolyamkockázat, eladási és vételi árfolyam közötti különbség, kezelési költségek, lekötött betét idő előtti feltörésének díja, stb.) is. Már kisebb megtakarítás esetében is érdemes energiát fordítani a tudatos vagyontervezésre.

Egy bizonyos összeg felett, az időtáv és a kockázat mértéke szerint érdemes többféle megtakarítási típusban gondolkodnunk, például bankbetétben és állampapírban, vagy forintban és devizában is tarthatjuk pénzünket egyidejűleg. Ezt az összeget mindenki a saját céljai, megtakarítási lehetőségei szerint határozhatja meg. Így nagyobb eséllyel járunk jól az egyikkel, ami kárpótolhat, ha egy másik a várakozásunk alatt teljesít. Törekedjünk arra, hogy legyen rövidebb és hosszabb időtávra szóló megtakarításunk is. Érdemes "vésztartalékról" is gondoskodnunk: legalább 3 havi fizetésünknek megfelelő összeget tartsunk azonnal hozzáférhető megtakarítási formában (például megtakarítási számla vagy pénzpiaci alap), így a váratlan kiadásokra is felkészülhetünk.

Forint vagy euró?

Az optimális befektetés kiválasztásánál fontos szempont az is, hogy forintban vagy devizában (ez utóbbi Magyarországon leginkább az eurót, esetleg a svájci frankot, vagy az amerikai dollárt jelenti) tartsuk pénzünket. Az elmúlt évek tapasztalatai azt mutatják, hogy sokan választanak rossz befektetési stratégiát és gyenge forint mellett, szinte pánikszerűen váltják megtakarításaikat devizára. Hónapokkal később így sokan csalódtak, hiszen nemhogy a megfelelő hozamot nem kaptak, de még csökkent is a megtakarított vagyonuk. Még sem lehet azt mondani, hogy érdemes elkerülni a devizabetéteket, de a befektetés megtervezésekor körültekintően kell eljárni.

A csökkenő forintbetét kamatokat végignézve hamar felmerülhet a kérdés, hogy érdemes-e még forintbetétben tartani a pénzünk. A kamatok 5 százalék alatt vannak, míg euróbetéteké sem marad el nagyon a 4 százaléktól.

Mitől függ a befektetésünk értéke?

Alacsonyabb kamatok mellett akkor éri meg euróban befektetni, ha arra számítunk, hogy az árfolyam nekünk kedvező irányba mozdul el a lekötés ideje alatt. Ez az árfolyam különbözetnek kell fedeznie a kamatkülönbözetet és az átváltás költségét, hiszen az euró vételi és eladási árfolyam között több százalékpont eltérés is lehet.

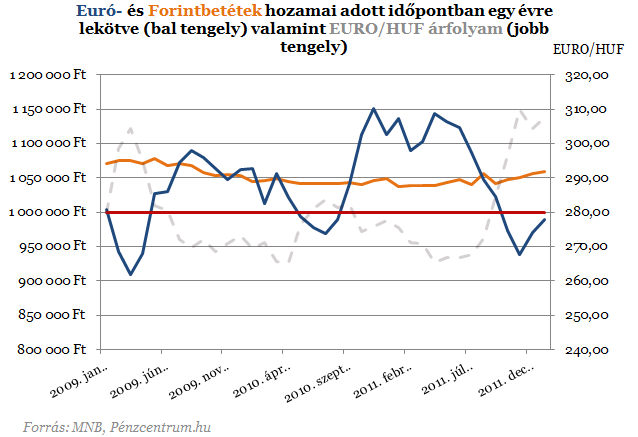

Nézzük meg hogyan teljesített az euróbetét ez az elmúlt években, forintban vagy euróban volt érdemes félretenni? Példánkban megnéztük, hogy 1 millió forintot különböző időpontokban euró- és forintbetétbe téve, melyik hozza a nagyobb hozamot. Tehát a következő ábrán az egyes hónapokban lekötött éves betétek kifizetése látható. A piros egyenes az eredeti befektetésünket ábrázolja. Például 2009 novemberében lekötött egymillió forintnyi betétek forintban és euróban is 50 ezer forint körüli hozamot fizetett egy év múlva.

Mikor érte meg az euróbetét?

LAKÁST, HÁZAT VENNÉL, DE NINCS ELÉG PÉNZED? VAN OLCSÓ MEGOLDÁS!

A Pénzcentrum lakáshitel-kalkulátora szerint ma 19 899 074 forintot 20 éves futamidőre már 6,42 százalékos THM-el, havi 145 468 forintos törlesztővel fel lehet venni az UniCredit Banknál. De nem sokkal marad el ettől a többi hazai nagybank ajánlata sem: a CIB Banknál 6,93% a THM, míg a MagNet Banknál 6,87%; az Erste Banknál 6,89%, a Raiffeisen Banknál 7,00%, a K&H Banknál pedig 7,28%. Érdemes még megnézni magyar hitelintézetetek további konstrukcióit is, és egyedi kalkulációt végezni, saját preferenciáink alapján különböző hitelösszegekre és futamidőkre. Ehhez keresd fel a Pénzcentrum kalkulátorát. (x)

2010 októbere és 2011 júliusa között az euróbetéttel bőven a forint hozamok felett lehetett keresni, ez annak köszönhető, hogy az ekkor befektetett és egy év múlva lejáró megtakarítást 10-20 forinttal magasabb árfolyamon lehetett visszaváltani. Legrosszabbul azok jártak, akik 2009 márciusában döntöttek az euró mellett, ekkor ugyanis rekord különbség volt a kamatok között, a forintbetétekre 7,48 százalékot fizettek a bankok, az euróra "csak" 3,76 százalékot. De a legnagyobb baj az volt, hogy a 298 -as euró/huf árfolyam helyett már csak 265-öt kaptak egységnyi megtakarításukért a betétesek.

Az ábrán feltüntettük a befektetéskor aktuálisan érvényes árfolyamot is, amin jól látszik, hogy 280 feletti árfolyam esetén az elmúlt években szinte mindig ráfizettünk volna az euróbetétünkre. Ebből persze messzemenő következtetést nem érdemes levonni, hiszen ki tudja, hogy fog állni a forintkurzus egy év múlva. Azt viszont érdemes észben tartani, hogy a jelenlegi 295 forintos árfolyam és 2 százalék körüli kamatkülönbségek mellett, akkor kapunk ugyanannyit kézhez az euróbefektetésünk után, ha egy év múlva 300 forint fölé megy az árfolyam.

Nem mind arany, ami fénylik

Megdőlni látszik az a befektetői alapvetés, hogy az arany biztonsági tartalék volta miatt általában békésen megfér egyéb befektetési eszközök mellett egy portfólióban. Az arany egy ideje már nem teljesít olyan jól, mint a válság legviharosabb éveiben, sőt. Szinte megállíthatatlanul zuhan az arany árfolyama, a tavalyi csúcsokhoz képest már több mint 20 százalékkal kerültek lejjebb a jegyzések. A magyar származású befektetési guru, Soros György szerint például az arany megszűnt biztonsági menedéknek lenni és már bizonyítottan nem biztonságos. A szakember 2011-ben "a végső buboréknak" nevezte az aranyat mielőtt az árfolyam az 1 900 dollár feletti történelmi rekordra szökkent fel - azóta egy elhúzódó konszolidáció zajlik. A további ármozgásokat illetően ugyanakkor megoszlanak a vélemények. Több elismert befektető és nagy elemzőház is további zuhanást jelez előre, vannak azonban olyanok is, akik remek vételi lehetőséget látnak az elmúlt hetek esésében.

Nem könnyű tehát a döntés, egy azonban biztos, az arany összeomlására semmi esetre sem kell számítani. A nemesfém a lassú konszolidáció ellenére is értékálló tagja lehet egy befektetési portfóliónak. A magánemberek számára is elérhető befektetési aranyat ugyanakkor nem szabad összetéveszteni az ékszerarannyal. Előbbinek igen szigorú követelményeknek kell megfelelnie. Arról nem is beszélve, hogy hatalmas a piacon a kínálat. Éppen ezért érdemes a mára már elterjedt, a piac által ismert és elfogadott formájú és súlyú befektetési termékeket vásárolni. Ez ugyanis nagymértékben megkönnyíti a későbbi értékesítést. Az aranyrudakból a legismertebbek a 2, 5, 10, 20, 50, 100, 250, 500 és 1000 grammos darabok. Az érmék jellemzően uncia súlyegységben készülnek, annak ismert törtarányaiban, úgy, mint 1/20, 1/10, 1/4, azaz negyed, 1/2, azaz fél és 1/1, azaz egy uncia méretben.