Pénzcentrum • 2012. január 31. 15:02

Hároméves rekordot döntött decemberben a lakosság jelzáloghitel-felvétele. Örömtáncot lejtettek volna a bankok, ha valaki ezt egy évvel ezelőtt megjósolja nekik, a végtörlesztés ismeretében azonban már nem hangzik olyan jól. A bankok decemberben szinte kizárólag végtörlesztési hitelt folyósítottak, másra sem kapacitásuk, sem idejük nem maradt. Eközben a bankbetétek egészen jól viselték a decemberi megrázkódtatásokat: a végtörlesztéshez úgy kapart össze 220 milliárdot a lakosság, hogy eközben a lakossági betétállomány még 102 milliárd forinttal nőtt is, és 417 milliárddal haladta meg az egy évvel korábbit. A végtörlesztés hozadéka a lakosság eladósodottsági szintjében azonban nem nyilvánvaló: 642 milliárd forintnyi hitel visszafizetése ellenére a családok hiteltartozása 2011 végén csak 0,9%-kal volt alacsonyabb, mint egy évvel korábban.

Lakossági hitelek

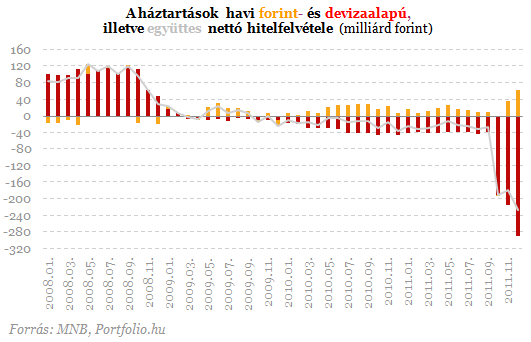

Közzétetette decemberre vonatkozó hitelezési statisztikáit a Magyar Nemzeti Bank. Ezekből kiderül: az előző hónapoknak megfelelően decemberben is nettó hiteltörlesztő volt a magyar lakosság. Tranzakciós alapon minden korábbinál nagyobb összeggel, 226,1 milliárd forinttal törlesztettek több hitelt a háztartások, mint amennyit felvettek, ennek döntő részét a devizahitelek tekintetében tapasztalt 288,3 milliárdos nettó törlesztés adja. Ahogy arról korábban beszámoltunk, a PSZÁF statisztikái szerint december végéig aktuális árfolyamon az októberi 175 milliárd és a novemberi 164 milliárd forint után 303 milliárdnyi devizahitelt végtörlesztettek a háztartások, vagyis a nettó törlesztés nagy része a végtörlesztésből származik. A forinthitelek nettó pozitív állományváltozása 62,2 milliárd volt, a végtörlesztési hitelek nélkül itt is csökkenés lenne tapasztalható.

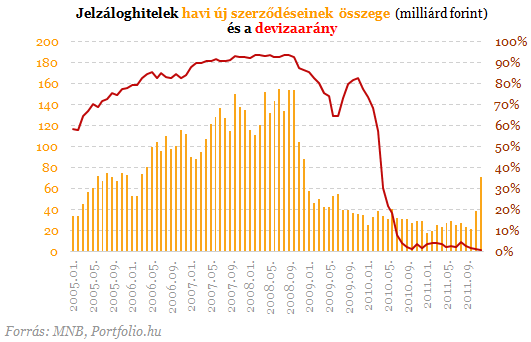

Decemberben

az MNB adatai szerint 63,1, a PSZÁF statisztikái szerint 70,2 milliárd

forintnyi hitelt nyújtottak végtörlesztésre a hitelintézetek. Mindkét

adat arra utal, hogy a nem végtörlesztési célra nyújtott jelzáloghitelek

volumene marginális szintre csökkent decemberben. Elképzelhető ezért,

hogy az ügyfelek néhány hónappal elhalasztották a hitelfelvételt, ami a

tavaszi hitelezési statisztikákban pozitív tényezőként jelenik majd meg.

Az adatok alapján a végtörlesztésre nyújtott hitelek részben

lakáscélúak, részben szabad felhasználásúak. A forint alapú lakáshitelek

kihelyezett összege 34,9 milliárd volt decemberben, ami 2004 márciusa

óta a legmagasabb érték.

A

jelzáloghiteleken belül decemberben 44,5%-ot képviseltek a szabad

felhasználásúak, ez jóval magasabb arány az előző hónapokban

megszokottnál, amit szintén a végtörlesztésre nyújtott hitelek

magyaráznak. Ami viszont az új lakásvásárlókat és házépítőket illeti

(akár például azokat, akik végtörlesztőktől vesznek lakást), döntő

többségük hitel igénybevétele nélkül, készpénzes tranzakciót választ. Az

Európai Bizottság jóváhagyása után életbe lépő új kamattámogatási

program ugyanakkor lendíthet valamelyest a hitelfelvételi kedven.

Decemberben

csak mérsékelten érintették a deviza-árfolyammozgások a hazai

jelzáloghitel-állomány nagyságát, az euró árfolyama ugyanis november

végéről december végére 311,6 forintról 311,1 forintra, a franké pedig

254,2 forintról 255,9 forintra változott. Annál nagyobb a 2011 utolsó

három hónapjának fejleményeiből levonható tanulság: bár a lakosság 642

milliárd forintnyi devizahitelt végtörlesztett szeptember és december

vége között, ezt az árfolyammozgások felerészben kioltották, így három

hónap alatt csak 332 milliárd forintos csökkenés tapasztalható a deviza

jelzáloghitelek állományában. Év végén 4971,3 milliárd forintnyi

megmaradt deviza jelzáloghitelt mutattak az MNB statisztikái, ami

mindössze 4%-kal alacsonyabb az egy évvel korábbinál.

Az

alacsony lakáshitel-kereslet egyik, de talán nem legfontosabb oka a

forint alapú konstrukciók továbbra is rendkívül magas, és egyre növekvő

kamatszintje. Decemberben teljes hitelköltségük átlagosan 11,65% volt,

szemben az egy évvel korábbi 9,73%-kal. Szeptember végén a bankok

többsége kamatemeléssel reagált a végtörlesztés miatt várhatóan

megnövekvő forinthitel-keresletre és a forrásköltségek emelkedésére, ami

az októberi statisztikában még nem (hitelköltség: 10,3%), a

novemberiben és a decemberiben viszont már megjelent.

A

lakáscélú hitelekétől eltérő tendencia figyelhető meg a fogyasztási

hitelek árában. A forint alapú fogyasztási hitelek költségmutatója

decemberben átlagosan 16,7% volt, szemben az egy hónappal korábbi

19,25%-kal és az egy évvel korábbi 20,45%-kal. Ennek elsődleges oka az

lehet, hogy megnőtt a fogyasztási hiteleken belül az alacsonyabb

kamatozású szabad felhasználású jelzáloghitelek aránya, épp a

végtörlesztés miatt. Novemberhez képest ezért is 29,5 milliárd forintról

46,9 milliárdra növekedett a fogyasztási hitelek kihelyezési volumene.

Csökkent ugyanakkor a személyi és áruhitelek költsége is.

Bárkinek járhat ingyen 8-11 millió forint, ha nyugdíjba megy: egyszerű igényelni!

A magyarok körében évről-évre nagyobb népszerűségnek örvendenek a nyugdíjmegtakarítási lehetőségek, ezen belül is különösen a nyugdíjbiztosítás. Mivel évtizedekre előre tekintve az állami nyugdíj értékére, de még biztosítottságra sincsen garancia, úgy tűnik ez időskori megélhetésük biztosításának egy tudatos módja. De mennyi pénzhez is juthatunk egy nyugdíjbiztosítással 65 éves korunkban és hogyan védhetjük ki egy ilyen megtakarítással pénzünk elértéktelenedését? Minderre választ kaphatsz ebben a cikkben, illetve a Pénzcentrum nyugdíj megtakarítás kalkulátorában is. (x)

A

lakosság teljes hitelállományának nagyságát decemberben elsősorban

(kivételesen) nem az átértékelődések hanem a végtörlesztések és

végtörlesztési hitelfelvételek befolyásolták. Ennek köszönhetően egy

hónap alatt 149,2 milliárd forinttal 8506,3 milliárd forintra csökkent a

lakosság hitelállománya, ami csak 1%-kal alacsonyabb az egy évvel

korábbinál. A devizahitelek aránya az akkori 67,2%-ról 64,7%-ra

csökkent.

Lakossági betétek

Decemberben 220 milliárd forintot fordítottak végtörlesztésre a háztartások, ennek ellenére betétállományuk közel 102 milliárd forinttal nőtt egy hónap alatt. Ennek magyarázatát a decemberi munkáltatói kifizetések jelenthetik, mely hagyományosan minden év végén megugrasztja a lakosság betétállományát. A látra szóló és folyószámlabetétek, valamint az egy éven belül lekötött betétek összege egyaránt 45 és 50 milliárd forint közötti összegben emelkedett.

A

betéti tranzakciókat mutató (nem kiigazított) adatok is a betétállomány

hasonló mértékű, 97,8 milliárd forintos növekedésére utalnak, mely a

forintbetétek közel 104 milliárd forintos növekményét és a devizabetétek

6,4 milliárd forintos visszaesését takarja. Utóbbiban szerepe lehetett a

gyenge forintból adódó árfolyamnyereség folytatódó realizálásának is. A

fenti adatoknál még többet mondanak azonban ezúttal a szezonálisan

igazított számok: ezek 10,3 milliárd forintos visszaesést mutatnak a

teljes betétállomány tekintetében, ami arra utal, hogy decemberben a

most tapasztaltnál jóval nagyobb összegű betét-beáramlás szokott lenni a

jellemző. Az idei adat elmaradása az előző évekétől (104 milliárdos

nettó betét-elhelyezés a 2010. évi 164,9 milliárddal és az egy évvel

korábbi 150,8 milliárd forinttal szemben) elsősorban a végtörlesztések

számlájára írható.

A

jegybanki alapkamat-emelést a forintbetétekre fizetett kamatok

emelkedése kísérte a bankoknál: az egy éven belül lekötött forintbetétek

átlagos kamatszintje egy hónap alatt 5,73%-ról 6,21%-ra nőtt, amiben

természetesen a nem akciós betétek is benne vannak. Az éven túli forint-

és euróbetétek kamatszintje még nagyobb mértékben nőtt.

Decemberben

a háztartások betétállománya összességében 7691 milliárd forintról 7793

milliárd forintra nőtt. A fent említett hatással magyarázható, hogy a

devizabetétek aránya hosszú idő után először 14% alá csökkent.