Drabancz Áron (MNB); Marosi Anna (MNB) • 2021. október 8. 11:03

Cikksorozatunk aktuális részében azt vizsgáljuk, hogy a pandémiát követően miként alakultak a hitelezési folyamatok az Európai Unióban és hazánkban.

A koronavírus gazdasági életet bénító hatásai azonnal érezhetőek voltak a magánszektor hitelezésében: a bizonytalan gazdasági környezetben a hitelfeltételek szigorodtak, a kereslet csökkent. Az MNB és a kormány összehangolt, nagyvolumenű hitel- és garanciaprogramjai, illetve a bevezetett makroprudenciális lépések azonban gyorsan megfordították a kedvezőtlen folyamatokat: a vírus megjelenése óta a vállalati hitelállomány növekedésében Magyarország az ötödik helyen szerepel Európai Uniós rangsorban, míg a lakossági hitelek növekedése a legmagasabb volt. A hazai bankszektor tehát a hitelezési aktivitásának fenntartásával – a 2008-as válsággal szemben – most képes volt támogatni a gazdasági kilábalást.

Az euroövezetben a nagy volumenű garanciaprogramok segítették a vállalati hiteldinamikát a pandémia első hullámában, de a kellő likviditási pufferek felépülése és a borús kilátások miatt mérséklődő beruházási hajlandóság miatt ezt követően már ellaposodott a dinamika. A háztartási szegmensben a bevezetett moratóriumok hosszabb-rövidebb ideig más tagállamokban is támasztották a hitelezést a törlesztések visszafogásán keresztül, de a csupán lassan javuló lakossági bizalmi indexek visszafogták a hitelkibocsátást is, főképp a fogyasztási hitelek esetében.

Vállalati hitelezés: kézifék helyett bőséges likviditás

A koronavírus negatív gazdasági hatásai azonnal éreztették hatásukat globálisan és gyorsan begyűrűztek Európába is: a kiszámíthatatlan gazdasági környezet, a lezárások miatti bizonytalanság és bevételkiesés miatt a vállalatok likviditási igénye jelentősen növekedett. A bankrendszer prociklikus működéséből adódóan szélsőségesen bizonytalan időszakban hajlamos „behúzni a kéziféket”, így fennállt annak a kockázata, hogy a megnövekedett finanszírozási kereslet nem találkozik megfelelő hitelkínálattal.

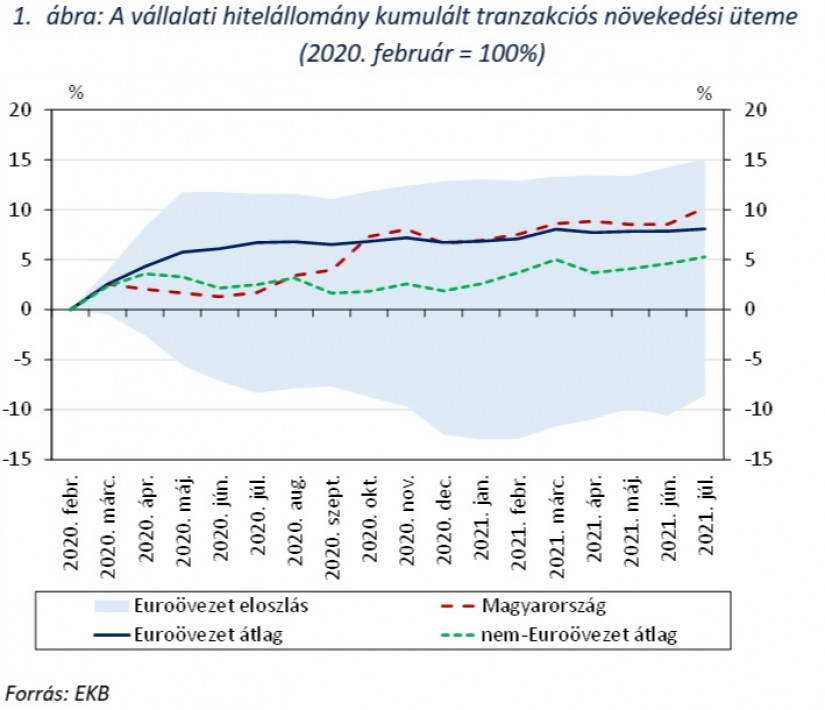

Ezt a piaci kudarcot segített rövid időn belül áthidalni, hogy a meghirdetett nagyvolumenű hitel- és garanciaprogramok hatására a bankok a növekvő kockázatok ellenére is folytatták a hitelezést. Az euroövezeti hitelállomány növekedése az emelkedő biztonsági-likviditási igények mentén a pandémia első hullámának elején volt igazán erőteljes, azóta azonban jelentősen ellaposodott a dinamika (1. ábra).

A kezdeti gyorsulás leginkább a mediterrán országokra volt jellemző, ahol GDP-arányosan a legnagyobb volt a garanciaprogramok volumene. Magyarországon a kezdeti, kismértékű visszaesés után 2020 nyarától, a hitelezést támogató programok felfutásával párhuzamosan nagymértékű növekedés valósult meg, és a hitelállomány idén júliusban már 10 százalékkal haladta meg a pandémia előtti szintet. A bővülés mára az euroövezet és a nem-euroövezet dinamikáját is felülmúlja, és Európában csupán négy országban valósult meg magasabb növekedés.

Az állomány növekedésében nagy szerepe volt a jegybanki és állami hitel- és garanciaprogramoknak. A garanciaprogramok hazánkban a nemzetközi gyakorlattal szemben kezdetben kis volumenben lettek meghirdetve, azonban idővel nálunk is jelentős sebességváltás történt a garanciakeretek nagyságában. Mára a GDP-arányos keretösszeget tekintve az Európai Unió tagállamainak első harmadába tartozunk. A hitelprogramok ezzel szemben már kezdetben, a koronavírus első hulláma alatt is relatíve magas keretösszeggel indultak, majd a többszöri keretösszegemelés miatt a vállalati hitelszerződések közel kétharmada valósulhatott meg támogatott hitelprogramokban a vírus 2020 márciusi megjelenése óta.

A programok közül kiemelendő az NHP Hajrá program, mely a támogatott hitelszerződések nagyságrendileg 75 százalékáért felelt. A jegybank feladata, hogy szélsőséges válsághelyzetben helyreállítsa a bizalmat a likviditás növelésén keresztül, és ez a cél a vállalatok esetében e programmal teljesült. A program a koronavírus-válság legsúlyosabb szakaszában támogatta a hitelpiaci összeomlás elkerülését, ezzel a vállalatok likviditásának megőrzését és a munkaerőpiac stabilizálását, majd ezt követően a gazdaság újraindítását.

Az MNB azért valósíthatta meg célzott programját, mert Magyarország nem része az eurozónának, így a jegybank szélesebb gazdaságpolitikai mozgástérrel rendelkezve országspecifikus hitelösztönző programot indíthatott, míg az EKB a heterogén eurozónabeli gazdaságpolitikai kihívások miatt csak részlegesen képes eszközeit optimalizálni. Ennek egyik következménye, hogy az MNB az NHP programjával célzottan segítette a kkv hitelpiac stabilizálását, szemben az EKB TLTRO-III programjával, melyben a résztvevő hitelintézetek jóval szélesebb célokra használhatták fel a kapott forrásokat, a bankoknak nem kellett azokat konkrét hitelek refinanszírozására felhasználniuk.

Az MNB programja tehát direktebb, és az igénybe vett forrás minden esetben konkrét kkv hitelt refinanszíroz, a vállalatok számára kedvező kamatok biztosításával. Mindennek hatására a kkv hitelállomány növekedése a válság ellenére sem lassult le, amellett, hogy a hitelfeltételek pandémia okozta szigorítása is rövidebb és kevésbé széleskörű volt, mint 2008-at követően. 2021. második negyedévében a kkv-k hitelállománya mintegy 21 százalékkal volt magasabb, mint egy évvel azelőtt, mely növekedési ütem nagyjából 13 százalékponttal magasabb, mint a teljes vállalati szektorban megfigyelt növekedés.

Emellett az MNB a makroprudenciális eszközök járvány alatti finomhangolását is gyorsan és hatékonyan véghez tudta vinni, elsősorban annak köszönhetően, hogy Magyarország nem a valutaövezet, és ilyen módon nem a bankunió része. Az MNB már a márciusi lezárásokat követően enyhíteni tudott a tőkepuffer követelményeken, amely intézkedések alkalmazását bankuniós tagság esetén az EKB-val is egyeztetni kellett volna. Ez számottevően lassította, szélsőséges esetben pedig akár meg is gátolhatta volna a hatékony válságkezelést.

Lakossági hitelezés: jól időzített programok

A koronavírus megjelenésével bizonytalanná váló gazdasági környezet, a csökkenő banki kockázati étvágy és az ügyfelek hitelképességének romlása az uniós hitelintézetek szignifikáns részénél a háztartási hitelfeltételek szigorítását eredményezte a tavalyi év második negyedévében. A hazai folyamatokat tekintve hasonló tendenciák voltak tapasztalhatók: az MNB hitelezési felmérése alapján a pandémia kitörését követően a megkérdezett bankok nettó értelemben vett több mint harmada szigorított a lakáshitelek, és majdnem négyötöde a fogyasztási hitelek feltételein.

Bárkinek járhat ingyen 8-11 millió forint, ha nyugdíjba megy: egyszerű igényelni!

A magyarok körében évről-évre nagyobb népszerűségnek örvendenek a nyugdíjmegtakarítási lehetőségek, ezen belül is különösen a nyugdíjbiztosítás. Mivel évtizedekre előre tekintve az állami nyugdíj értékére, de még biztosítottságra sincsen garancia, úgy tűnik ez időskori megélhetésük biztosításának egy tudatos módja. De mennyi pénzhez is juthatunk egy nyugdíjbiztosítással 65 éves korunkban és hogyan védhetjük ki egy ilyen megtakarítással pénzünk elértéktelenedését? Minderre választ kaphatsz ebben a cikkben, illetve a Pénzcentrum nyugdíj megtakarítás kalkulátorában is. (x)

A lezárásokkal és az egyre borúsabbá váló fogyasztói kilátásokkal párhuzamosan mind a hazai, mind az uniós hitelintézetek mérséklődő hitelkeresletről számoltak be ebben az időszakban. Mindez elsősorban a fogyasztási hitelkibocsátás volumenének visszaesésében volt tetten érhető, míg a lakáshitel-kereslet a banki beszámolók alapján a tavalyi év utolsó negyedévében már újra élénkülést mutatott. A szigorodó hitelezési környezet káros mellékhatásait a moratórium valamelyest tompította, amely a már hitellel rendelkező adósok esetleges likviditási feszültségein is enyhített.

A kereslet visszaesése és a kínálat szűkülése több uniós tagállamban is fékezte a lakossági hitelek állománybővülését a tavalyi évben. 2020 februárjával összehasonlítva Írországban és az Egyesült Királyságban csökkent, a 2008-as pénzügyi és gazdasági válság nemteljesítő hitelállományának örökségével küzdő mediterrán régió esetében pedig gyakorlatilag stagnált a hitelállomány, míg a magországok és a KKE országok esetében robusztus növekedés volt megfigyelhető. A hazai hitelállomány változását 2020. februártól vizsgálva ugyanakkor az látszik, hogy a jelentős izolációs lépéseket és leállásokat okozó koronavírus-járvány ellenére is folyamatosan bővült a lakossági hitelezés (2. ábra).

A hitelállomány töretlen bővülést követően idén júliusban már 23 százalékkal haladta meg a járványhelyzet kihirdetése előtt megfigyelt szintet. Ez az érték nemzetközi összevetésben kiugró, mind az euroövezeti, mind a nem-euroövezeti átlagot messze meghaladó mértékű növekedést jelent, de a bővülés a teljes vizsgált időhorizonton meghaladta az uniós átlagokat. Amennyiben a moratórium miatt elmaradt törlesztések hatását is figyelembe vesszük, becslésünk szerint akkor is robosztus, az uniós átlagokat meghaladó, nagyságrendileg 13 százalékos dinamika adódik.

A hazai lakossági hitelezést a 2020 márciusában bevezetett, valamennyi hitelre automatikusan kiterjedő törlesztési moratórium és az államilag támogatott hitelek támasztották. A lakossági hitelek 2020-as évben kibocsátott összegén belül 35 százalék volt állami támogatású, legnagyobb részt a 2019 júliusától kezdődően folyósított, kedvező kondícióinak köszönhetően gyorsan népszerűvé váló babaváró kölcsönök miatt. A támogatott hiteleken belül a legnagyobb volument ezek a hitelek adják, amelyek súlyát jelzi, hogy két évvel az indulásukat követően, 2021. júliusban már a teljes lakossági hitelállomány 15 százalékát tették ki.

A babaváró hitelek piacösztönző hatását mutatja, hogy az MNB által 2020 júniusában készített, kérdőíves felmérés alapján a babaváró adósok 63 százaléka esetében a termék bevezetése új célokat hozott létre, vagy hozzásegítette őket már meglevő hitelcéljuk megvalósításához. A felmérés alapján a babaváró hitelek felvétele mögött alapvetően lakáscélok állnak: a válaszadók háromnegyede fordította legalább részben lakásvásárlásra és/vagy -felújításra a hitelösszeget. A babaváró hitelek gazdaságösztönző, de egyúttal pénzügyi stabilitást nem fenyegető hatása a koronavírus időszakában is érvényesült, így utólag különösen kedvező volt a program járvány előtti indulásának időzítése.

Összegzés

A jegybanki és kormányzati programoknak hála a hazai bankrendszer érdemben hozzá tudott járulni a gazdasági kilábaláshoz a koronavírus által okozott sokkot követően. A vállalati hitelezésben az állami garanciaprogramok és az NHP Hajrá támogatta a hitelpiaci kiszáradás elkerülését, a vállalatok likviditásának megőrzését és a munkaerőpiac stabilizálását. A lakossági szegmensben a törlesztési moratórium mellett az állami támogatású hitelek, elsősorban a babaváró hitelek segítették a fogyasztás simítását és az aggregált kereslet fennmaradását.

A bankokra vonatkozó prudenciális követelmények enyhítése tovább segítette a hitelezési aktivitás fennmaradását a bankok hitelezési kapacitásának bővítésével. Az erőteljes hiteldinamikának köszönhetően a hazai pénzügyi mélységet tükröző hitel/GDP arány mindkét szegmensben több mint 2 százalékponttal nőtt 2019 év végéhez képest, míg az unió több tagállamában elsősorban a GDP visszaesése eredményezte a mutató növekedését.

*A szerzők a Magyar Nemzeti Bank munkatársai.