Nagyjából 1800 milliárdnyi kamatkötelezettsége lesz jövőre az államnak csak a Prémium Magyar Állampapírok kapcsán, és nagy kérdés, mit kezd a lakosság a keletkező jövedelméve.

Részben írásunknak, részben a kormány korántsem elegáns unszolásának köszönhetően sokat kedvet kaptak az állampapír vásárlásához. Augusztus 20-án megjelent cikkünkben azt írtuk le, hogyan is lehet 30 perc alatt saját számlánk az Államkincstárnál, most viszont már be is zsákolunk valamennyit a papírokból. Mire kell figyelni, ha a legmagasabb hozamot szeretnénk elérni? Csak az ne olvassa tovább ezt a cikket, aki tudja, mit jelent a "Eladási ár bruttó %" az állampapírok esetén. Egyébként meg ajánlott elmélyedni ezekben a fogalmakban, hogy a legjobb helyre tehessük a pénzünk.

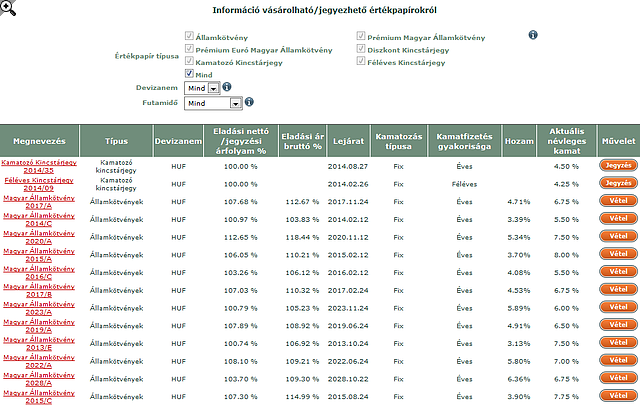

Ha sikerült megnyitni a saját számlánkat, akkor ideje állampapírt vásárolni. Ehhez nem árt ismerni, hogy mit jelentenek a webkincstár webes felületén feltüntetett számok. Ehhez próbálunk segítséget nyújtani azoknak, akiknek nem elég a banki betétek hozama.

A Webkincstár felületét bemutató fenti kép, illetve táblázat néhány fontosabb oszlopának jelentése leegyszerűsítve:

Típus: ez az oszlop értelemszerűen azt mutatja, hogy egy rövidebb futamidejű (Diszkontkincstárjegy, azaz DKJ, Féléves Kincstárjegy, azaz FKJ, vagy egy Kamatozó Kincstárjegy, azaz KKJ), vagy egy hosszabb futamidejű (Magyar Államkötvény, azaz MÁK, vagy inflációkövető Prémium Magyar Államkötvény, azaz PMÁK) papírról van-e szó.

Devizanem: ebben az oszlopban a Prémium Euró Magyar Államkötvény (PEMÁK) kivételével csak forintalapú papír megnevezést láthatunk.

Eladási nettó és bruttó árfolyam oszlopok: az állampapírok jegyzése és kereskedése az árfolyam alapján történik és ebből adódik a piacon elérhető hozam (ld. hozam oszlop alább). Egy elméleti példában szereplő egyszerű kötvényt a névérték (pl. 10 ezer forint) 100%-án bocsátanak ki, és ahogy haladunk előre az időben az első kamatfizetésig (esedékesség napja), úgy a piacon elérhető nettó árfolyamhoz hozzá kell adni a még kifizetetlen kamat időarányos részét is. E két tétel összege adja a bruttó árfolyamot, amely mellett ténylegesen hozzá juthatunk a megvásárlandó papírunkhoz.

NULLA FORINTOS SZÁMLAVEZETÉS? LEHETSÉGES! MEGÉRI VÁLTANI!

Nem csak jól hangzó reklámszöveg ma már az ingyenes számlavezetés. A Pénzcentrum számlacsomag kalkulátorában ugyanis több olyan konstrukciót is találhatunk, amelyek esetében az alapdíj, és a fontosabb szolgáltatások is ingyenesek lehetnek. Nemrég három pénzintézet is komoly akciókat hirdetett, így jelenleg a CIB Bank, a Raiffeisen Bank, valamint az UniCredit Bank konstrukcióival is tízezreket spórolhatnak az ügyfelek. Nézz szét a friss számlacsomagok között, és válts pénzintézetet percek alatt az otthonodból. (x)

Lejárat: az a dátum, ameddig az adott papír futamideje tart. A dátum abban is segít, hogy belőle könnyen ki tudjuk olvasni, hogy a vásárlandó többéves futamidejű államkötvényünk következő kamatfizetési napja mikorra esik, azaz mikor kapunk pénzt a papír után, amit újra be tudunk fektetni. Például egy 2015.02.02 lejáratú, évente kamatot fizető papírból tudjuk, hogy annak következő kamatfizetése jövő február 2-án lesz. A Webkincstárban már előre is rendelkezni tudunk arról, de a lejára napjai körül is tudunk erről határozni, hogy mi legyen a megkapott pénz sorsa: vagy újra befektethetjük egy másik papírba, vagy esetleg kérhetjük annak kifizetését, azaz átutalását saját banki folyószámlánkra is.

Kamatozás: a legtöbbször megjelenő "fix" kifejezés azt jelenti, hogy a papírhoz tartozó, előre megígért kamatláb (utolsó előtti oszlopban látott aktuális névleges kamat) nem változhat a futamidő alatt. Ez tehát NEM arra vonatkozik, hogy a hozam oszlopban látható, mostani feltételek mellett érvényes éves hozamot biztosan megkapjuk.

Hozam: a papír kondíciói (névleges kamat, futamidő, bruttó árfolyam) és az aktuális piaci kereslet-kínálati viszonyok alapján kialakuló hozam, amelyet ténylegesen CSAK akkor tudunk elérni, ha a papírt a lejáratig megtartjuk. Ha ezt nem tudjuk kivárni, akkor ki vagyunk szolgáltatva a papír árfolyamingadozásának, amelyből következik az elérhető hozam ingadozása is.

Aktuális névleges kamat: ez az oszlop arra vonatkozik, hogy ha az adott papírt a kibocsátás napján vennénk meg, akkor mennyi az előre megígért (névleges) éves kamatláb. Ezt akkor érhetjük el, ha a kibocsátástól lejáratig megtartjuk a papírt.

A Wörtering matricák megkönnyítik a nyelvtanulást a tanulási nehézségekkel küzdő gyerekeknek.

A "Pisztrángok, szevasztok!" című könyv az online zaklatás és egyéb digitális veszélyek témáját járja körül, különös tekintettel a 7-12 éves korosztályra.

Balogh Petya: Ennyi lelkes, inspirált fiatalt egy helyen még nem is láttam életemben.

Nyílt homoktövis élményszüretet hirdet augusztus-szeptemberre egy Tápió-vidéki, többszörösen díjazott gazda.

-

Még könnyebb lesz a lakástakarékok felhasználása: te mit vennél belőle?

A lakástakarék megtakarítás lényegében bármilyen lakáscélra felhasználható.

-

Te mire költenéd a lakástakarékpénztári megtakarításodat?

A lakástakarék típusú öngondoskodás a piaci változások közepette is képes biztonságot adni.

-

20 éves Magyarország egyik legkedveltebb üzletlánca, a Lidl (x)

Közel 3,5 millió magyar elsőszámú választása, ha élelmiszerről van szó.

REA 2024 SUMMIT – Powered by Pénzcentrum

Future of Finance 2024

Sustainable World 2024