A befektetői aggodalmak Donald Trump vámintézkedései miatt történelmi magasságokba emelték a hitelkockázati mutatókat.

Beperelni készül hitelező bankját Heincz Gábor Biga és Király Tamás, a popénekes Király testvérek apja. Véleményük szerint a szerződésükben sehol nem szerepel, hogy az árfolyamveszteségből eredő plusz költséget nekik kellene megfizetniük. Sőt állításuk szerint a bankok semmivel sem tudják bizonyítani, hogy valóban van köze a frankhoz hitelüknek. "A havi törlesztőim az évek alatt a duplájára emelkedtek az árfolyamváltozás miatt, ám arról egy szó sincs a szerződésemben, hogy ez engem terhelne. A bank egyébként hogyan tudja bebizonyítani, hogy ők ennyi értékben vettek svájci frankot. Akkor mitől svájci frankos hitel az enyém?" - teszi fel a kérdést Biga. A Pénzcentrum.hu válaszol a kérdésre.

Eddig még kevés pert nyertek devizahitelesek bankjaik ellen. Siker legtöbbször az elszámolási árfolyamot és a díjakat érintő kérdésekben volt. Az együk legutóbbi cikkünkben is egy hasonló perről számoltunk be, amikor egy OTP ügyfél nyert pert az elszámolási árfolyamok kérdésében.

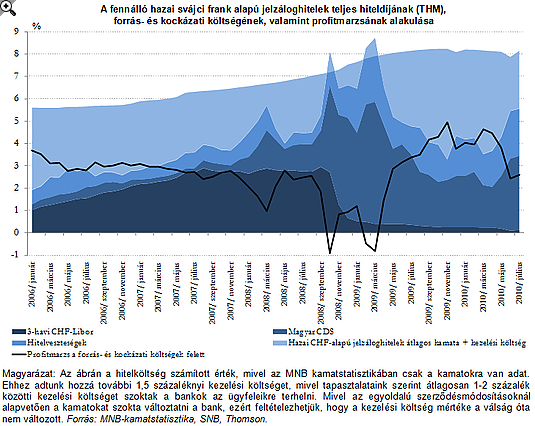

Királyék állítását, miszerint a bankok devizaügylet nélkül nyújtottak volna devizahitelnek feltüntetett hiteleket, nehéz védeni. A forint és a devizahitelek kamatai közötti különbségből is jól látszik, hogy veszteséges lenne forint alapon a devizahiteleket jellemző kamatszinten kölcsönadni.

Másik gyakori érv a bankok ellen az egyoldalú szerződésmódosítás és a kamatváltoztatások. Léhmann György képviseletében is többen készültek pert indítani hitelintézetek ellen.

A Léhmann-féle perirat a Polgári Törvénykönyvre hivatkozva a kamatszámítást helytelennek nevezi, mert szerinte az nem felelt meg a szerződésekben foglalt feltételeknek a devizahitelek esetében. Ezt az állítást az ügyvéd arra alapozza, hogy a 2008-as időszakban csökkenő frank referencia ráta ellenére nem mérséklődtek a devizahitel kamatok.

Ezért nőttek meg a kamatok

Az MTV "Ma reggel" című műsorában Léhmann György ügyvéd azzal vádolta a bankokat, hogy a devizahitelek kamatát meghatározó mutatót sem a pénzintézetek, sem az őket ellenőrző pénzügyi felügyelet nem tették közzé. Bár az ügyvéd nem szavaiból nem derült ki egyértelműen melyik mutatóra gondol, de ez valószínűleg a frank referencia ráta (CHF-libor) lehet. Ha ez így van, akkor Léhmann György érvelésében két hiba is van. Egyrészt a CHF-libor bárki által hozzáférhető nyilvános adat, másrészt nem csak ez a mutató határozta meg a devizahitelek kamatát.

A kamatváltozásnak két alapvető oka lehet, a már említett CHF-Libor és az országkockázat . Ezek az eltérések azonnal megjelennek a bankok kamataiban, hiszen azok rövid lejáratú forrásokból fedezik a hosszú távra szóló hitelek finanszírozását.

Amennyiben a bank által igénybe vehető hitelek kamatai nőnek, akkor a forrásköltségek drágulásáról beszélhetünk. A svájci frank esetében két módon emelkedhet ez a költségelem. A svájci jegybank kamatdöntése révén nőhet a svájci frankra vonatkozó bankközi kamat (CHF-libor). Ezzel minden ország minden bankja drágábban juthat az alpesi devizához.

A másik lehetőség a magyar országkockázat (más kifejezéssel a CDS felárak) növekedése. Ez nem más, mint nemzetközi minősítő intézetek által rendszeresen közzétett mutató, ami az országba irányuló befektetések kockázatát méri. Növekedésével minden hazai gazdasági szereplő, így a pénzintézetek is magasabb áron jutnak külföldön hitelhez, ezzel svájci frankhoz. Ez a két tényező változása szinte azonnal hat a bankok forrásköltségére, hiszen azok jellemzően rövidtávú hitelekből és betétekből fedezik hitelezésüket, a kölcsönök nagy része viszont hosszú távú. Ezért is hat a forrásköltség ilyen gyorsan és erősen a mindenkori hitelkamatokra.

LAKÁST, HÁZAT VENNÉL, DE NINCS ELÉG PÉNZED? VAN OLCSÓ MEGOLDÁS!

A Pénzcentrum lakáshitel-kalkulátora szerint ma 20 000 000 forintot 20 éves futamidőre már 6,22 százalékos THM-el, havi 143 171 Ft forintos törlesztővel fel lehet venni a K&H Banknál. De nem sokkal marad el ettől a többi hazai nagybank ajánlata sem: az UniCredit Banknál 6,42%, a Magnet Banknál 6,76%, az Erste Banknál 6,78%, a CIB Banknál 6,79%, míg a Raiffeisen Banknál pedig 7%. Érdemes még megnézni magyar hitelintézetetek további konstrukcióit is, és egyedi kalkulációt végezni, saját preferenciáink alapján különböző hitelösszegekre és futamidőkre. Ehhez keresd fel a Pénzcentrum kalkulátorát. (x)

b) a hitelkockázat változása,

c) a hitelező adott tevékenységének költségeit növelő, a kölcsönszerződés szerinti

jogviszonyokat szorosan és közvetlenül érintő jogszabályváltozás

A fenti ábrán a hazai svájci frank alapú hitelek teljes hiteldíja alatt a CHF-libor és a magyar CDS felárak szerepelnek, melyek növekedése csak a 2009 márciusa utáni kamatnövekedésekre nem ad magyarázatot. Látszólag a bankok kismértékű veszteséget szenvednek el a válság alatt, de a válság utáni profitszintek a 2008 előtti fölé tudtak nőni.

Persze ez a

tény sem lehet ésszerű alap egy bírósági eljáráshoz, hiszen a bankok

csak a magyar törvények által nekik biztosított mozgásteret használták

ki a kamatok felfelé módosításához. (Lásd keretes írásunkat!)

Mennyit nyerhetnének a perrel a devizahitelesek?

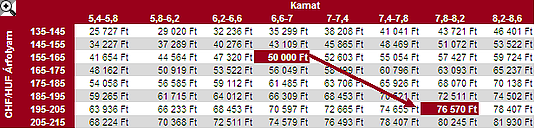

Léhmann György alapállítása az, hogy a kamatmódosítások miatt az ügyfelek az indokoltnál magasabb törlesztőrészleteket fizettek. Ezt az összeget fizettetné vissza a bankokkal. De vajon mekkora lehet ez az összeg?

A

fenti ábrán jól látszik, hogy az elmúlt időszakban egy 2005-ben felvett

5 millió forint összegű hitel esetén a törlesztőrészlet 2011 elejére

havi 50 ezer forintról közel 77 ezerre nőtt. A 27 ezer forintos

növekmény viszont csak kismértékben volt betudható a kamatváltozásnak,

20 ezer forintos növekedésért maga az árfolyamváltozás okolható. Így a

per csak a maradék, havonta 7 ezer forintnál alacsonyabb összegről

szólhat.

-

Gyors, egyszerű, átlátható: digitális persely a Gránit Banktól (x)

Forintban és devizában is félre lehet tenni a vágyott célokra

-

A Gránit Bank ügyfelek közel 45 százaléka költségmentesen bankolt 2025-ben (x)

Jelentős részük pénzt is keresett bankszámlájával

-

A 2=3 akcióval a legkisebb turisztikai szereplők hitelfelvételi kedvét élénkíti a kormány (x)

2,5% kamat, állami támogatás, valódi segítség – új szintre lépett a turisztikai finanszírozás

Agrárium 2026

Retail Day 2026

Planet Expo és Konferencia – A tiszta energia jövője

Planet Expo és Konferencia – Agrárium a klímaváltozás szorításában